La lenta ripresa delle consuetudini, ancora zoppicante e timorosa, non basta a celare l’evoluzione ormai consolidata dei mercati finanziari che anche la Bis, nella sua ultima Rassegna trimestrale, palesa con chiarezza. Seguendo una tendenza percorsa per anni, il terzo decennio del XXI secolo che si appresta a cominciare mostra un mercato finanziario che ormai, per una serie di ragioni, ha definitivamente acquisito quella caratterista che Nassim Taleb ha descritto in un suo libro di alcuni anni fa: l’antifragilità. Si piega, ma non si spezza, direbbero i saggi di una volta. E’ resiliente, diremmo col birignao di oggi.

Le ragioni di questa evoluzione sono note, e ne abbiamo parlato più volte qui. Sono sia istituzionali – le nuove policy monetarie delle banche centrali, per dirne una – e sociali – ad esempio l’invecchiamento della popolazione – ma quel che conta è il risultato. I mercati finanziari hanno incorporato e “digerito” il rischio elevato come naturale contropartita del crollo dei tassi reali. E quindi hanno imparato a navigare sull’onda della volatilità, come esperti surfisti, sfruttando in maniera efficiente – leggi profittevole – i saliscendi determinati dagli umori e dalle avversità. Sono diventati antifragili. Si sono adattati. E infatti crescono di record in record, al netto dei prevedibili scossoni.

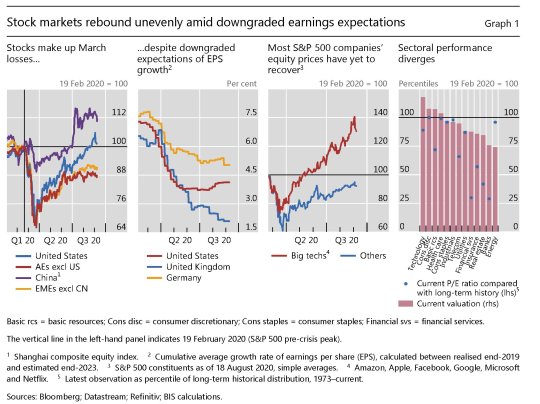

La lettura dei dati forniti dalla Bis conferma questa percezione, a cominciare dal titolo che apre il primo capitolo della Rassegna: “I mercati salgono malgrado la ripresa economica sottotono”. Che stupisce gli addetti ai lavori, ovviamente, che per antichi retaggi tendono ancora a ricercare, nell’economia cosiddetta reale, le motivazioni degli andamenti dell’economia finanziaria, quando ormai è chiaro che questo legame tende ad attenuarsi in ragione diretta dell’intervenire del potere pubblico, vieppiù invasivo e pervasivo, che produce le premesse di ulteriori espansioni fiscali e monetarie, e quindi della sua sfera di intervento. Finché i mercato crederanno che il potere pubblico può determinare l’economia, continueranno a salire, evidentemente.

Per uno di quegli squisiti paradossi che animano la realtà, questa fiducia, per sua natura fragile, è alla base dell’antifragilità dei mercati. Ciò per dire che viviamo su una patina sottilissima, sotto la quale si agitano mostri paurosi, come l‘inflazione addormentata, o il debito che cresce e che, prima o poi, dovrà essere affrontato.

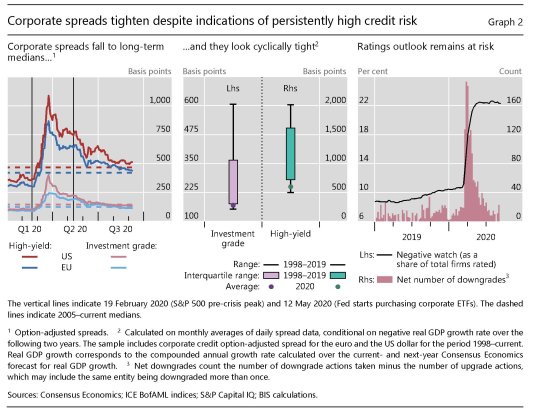

Quanto a quest’ultimo, basti un esempio: ad agosto le emissioni di debito corporate, sia investment grade (IG) che high yield (HY) hanno di gran lunga superato i livelli di agosto 2019, arrivando rispettivamente a 1,7 trilioni, a fronte degli 1,1 trilioni dell’anno scorso, e a 322 miliardi vs 200. Ciò malgrado la situazione dei mercati la racconta il grafico sotto.

E’ facile notare come la ripresa dei mercati finanziaria sia assai più pronunciata rispetto a quella dei prodotti interni e delle prospettive di crescita, ed è del tutto ovvio domandarsi quanto su questa discrepanza abbiano pesato le scelte pubbliche, sia fiscali che monetarie.

Notate come questa dicotomia si riverberi anche all’interno dei settori industriali, che hanno reagito molto diversamente agli stimoli. L’hi tech, ossia ciò che conduce la realtà immateriale nella quale ci stiamo immergendo sempre più anche a causa della pandemia, è salito molto più del real estate o del banking. Ma soprattutto, “in questo contesto di rischio, anche gli spread del credito societario si sono ulteriormente ridotti suggerendo una certa disconnessione dai rischi sottostanti”. Quindi i tassi si riducono al crescere dei rischi. Un mondo sottosopra.

Questo capovolgimento di prospettiva è sicuramente il fatto saliente dell’ultimo decennio e l’origine dell’antifragilità dei mercati finanziari. Finché dura, ovviamente. Se questa singolare evoluzione sia persistente, però, non lo sa nessuno. E questo è il problema.

Twitter: @maitre_a_panZer