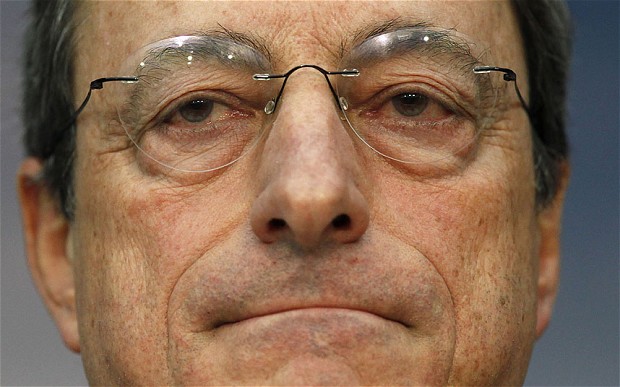

Giovedì 5 giugno 2014 sarà ricordato come il giorno in cui la Bce si è avviata in una terra incognita per lei e per le banche centrali dei grandi Paesi: i tassi di interesse negativi. O no? Mario Draghi dirà questa volta la parolina magica, “whatever it takes“, anche per battere la deflazione”? I mercati sono da giorni con il fiato sospeso. La Banca centrale europea sostiene di essere pronta ad agire. E i dati dimostrano che non è più il caso di aspettare. “Nell’area dell’euro – ha detto Ignazio Visco cominciando le sue considerazioni finali all’assemblea della Banca d’Italia – dall’autunno scorso la politica monetaria fronteggia uno scenario di inflazione assai bassa, non coerente con l’obiettivo di stabilità dei prezzi“. Ogni ulteriore indugio porta a violare il mandato dell’Eurotower.

LE NUOVE PROIEZIONI

Il dato sull’inflazione di maggio, calata allo 0,5% con un indice core, di fondo, sceso fino allo 0,7% ha tolto ogni dubbio residuo: le nuove proiezioni dello staff della banca centrale non potranno più raccontare che a fine 2016 i prezzi cresceranno a un ritmo dell’1,7% annuo, tutto sommato accettabile. Anzi, è chiaro che la Bce sta mancando il suo mandato principale che è mantenere la dinamica dei prezzi al consumo vicino al 2% in modo costante.

LA MASSA MONETARIA

La massa monetaria si muove ormai molto lentamente: la misura più ampia, M3, è cresciuta a maggio dell’1%, contro una media pre-crisi del 7,1% e quella più stretta, M1, è salita del 5,2%, contro una media pre-crisi del 9,7%. Il credito continua a calare, sia pure a un ritmo lievemente più lento (-3,1% quelli alle imprese non finanziarie) rispetto al passato. Gli indici di attività (detti di fiducia) sono infine peggiorati a maggio, pur segnalando ancora espansione dell’attività. Dunque, la Bce ha atteso anche troppo.

LA RIDUZIONE DEI TASSI

In concreto ci si attende che Draghi riduca i tassi di interesse ufficiali dallo 0,25 allo 0,10%, mentre scenderanno sotto zero a meno 0,10 i tassi sui depositi che le banche detengono presso la banca centrale. Ciò dovrebbe spingerle a scongelare parte delle risorse e ad aumentare i prestiti a imprese e famiglie. Meno probabile che il consiglio della Bce decida anche una nuova iniezione di liquidità come i prestiti illimitati all’1% concessi nell’inverno 2011 e 2012. Mentre sarebbe da escludere secondo gli osservatori l’introduzione di una sorta di quantitative easing con l’acquisto di titoli sul mercato. Qui c’è una doppia ostilità da vincere: quella della Bundesbank nei confronti dei Paesi deboli (si teme che l’operazione diventi un salvataggio esplicito dei debiti statali) e viceversa quelli verso la Germania che potrebbe sostenere le proprie banche acquistando obbligazioni che oggi pesano sui bilanci di Deutsche Bank o di Commerzbank.

ESPERIMENTO DA VERIFICARE

Vedremo. Intanto ci si chiede se i tassi negativi funzioneranno. Finora sono stati sperimentati solo in Paesi piccoli e fuori dall’euro: in Svizzera negli anni ’70, in Svezia tra il 2009 e il 2010, ma sono su uno numero limitato di depositi e su scala maggiore in Danimarca. L’effetto principale nel caso danese è stato abbassare la quotazione della corona che era andata troppo in alto (Copenaghen tiene la valuta agganciata di fatto all’euro, anzi potremmo dire che naviga tra due boe: la sterlina britannica e la moneta unica europea). Sarebbe un risultato positivo nell’Eurolandia che soffre visibilmente per la sopravvalutazione della moneta rispetto al dollaro (è stabilmente sopra il 30%) e ancor più verso le yen che si è svalutato di circa un quinto in seguito alla politica monetaria della banca centrale nell’era Abe. Non ci sono stati effetti collaterali negativi in Danimarca, né ricadute sui depositanti, ma nemmeno si è avuta una decisa spinta verso l’aumento del credito. E’ chiaro che la scala è ben diversa. Dunque, non resta che aspettare.

UN EVIDENTE BENEFICIO

Se ci fosse uno sgonfiamento dell’euro, i Paesi manifatturieri come la Germania e l’Italia ne avrebbero un evidente beneficio. Un euro più basso favorirebbe, poi, una ripresa dei prezzi. Ma è chiaro che il modo migliore per far risalire l’inflazione è aumentare la domanda interna per consumi e per investimenti, come ha detto la Banca d’Italia.

LA DOMANDA INTERNA

“Nel più breve periodo con il perseguimento della stabilità monetaria, la banca centrale può sostenere la domanda interna. Ma il ritorno a una crescita stabile e bilanciata richiede una più ampia azione di politica economica a livello europeo“, ha insistito Visco. Il che significa “politiche espansive nei Paesi dove le condizioni dei conti pubblici lo consentono, attraverso un’azione concertata a livello europeo“. Dunque, Draghi deve fare tutto il possibile, ma whatever it takes vale anche per Angela Merkel, per i governi europei, e per la Ue la quale deve riconoscere apertamente il fallimento della ricetta fatta ingoiare a tutti nei due anni scorsi. La recessione, infatti, è direttamente collegata al calo dei prezzi e rischia di avviare la spirale depressiva degli anni ’30. Anche per questo, sarebbe ora di rottamare anche a Bruxelles.