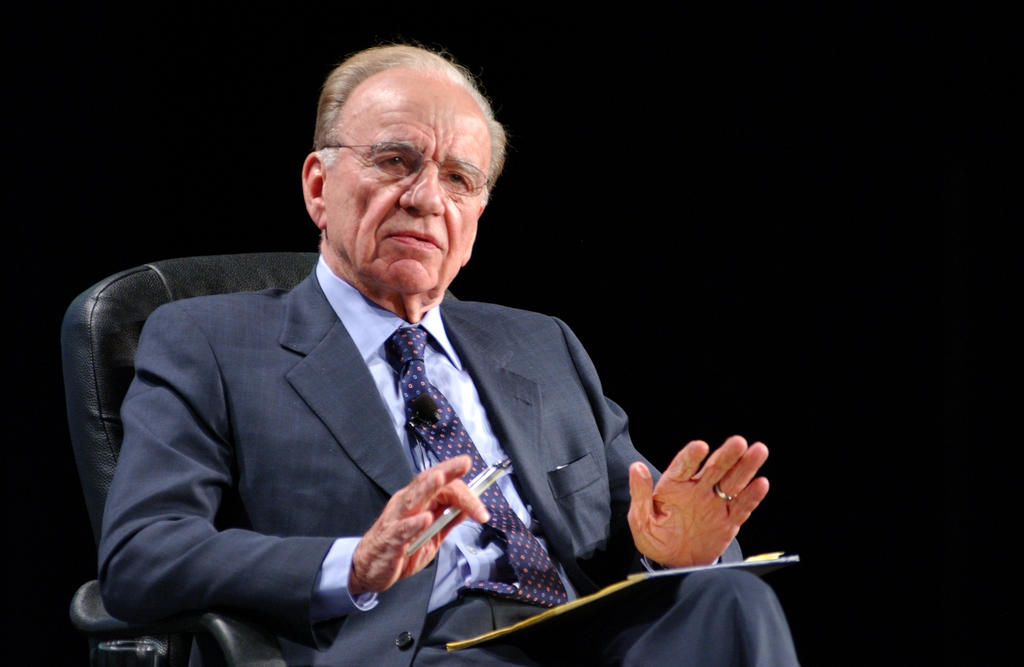

La maxi offerta di acquisizione (80 miliardi di dollari) per Time Warner avanzata dal colosso dei media 21st Century Fox di Rupert Murdoch ha dimostrato più che mai che Time Warner è un ambito target di acquisizione in America: il takeover del colosso americano è dato come prossimo – da parte di Fox o di altri – dagli analisti; anzi, sarebbe solo la prima di una serie di fusioni tra aziende dell’entertainment a stelle e strisce.

LA POSSIBILE VENDITA DELLA PAY-TV IN ITALIA E GERMANIA

Murdoch non si farà da parte sua spaventare da un primo no. Il magnate australiano ha costruito il suo impero dei media a suon di audaci accordi che spesso sono stati rifiutati alla prima proposta solo per essere accettati in seconda battuta e lo stesso potrebbe accadere con Time Warner.

Anzi, la 21st Century Fox starebbe considerando di usare i proventi della vendita delle attività di pay-Tv in Italia e Germania per migliorare l’offerta. Fox sta lavorando su un accordo per vendere Sky Italia e la sua quota (il 57%) in Sky Deutschland alla britannica BSkyB (di cui Fox possiede il 39%). Queste attività potrebbero essere valutate circa 10 miliardi di euro: quanto basta a dare a Murdoch la possibilità di alzare la sua offerta per Time Warner a 100 dollari per azione o ad aumentare la parte cash dell’accordo senza ricorrere a prestiti.

PERCHE’ TIME WARNER FA GOLA? PER LA CINA

Perché Murdoch è tanto interessato a Time Warner? Ovviamente per rafforzare la presa sull’audience americana, ma non solo. L’accordo permetterebbe a Fox di entrare su nuovi mercati, come la Cina e altri Paesi emergenti, e di raddoppiare le entrate in America Latina e Asia/Pacifico. “Murdoch vede 3 miliardi di nuovi consumatori che arrivano dalla nuova classe media di Cina e India”, afferma Mario Gabelli, Ceo di Gamco AInvestors. “Vede la forte domanda di contenuti sui device mobili in questi mercati. Potrebbe creare la sua Netflix”.

EFFETTO-DOMINO: L’EVENTUALE VENDITA DELLA CNN

L’eventuale matrimonio Fox-Time Warner innescherebbe con un effetto domino una serie di altre operazioni negli Stati Uniti. Secondo il NYTimes, 21st Century Fox avrebbe proposto a Time Warner, come parte del loro accordo, la vendita della Cnn per evitare possibili obiezioni dell’antitrust, perché Fox News compete direttamente con Cnn. Cnn verrebbe quindi messa sul mercato ed è un asset che fa gola a molti; in passato tanto Cbs che Abc (parte della Walt Disney) hanno mostrato interesse ad acquistarla.

SOCIETA’ DELLA CABLE TV AMERICANA IN FERMENTO

Alla notizia dell’interesse di Fox per Time Warner, inoltre, tutte le azioni delle società della Tv via cavo americana hanno guadagnato punti in Borsa: gli investitori sono pronti a scommettere che sul mercato ci sarà movimento. Non è solo Time Warner a interessare: ci sono diverse società grandi e piccole che potrebbero diventare protagoniste di operazioni di consolidamento. Tra queste, Amc è considerata un succulento target per le big del cavo: con 4,5 miliardi di dollari di capitalizzazione di mercato è più che accessibile e ha proprietà di valore come WE tv e il Sundance Channel. Altri operatori di piccole dimensioni che potrebbero finire nel mirino di un gruppo più grosso sono Scripps Networks Interactive e Discovery Communications (del Discovery Channel).

Potrebbero giocare con più probabilità il ruolo di compratore Viacom (40 miliardi di dollari di capitalizzazione di mercato, proprietaria tra l’altro di Mtv, Nickelodeon, Comedy Central, Spike e degli studi Paramount) e Cbs (35 miliardi di dollari di capitalizzazione di mercato, ha canali broadcast e su cavo). Forse fuori dai giochi Comcast: ha appena comprato Time Warner Cable (di cui si è disfatta Time Warner), la più grande operazione americana del 2014 insieme a quella tra con cui At&t ha acquistato DirecTV. Ma l’accordo Fox-Time Warner, se alla fine si farà, li supererebbe entrambi di molto.