Egregi Consiglieri ed egregi Sindaci,

con grande rincrescimento Vi comunico in accordo con gli investitori che rappresento, che l’atteggiamento di totale chiusura che la Banca ha dimostrato nei nostri confronti ci costringe oggi a ritirare la nostra proposta presentata il 13 ottobre: ci sono state infatti negate le condizioni minime per condurre il normale percorso volto a rendere definitiva e impegnativa tale proposta.

Il carteggio tra noi e la Banca delle ultime settimane -che riportiamo in allegato- mostra che abbiamo fatto richieste usuali e in linea con le prassi di mercato per operazioni di questo genere, mentre la Banca ci ha risposto ponendo condizioni impraticabili e consumando metà del già poco tempo a disposizione. Questa chiusura esplicita nei confronti della nostra proposta ci pare contraria all’interesse della Banca e di tutti i suoi azionisti.

Per poter arrivare ad una proposta definitiva e impegnativa prima dell’Assemblea, abbiamo chiesto di poter validare con i vertici della Banca le nostre ipotesi di lavoro al momento basate su dati pubblici e di poter approfondire alcuni temi fondamentali per qualsiasi investitore – prima di tutto la qualità del portafoglio crediti – temi che andrebbero comunque chiariti al mercato.

La chiusura a tali approfondimenti è stata evidente: “Da subito ci è stato richiesto di interrompere ogni contatto con investitori e intermediari e di passare i loro riferimenti alla Banca che li avrebbe contattati direttamente. Abbiamo dato la disponibilità a chiedere il permesso agli investitori – legati da patto di riservatezza con noi – di trasmettere i loro riferimenti alla Banca, ma abbiamo rifiutato lo standstill totale che la Banca ci richiedeva perché paralizzante per noi. Successivamente la stessa Banca ha ritenuto di ritirare tale richiesta, palesemente eccessiva, che ha avuto l’unico risultato di far passare del tempo in modo infruttuoso per tutti.

“Per quanto riguarda la due diligence, abbiamo chiarito che non avremmo voluto avvantaggiarci di nessuna informazione esclusiva e che tutti gli approfondimenti concessi a noi potevano/dovevano essere forniti anche agli altri potenziali investitori e al mercato. Abbiamo cioè richiesto di seguire una procedura tipica di dual track. Ci è stato detto di attendere un information package standard del quale ad oggi non abbiamo ricevuto nè l’indice dei contenuti, nè le tempistiche per poterne usufruire.

“Accettata da parte nostra l’ipotesi di partire dal information package standard, ci è stato imposto un nuovo divieto, incomprensibile in una operazione di M&A: non avremmo potuto condividere le informazioni ricevute con i nostri investitori, anche se resi noti alla Banca e sottoposti allo stesso nostro vincolo di riservatezza.

“Nelle ultime ore ci avete notificato che la Banca si riserverebbe comunque il diritto di esprimere il proprio veto a che investitori istituzionali che intendessero aderire al nostro progetto possano ricevere informazioni, nonostante la firma da parte loro di accordi di riservatezza a favore della Banca. Anche tale proibizione è inusitata e atta a paralizzare in ogni momento lo svolgimento della nostra iniziativa. Né può invocarsi al riguardo un timore di incontrollata diffusione di informazioni, posto che, per quanto ci riguarda, le avremmo condivise comunque con un gruppo ristrettissimo di investitori istituzionali di alto profilo.

Abbiamo contemporaneamente chiesto di poter presentare all’Autorità di Vigilanza europea la nostra proposta per poter eventualmente correggerla o integrarla. Anche su questo punto la resistenza è stata totale e sempre basata su affermazioni non comprovate da elementi oggettivi e che non trovano riscontri in esperienze precedenti:

“La Banca ci ha detto che la nostra proposta non sarebbe abbastanza solida per essere presentata alla Bce. Premesso che questo è un giudizio che è prerogativa della Bce, ricordiamo che stiamo parlando di un Piano d’Impresa molto dettagliato ( che avremmo volentieri presentato, ma non ci è stata data la possibilità); di lettere di interesse ufficiali da parte di primari investitori internazionali per circa 2 miliardi di euro (che, come previsto nella nostra lettera, avremmo messo a disposizione della Banca appena firmato il patto di riservatezza) e dell’assunzione di un impegno a garantire l’aumento di capitale in opzione agli attuali azionisti per 1-1.5 miliardi di euro.

“La Banca ci ha detto che la Bce ha approvato solo l’attuale impostazione e che la nostra proposta di aumento di capitale immediato di 3.5 miliardi non sarebbe stata presa in considerazione. Come detto, tale giudizio è prerogativa della Bce e appare inopportuno che la Banca parli a suo nome escludendo che la Bce possa nemmeno esaminare altre alternative. Confermiamo il nostro convincimento che la Banca necessiti di una ripatrimonializzazione complessiva per almeno 5 miliardi in tempi brevi ma, ovviamente, saremmo anche disponibili a tener conto delle richieste della Bce rispetto alle modalità per raggiungere tale obbiettivo. Peraltro, la differenza in termini di effetto patrimoniale “netto” delle due proposte già oggi si riduce fortemente una volta tenuto conto di tutti gli oneri realizzativi, diretti e indiretti, che le due proposte comportano.

Venti giorni trascorsi in modo improduttivo, con l’unico effetto dannoso, per noi e soprattutto per la Banca di essersi privata della possibilità di ricevere un’offerta definitiva e impegnativa che avrebbe, alla fine, potuto accettare o rifiutare.

Il “mantra” ripetuto in ogni sede nelle ultime settimane è: chi vuole partecipare alla ricapitalizzazione di MPS ha un unico modo per farlo, che è quello di proporsi come Anchor investor in occasione dell’aumento che verrà proposto dopo il referendum sotto forma di Book Building.

Questa posizione non tiene conto che la proposta presentata da noi alla Banca presenta differenze rilevanti rispetto al progetto in corso:

“Siamo convinti che il risanamento e rilancio di Mps debba partire dall’impegno convinto di un gruppo di solidi investitori che “garantiscano” fin dall’inizio l’intero piano di risanamento e rilancio della banca: questo non è secondo noi un normale aumento di capitale e nemmeno un normale Book Building, ma un completo ridisegno della Banca a partire dal suo azionariato stabile (che deve essere realizzabile, per altro, qualsiasi sia l’esito referendario e senza aver formalizzato in anticipo il deconsolidamento delle sofferenze). Se si vogliono stimolare investitori di questa natura su un progetto del genere non si può impedire loro una seria due diligence, esigenza che solleviamo ormai da mesi.

“Siamo convinti che il Piano di risanamento e rilancio della Banca (non “di salvataggio” come troppo spesso viene definito) per attirare investitori significativi debba essere più “robusto” di quello presentato nei giorni scorsi. Non c’è qui lo spazio per commentare compiutamente quanto presentato dalla Banca, ma a titolo di esempio: non consideriamo abbastanza ambizioso puntare ad un Cost/Income del 55% tra tre anni (stesso dato del primo semestre 2016) e non consideriamo credibile un costo del credito “in picchiata” come quello previsto (addirittura 55bps) neanche spostando da subito a sofferenza ulteriori 4.4 miliardi di Utp come da noi proposto. Considerazioni simili potrebbero essere fatte sul costo del funding. Il settore bancario, inoltre, sta cambiando profondamente e il Piano presentato tiene conto secondo noi solo parzialmente di questa discontinuità strategica.

“Siamo convinti che gli attuali azionisti debbano avere un ruolo maggiore di quanto viene oggi proposto nel progetto della Banca: se si procedesse con la conversione dei subordinati per gli ammontati previsti e con un Book Building concentrato in alcuni Anchor investor, gli attuali azionisti sarebbero sostanzialmente azzerati. Noi proponiamo, invece, di destinare una quota rilevante dell’aumento di capitale – 1-1.5 miliardi – in opzione agli attuali azionisti per dar loro la possibilità di partecipare al notevole apprezzamento della banca che consideriamo possibile.

“Siamo convinti che il valore intrinseco della Bad Bank alla quale si potrebbe dare vita, debba rimanere agli azionisti – vecchi e nuovi. Il piano della Banca prevede invece l’assegnazione dei titoli junior del veicolo ai soli soci attuali e la cessione a terzi della “servicing unit”, rendendo di fatto l’operazione meno attrattiva sia per i nuovi azionisti che per quelli attuali. Il portafoglio di sofferenze da cartolarizzare e la cosiddetta “servicing unit” possono dar vita ad un operatore leader nel suo settore e il suo valore non andrebbe, secondo noi, disperso al di fuori dell’azionariato. Per quanto riguarda le modalità della cartolarizzazione, siamo convinti che negoziandola immediatamente dopo l’aumento di capitale e realizzandola in più veicoli (distinti per tipologia di asset, controparte, geografia), si potrebbero ottenere risultati migliori a costi inferiori e con minori rischi per la Banca.

“Siamo convinti che un esercizio di Liability Management possa contribuire al successo dell’operazione complessiva e saremmo stati pronti a discutere le nostre previsioni sia di acquisto che di conversione di obbligazioni subordinate. Difficile valutare le proposte alternative che la Banca si propone data la loro vaghezza e il disordine informativo su questo tema nelle ultime settimane sui media. Certamente era eccessivo non prevedere alcuna Lme come da progetto prescelto in luglio, altrettanto eccessivi sembrano gli ammontari di conversione di cui si sente parlare oggi. Gli effetti di conversioni cosí estese – che da quanto si dice coinvolgerebbero anche il retail – potrebbero essere destabilizzanti sull’azionariato, sui prezzi di borsa e anche sulla clientela. Certamente andrebbero ripensate tutte le componenti del Total Capital Ratio.

“Siamo convinti che l’operazione di ripatrimonializzazione potrebbe essere realizzata con oneri per la Banca inferiori per diverse centinaia di milioni e prospettando al contempo agli azionisti, vecchi e nuovi, un ritorno più soddisfacente. E quindi una più probabile riuscita dell’intero progetto.

Lavorare in parallelo su due diverse opzioni sarebbe stato meno rischioso che puntare tutte le carte su una sola opzione che, perl’altro, negli ultimi tre mesi non sembra aver portato ad alcuna certezza di risultato.Inoltre, dal primo giorno diciamo che si potrebbe (da oggi diciamo “si sarebbe potuto”) mettere insieme il meglio di entrambe le impostazioni nell’interesse della banca, di tutti i suoi azionisti e del sistema Italia.

Il mercato di Borsa è stato inequivocabile nel dimostrare interesse per la nostra proposta, ma anche questa evidenza non ha convinto la Banca a darci una chance di completarla.

La Banca e i suoi Amministratori hanno deciso di puntare tutto su una unica alternativa e mi auguro – non solo nell’interesse della Banca, ma dell’intera Italia – che questa strategia, alquanto rischiosa, porti comunque ai risultati sperati.

Pensavamo di poter portare più risorse, progettualità e credibilità – basata su esperienze di successo concretamente vissute – al risanamento e al rilancio di Mps. Ci siamo proposti alla Banca e a Voi membri del Consiglio di Amministrazione due volte, sempre in maniera costruttiva e amichevole, per contribuire a trovare soluzioni su un dossier così importante e delicato.

La risposta della Banca è stata inequivocabile e ne siamo molto dispiaciuti.

Cordialmente

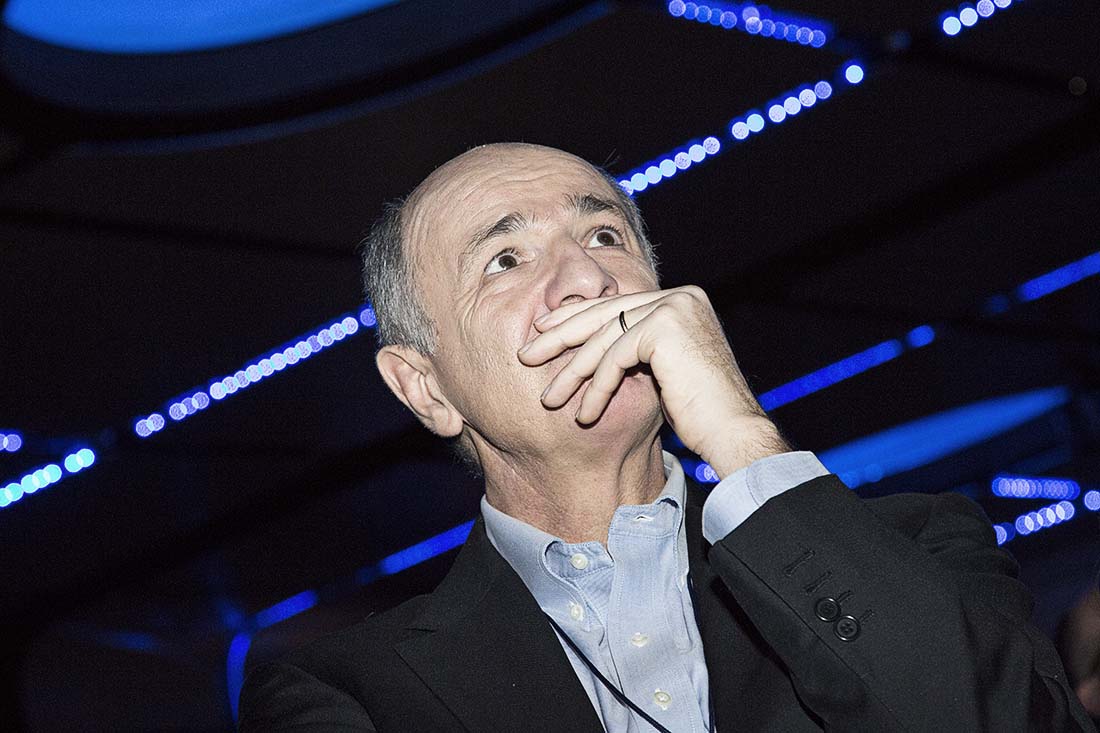

Corrado Passera