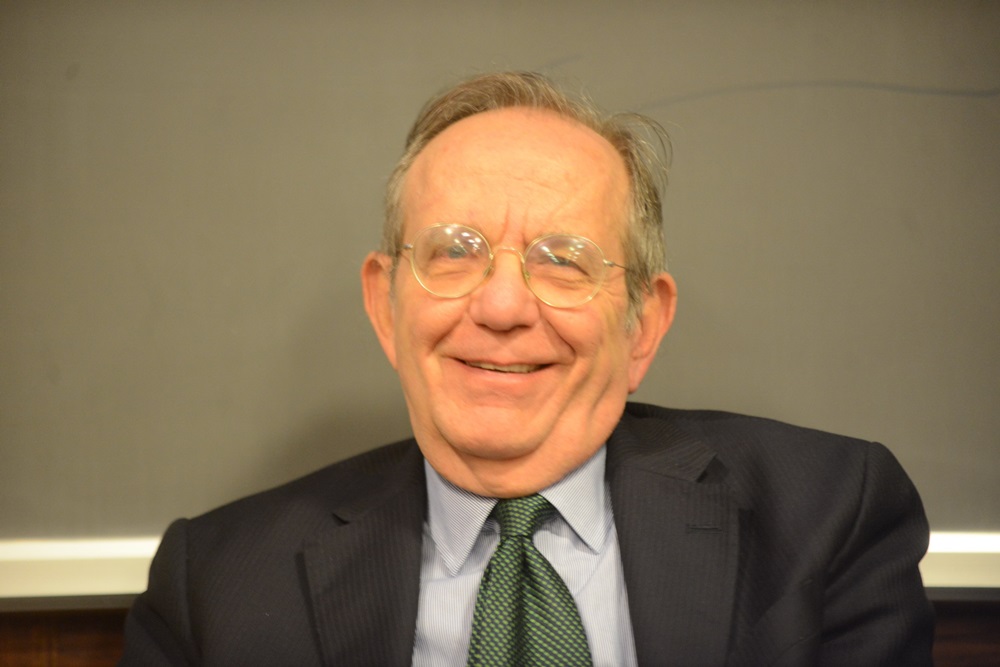

Forse dall’Ecofin che si sta svolgendo a Tallin non arriveranno soluzioni definitive al tema dell’elusione fiscale delle multinazionali del web ma di certo la Commissione Europea avrà finalmente il mandato a studiare le opzioni per la futura webtax, la tassa a carico dei giganti dell’economia digitale: Google, Amazon, Facebook, Apple e poi Airbnb, Booking.com e tanti altri. “Non possiamo più accettare che questi gruppi operino in Europa pagando un ammontare minimo di imposta. Sono in gioco l’efficienza dell’economia come l’equità fiscale e la sovranità”, hanno scritto in una lettera comune i ministri dell’Economia di Italia (Padoan), Francia (Le Maire), Germania (Schaeuble) e Spagna (De Guindos). «Dobbiamo accelerare, il tema è ormai maturo», ripeteva ieri il ministro Pier Carlo Padoan a Tallinn. Il francese Bruno Le Maire ha annunciato che altri cinque Paesi hanno appoggiato l’iniziativa: Austria, Bulgaria, Grecia, Slovenia e Lettonia. Sul fisco in Europa si decide all’unanimità ed è improbabile – secondo gli osservatori di affari europei – che Stati come Irlanda, Lussemburgo, Olanda, Cipro e Malta possano dare il via libera alla misura.

LO STUDIO: IL CASO GOOGLE E FACEBOOK

In particolare in Italia, secondo un recente rapporto dell’Ufficio parlamentare di bilancio, Google dichiara lo 0,3% dei ricavi complessivi e su questo viene tassata, mentre le transazioni digitali in Italia rappresentano il 2,4% del totale. Facebook dichiara lo 0,1% e il 2,8%. Poi la pubblicità online: nel 2016 Google ha fatturato 82 miliardi e Facebook 33 miliardi. Anche qui il grosso è stato tassato fuori Italia. Secondo la commissione Bilancio della Camera in tal modo vengono sottratti dalla base imponibile oltre 30 miliardi l’anno, che implica mancate entrate per 5-6 miliardi. Insomma i due colossi del web pagano pochi spiccioli rispetto al reale fatturato maturato nella rete. Basti pensare che le due società nel nostro paese detengono quasi il 50% di un mercato che vale 2,3 miliardi di euro in base ai dati dello scorso anno elaborati dall’Osservatorio Internet Media del Politecnico di Milano.

LA CACCIA AL FISCO PIU’ LEGGERO

Con il business online la nozione di “organizzazione stabile” permanente, che è la base fisica di una società, non funziona. I big del web si sono felicemente inseriti nella logica sperimentata da decenni delle grandi multinazionali del settore manifatturiero che hanno sempre sfruttato la concorrenza fiscale tra gli stati alla ricerca del fisco più leggero possibile. Spesso attraverso il cosiddetto fiscal rulings (accordi speciali preventivi) con le amministrazioni fiscali per assicurarsi livelli di imposizioni risibili. È il meccanismo andato in frantumi negli ultimi anni: dopo lo scandalo LuxLeaks, l’Antitrust europeo ha chiuso vari dossier mettendo all’indice i “rulings” concessi da Olanda (Starbucks), Lussemburgo (Fca) e Irlanda (Apple), poi ci sono state le inchieste che coinvolgono Amazon e McDonald’s e il Lussemburgo.

LE POSSIBILI SOLUZIONI

Come possibile soluzione a questi problemi l’Ufficio Parlamentare di bilancio sottolinea che a livello teorico e nel dibattito internazionale sono state identificate tre modalità di tassazione per le imprese digitali: 1) un’imposta sul reddito, anche in assenza di una stabile organizzazione secondo la legislazione vigente; 2) una ritenuta alla fonte sui ricavi delle transazioni digitali; 3) un’imposta specifica sul consumo di beni digitali. “A livello internazionale, soluzioni di tipo cooperativo e di coordinamento sono preferibili per garantire efficienza ed equità di gettito – scrivono i tecnici – ma sarebbero subordinate alla tutela dell’autonomia impositiva e della concorrenza e condizionate dai tempi (lunghi) della consultazione e della decisione dei vari paesi con caratteristiche economiche e obiettivi di politica tributaria differenziati. D’altra parte, l’esperienza concreta dei singoli paesi, evidenzia un approccio parziale e insufficiente con soluzioni che nella maggior parte dei casi sono rimaste a livello di sola proposta o abrogate dopo breve tempo”.

COSA HA FATTO L’ITALIA

Nella manovra correttiva dello scorso aprile è stata introdotta una norma per favorire la “regolarizzazione fiscale di società non residenti appartenenti a gruppi multinazionali attivi in Italia ma senza una stabile organizzazione nel nostro Paese”. Ma la procedura voluta dal governo è stata giudicata dai tecnici dell’Upb come “una sorta di sanatoria preventiva e volontaria, con una regolarizzazione agevolata delle posizioni fiscali pregresse e la garanzia per gli anni futuri di un trattamento basato sull’accordo e la collaborazione tra impresa e Amministrazione attraverso l’ammissione al regime di adempimento collaborativo introdotto nel 2015”. Per gli analisti dell’Ufficio parlamentare di bilancio vi sono infatti degli elementi critici che renderebbero la norma di difficile applicazione, in particolare ciò che manca è un coordinamento internazionale che rende “oggettiva la difficoltà dei singoli Paesi di risolvere le complesse questioni tributarie legate alla diffusione dell’economia digitale. Si è preferito incentivare l’adempimento fiscale volontario – si legge nel report – legato quindi a una agevolazione. Diversamente il ddl 2526 (il cosiddetto “Ddl Mucchetti”), che interviene sui medesimi temi ed è attualmente in discussione al Parlamento, prevede una penalizzazione, con forte incentivo per le imprese a regolarizzare la propria condizione di stabile organizzazione per l’elevata entità del prelievo alla fonte in caso di mancata regolarizzazione”.

I DUBBI

Insomma la webtax all’italiana che vuole colpire le imprese digitali è stata studiata male, anche perché un singolo Paese senza un’azione omogenea a livello europeo rischia di fare un buco nell’acqua con questo tipo di manovre. Anche se il problema esiste e dovrebbe essere affrontato di petto. Ma l’efficacia delle norme italiane è messa in discussione anche perché così facendo proprio “le imprese digitali potrebbero essere incentivate a rimanere ‘nell’ombra’ sfruttando i margini di elusione dei quali dispongono e cercando di differire la contrattazione dell’onere tributario”. In pratica la convenienza ad aderire alla procedura sarà “tanto maggiore per imprese per le quali un accertamento ordinario è più probabile e rischioso; la convenienza per le imprese, e per il Fisco, dipende anche dalla valenza del vincolo, previsto dalla norma, di 50 milioni di ricavi prodotti in Italia in uno dei tre anni precedenti”.

LA SOLUZIONE EUROPEA

Se la linea italiana non convince, tutti gli scenari restano aperti. E paradossalmente come si sono augurati i ministri di Italia, Francia, Germania e Spagna serve proprio un indirizzo comune europeo, che è poi la conclusione a cui erano giunti anche i tecnici dell’Ufficio Parlamentare di Bilancio: “Introdurre un sistema di tassazione sull’economia digitale e le imprese “over the top” può avere una qualche efficacia solo in un contesto di regulation sovranazionale e con un forte coordinamento degli interventi a livello europeo. Viceversa le imprese digitali non avrebbero alcuna difficoltà ad aggirare le nuove norme utilizzando le potenzialità tecnologiche o trasferendo i costi nelle giurisdizioni dove la tassazione è più elevata”.