La Fed che rinuncia al tapering rinuncia anche a una guidance più favorevole sull’occupazione. L’attesa della vigilia era di un tapering di 10 miliardi compensato da un abbassamento della soglia di disoccupazione che avrebbe determinato la fine della politica ultraespansiva. La soglia era al 6.5 per cento, si pensava che sarebbe stata abbassata al 6 e invece è restata al 6.5. È chiaro che nel Fomc si è negoziato parecchio. Per un economista è molto più importante la soglia rispetto al tapering, ma per il mercato è il contrario. Il tapering era l’headline e la Fed lo sapeva benissimo.

La Fed ha mandato dunque un messaggio forte al mercato e uno sfumato agli economisti. Al mercato si è indicato il semaforo con la luce verde di nuovo accesa. Luce verde per l’azionario, ma soprattutto per i bond. Luce verdissima per gli emergenti, che recuperano contemporaneamente su cambio e corsi. Agli economisti si strizza l’occhio, facendo capire che l’abbassamento della soglia al 6 per cento ci sarà, state tranquilli, ma sarà per una delle prossime volte. Il mercato è già in estasi così, per adesso non serve strafare.

Dalla vicenda ricaviamo due lezioni. La prima è che una Fed trasparente è anche, per forza di cose, una Fed un po’ nevrotica. Una Fed che fa mark to Paolo Uccello. Il miracolo dell’ostia profanata. 1467.3 market sui dati, cambia quindi idea ogni volta che esce un dato migliore o peggiore del precedente e in più ci comunica questi cambiamenti di idee (lei l’ha fatto in queste settimane, è il mercato che si è fissato con i suoi 10 miliardi), una Fed così non si è dimenticata della regola aurea della politica monetaria, quella di pensare a 18-24 mesi e non agli ultimi 5 minuti. Non si è dimenticata, ma ha comunque il terrore del 1937, la paura della ricaduta. È una Fed che è pronta a sbilanciarsi davvero molto sul lato espansivo ed è pronta a sbagliare da questa parte pur di non sbagliare in senso restrittivo.

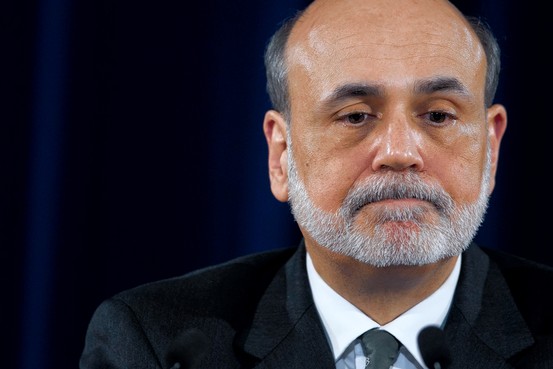

Buono a sapersi. La put di Bernanke, la rete di protezione sotto i mercati e l’economia, è una put at the money. La rete, cioè, non è qualche metro sotto i trapezisti, come al circo, ma è pochi centimetri sotto di loro. La put della Yellen sarà ancora più vicina. A ben guardare, tutta la nevrosi degli ultimi tre mesi, il tapering, l’inizio della stretta monetaria, la fine dei bond, il crollo imminente degli emergenti e poi il clamoroso contrordine di queste ore, tutto questo è successo per una crescita americana che doveva passare dal 2 al 2.5 e invece è restata al 2.

Questo porta però il mercato a un cortocircuito mentale un po’ inquietante. Se fra qualche settimana, finita la guerra politica che sta iniziando a Washington sulle note vicende, si vedrà di nuovo il 2.5 profilarsi all’orizzonte ricominceremo con il tapering e le nevrosi?

C’è chi dice di sì (una minoranza, per il momento) e prevede quindi un rialzo di breve durata, quel tanto da provocare uno sbilanciamento rialzista del mercato cui seguirà una caduta che farà male agli ultimi entrati e sarà difficile da controllare.

Molti dicono però che al prossimo accenno di tapering i mercati faranno spallucce e sbadiglieranno. Si smetterà di salire perché non ci sarà più il Qe integrale? Vorrà dire che si comincerà a salire perché l’economia avrà preso velocità. A queste altezze di valutazione (non estreme, ma a 1725 si ha una splendida vista sul 666 di quattro anni fa) ci si comincia però a chiedere per Vittore Carpaccio. Il miracolo della Croce a Rialto. 1496.4 quanto tempo le borse continueranno a salire del 20 per cento l’anno con un’economia che cresce del 2.5.

Alessandro Fugnoli, capo strategist di Kairos