L’atteggiamento è costruttivo, facciamo progressi, l’accordo è vicino… anzi, no.

La vicenda del US debt ceiling e del connesso Government shut down procede con il tipico canovaccio “stop and go” a cui queste situazioni politiche “ad orologeria” ci hanno abituato.

Procediamo con ordine.

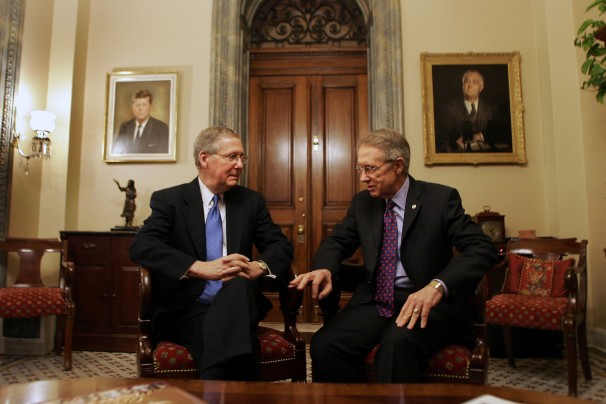

Due sere fa, la notizia che il Senato US lavorava ad un piano bipartizan per riaprire l’attività governativa fino a metà gennaio ed estendere il debt ceiling fino a febbraio ha alimentato un discreto ottimismo. Entrambi i leader degli schieramenti al senato, Reid e Mc Connell, hanno espresso l’opinione che un accordo fosse vicino, e cosi Wall Street ha invertito la tendenza, chiudendo a meno di un punto percentuale dai massimi storici del 18 settembre.

Il prudente ottimismo si è propagato nella seduta asiatica e, naturalmente in quello che è l’attuale epicentro dell’euforia in questi giorni, ovvero l’Europa. Per dare un idea dell’ attuale sentiment, l’indice tedesco delle investor and analyst expectations dell’istituto ZEW, in pubblicazione stamattina, ha segnato i massimi da 3 anni, battendo di oltre 3 punti un consenso che lo vedeva invariato. Nuovamente spettacolare il comportamento dei titoli di stato italiani, con lo spread in calo di ulteriori 6 basis points a 233.

In generale, sui mercati fixed income europei in questi giorni si osserva una vera e propria caccia all’asset periferico, sia esso un titolo governativo, un corporate, un financial, un high yield.

A dimostrazione di ciò, l’indice Euro Crossover (High Yield) ha segnato oggi i minimi da 2 anni (357 bps), mentre gli omologhi per corporate investment grade, finanziario senior e subordinato sono a pochi basis points dai medesimi record. Il clima è tornato quello di maggio, quando la svolta di politica monetaria e fiscale giapponese nota come Abenomics aveva scatenato una caccia analoga, nella convinzione che i Giapponesi si sarebbero comprati il mondo intero.

Il movimento attuale ha un perimetro più circoscritto e si basa su fondamenti meno velleitari e generici rispetto a quello di maggio: i segnali di una moderata ripresa sono ben visibili, e con essi quelli di una maggior stabilità politica in Italia, ed anche in Germania. Detto ciò, è bene tenere a mente che fasi di euforia come quella attuale sono solitamente seguite da altrettanto bruschi assestamenti.

All’apertura di Wall Street, un (mini) colpo di scena: è emerso che i Repubblicani alla Camera stanno lavorando ad una proposta concorrente di quella bipartizan del Senato, che prevede modifiche al Affordable Care Act (un tabu’ per Obama e i democratici), oltre a svariate altre condizioni, tra cui il divieto di utilizzo delle “misure straordinarie”, in futuro, per aggirare il debt ceiling. Testimoni avrebbero sentito lo speaker della Camera Boehner dichiarare che la nuova proposta è l’unica risposta possibile al piano bipartizan del Senato, definito una “bomba a mano” lanciata alla House of Reps.

La risposta dei Democratici non si è fatta attendere, con il leader Harry Reid che ha respinto immediatamente l’idea di una proposta concorrente, bollandola come un “palese attacco all’approccio bipartizan”. Reid ha anche citato lo spauracchio di un downgrade del rating US.

Probabilmente i toni polemici drammatizzano quelle che sono da considerare normali dinamiche di trattativa. Detto ciò, l’impressione è che le divergenze non siano ancora appianate, il che potrebbe rendere necessario ancora qualche giorno, e forse qualche altra bizza dei mercati, prima di trovare un accordo. Inoltre è difficile scacciare l’impressione di uno scarso controllo dei leaders, Obama in testa, sui propri schieramenti.

In generale, l’impressione è che si vada verso un accordo di breve durata e scarsa qualità.

I mercati hanno mostrato scarsissima attenzione per quest’ultimo incidente, probabilmente un po’ assuefatti all’atteggiamento recente delle parti, ovvero di litigare la mattina per fare la pace al pomeriggio (quando i mercati europei hanno chiuso).

Giuseppe Sersale

Strategist di Anthilia Capital Partners Sgr