La mini-stecca di Wall Street ieri sera ha avuto un impatto apprezzabile sulle borse globali.

QUI ASIA

Le borse asiatiche hanno mostrato cali in media in linea con quello Usa. Tokyo ha snobbato l’annuncio della revisione della Japan Revitalization Strategy, meglio nota come “third arrow” degli Abenomics. Le misure più efficaci nel breve, taglio alla corporate tax e riforma del fondo pensione nazionale, erano già note e il resto, pur positivo, impatterà nel lungo periodo. Ugualmente deboli le altre piazze principali (Shanghai, Seul, Sydney) senza apparente catalyst se non i malumori provenienti dagli Usa.

QUI EUROPA

Anche l’Europa ha fatto ampiamente le spese dell’inversione di tendenza a Wall Street, anche perché aveva chiuso con gli indici US sui massimi. Se non altro, Milano è sembrata lievemente più in forma del resto, conservando una lieve outperformance fino a fine giornata, un impresa che non è riuscita al settore bancario europeo.

Sul lato macro, brutti come al solito i dati francesi (manufactoring, business confidence entrambe sotto attese) mentre buone retail sales italiane (0.4% da prec -0.2% e vs attese per 0) sono state controbilanciate da una consumer confidence giugno in calo (105.7 da prec 106.2 e vs attese per 106.4).

QUI USA

C’era parecchia attesa per la revisione finale del GDP USA del primo trimestre, un dato che, stimato +0.1% alla prima pubblicazione, era stato già rivisto a -1% alla seconda. Con un consenso intorno a -1.8% il mercato sembrava incorporare aspettative sufficientemente negative, per cui il -2.9% finale ha causato un po’ di scompiglio.

I MOTIVI DEL CALO

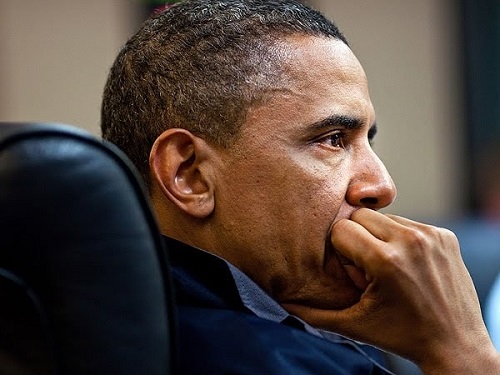

In verità il calo di quasi 2 punti è largamente dovuto ad un crollo della personal consumption (a +1% da prec +3.1) di cui il grosso è da ascrivere a Healthcare Services, che da soli sono costati 1.2% alla stima. Ciò sembra dipendere in parte da una sovrastima, da parte del Bureau of Economic Analysys, dell’entrata a regime dell’ Affordable Care Act, meglio noto come Obamacare, e in parte dalla sostituzione, come base dati, della Census Bureau quarterly services survey data, in luogo dei dati di Medicaid benefite e le iscrizioni alla Affordable Care Act insurance exchange. Cosi la spesa sanitaria è passata da +9.1% anno su anno a -1.4%.

Un’altra consistente fetta di GDP è stata tagliata via dal canale export, con l’impatto negativo salito da -1% a -1.5%.

I FATTORI DEL PIL

In generale, il flop del primo trimestre resta legato soprattutto all’impatto meteo e al destocking. La prima circostanza è in parte supportata dal fatto che l’occupazione ha continuato a crescere nel periodo considerato (media mensile nuovi posti Q1 2014 : 189.000), il che sembra confermare la tesi di un impatto del maltempo sulla produttività.

Ovviamente parte della crescita persa nel primo trimestre non sarà recuperata (ristoranti, alberghi, shopping) ma un po’ di “eredità” il secondo trimestre dovrebbe ottenerla.

Non a caso, dopo il PMI manifatturiero flash giugno di lunedì, ai massimi dal 2010, quello services oggi ha fatto i massimi da inizio serie (61.2 da prec 58.1 e vs attese per 58). I sottoindici confermano la forza, con new orders e employment ai massimi a loro volta. La serie è giovane (2009) per cui meno considerata degli ISM (rispettivamente in uscita martedì 1 luglio e giovedì 3) ma comunque il messaggio è chiaro. Anche i durable orders maggio, deboli nel dato headline (-1% vs 0.0% atteso) sono incoraggianti, con un dato depurato di difesa e trasporto aereo che batte le stime (0.7% vs atteso 0.5%).

E’ altrettanto evidente che, partendo da quasi -3%.per portare il GDP 2014 sopra un modesto 2% servirà quasi un miracolo economico. Detto ciò, se i prossimi 2 trimestri saranno robusti il mercato comincerà a focalizzarsi sul trend più che sul dato statico.

GLI EFFETTI A CASCATA

Curiosamente, l’Europa, cui in questi giorni non bisogna dar motivi per stornare, ha reagito peggio degli USA, accentuando le perdite sull’equity e i cali dei tassi (bund – 6 basis points a 1.26%).

Oltreoceano, i tassi sono scesi meno (Treasury 2.54% -3 BP), il Dollaro ha perso moderatamente (1.364 vs € mentre scrivo) e l’equity recupera addirittura parte delle perdite di ieri, eventualmente allettato da una politica monetaria se possibile ancora più accomodante.

Occhi puntati sul PCE maggio, che in caso di robusta sorpresa potrebbe rivelarsi a sua volta un market mover.

Giuseppe Sersale è Strategist di Anthilia Capital Partners Sgr.