I derivati sono tornati in questi giorni prepotentemente d’attualità nelle cronache finanziarie, questa volta non solo per rappresentare le vicissitudini del Monte dei Paschi, ma anche per “contestare” la validità degli stress test effettuati dalla BCE e dagli “altarini” che stanno emergendo a danno dei conti pubblici italiani. Non mi soffermerò sulla banca senese poiché è stato scritto sin troppo, ma sugli altri due casi, in quanto fanno intuire come la conduzione europea, passata e presente, sia sempre più assimilabile a quella più consona a una società finanziaria per azioni che una istituzione al servizio dell’economia reale e dei cittadini.

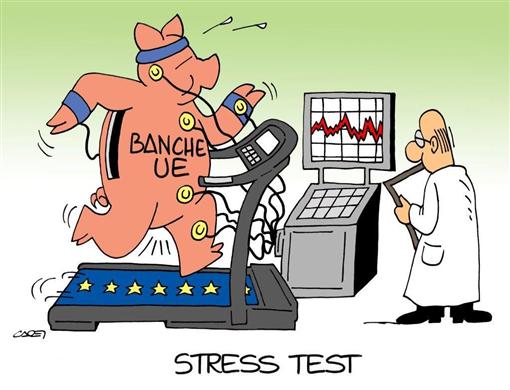

Gli ultimi stress test, che hanno dato il via a novembre al controllo e vigilanza bancaria della BCE sui 130 gruppi bancari più grandi del Vecchio continente, conservando alle rispettive banche centrali nazionali l’onere di poterlo fare sulle più piccole, hanno lasciato l’amaro in bocca e dato spazio a non poche polemiche. Naturalmente l’asticella per determinare se stare da una parte o dall’altra è stata fortemente condizionata dai tedeschi per voce della Bundesbank, in quanto il loro sistema bancario annovera una fittissima rete di banche locali (Landsparkasse), sostanzialmente con il capitale riconducibile allo Stato e non pertanto disponibili più di tanto ad uscire dal perimetro nazionale dei controlli. Si valuta che più del 43% dell’attività bancaria tedesca intesa nel senso stretto, cioè rivolta all’economia reale, sia svolta da 417 banche rimaste fuori dalla vigilanza europea.

Ma l’aspetto più penalizzante, almeno per gli Istituti italiani, si è concretizzato nel metodo e nei criteri di valutazione dei test effettuati dalla Banca Centrale, poiché sono stati inseriti dei coefficienti esageratamente sovrappesati per determinare il rischio degli impieghi nell’erogazione dei crediti commerciali e invece notevolmente sottovalutati per stimare gli effetti dall’esposizione in derivati. Se si pensa che molte fra le più grandi banche tedesche annoverano nel proprio bilancio derivati per importi nozionali superiori a 20 volte l’intero PIL della Germania stessa…

In questo modo i criteri adottati dalla BCE hanno penalizzato gli istituti bancari che hanno fatto il loro mestiere, cioè intermediato il credito, privilegiando oltremisura quelli che hanno preferito l’attività finanziaria speculativa.

Ma il “caso” che terrà banco nei dibattiti economici nazionali, e non solo, nei prossimi mesi, sarà senz’altro quello che riguarda l’esposizione in derivati dello Stato italiano. La notizia, fino ad ora rimasta ben celata nelle stanze del MEF per moltissimi anni, è stata evidenziata dall’interpretazione di una clausola inserita nella legge di stabilità, dove all’art. 33 si specifica che si autorizza il Tesoro a “stipulare accordi di garanzia bilaterale in relazione alle operazioni in strumenti derivati”. In parole semplici ,per i non addetti ai lavori, significa che negli anni ‘90 sono stati sottoscritti derivati per effettuare “cosmesi” di bilancio per potersi presentare agli appuntamenti di Bruxelles con le carte in regola, così come previsto dai parametri di Maastricht, e ora che i nodi stanno arrivando al pettine si necessitano di autorizzazioni specifiche per poterli onorare.

Insomma gli stessi strumenti finanziari perversi che hanno portato la Grecia alla bancarotta nel 2010 per aver voluto avere in tasca l’euro fin dal primo di gennaio del 2002 li abbiamo adottati anche noi. Per le casse pubbliche si valuta una perdita secca di una decina di miliardi di euro, ma potrebbero essere molto di più in quanto l’entità effettiva dell’esposizione in derivati dello Stato italiano ancora non è del tutto chiara. Attualmente si parla di una nostra esposizione per 160 miliardi di contratti con le grandi banche d’affari internazionali (anche se la Grecia è più piccola, ne sono bastati 110 di miliardi per farla saltare), e non è escluso che nei prossimi mesi il “conto” possa salire.

A riguardo vale la pena ricordare come il sottoscritto il 22 febbraio del 2013, in occasione del Convegno organizzato dall’AIAF dal titolo “Il debito pubblico in Italia: prospettive per il 2013”, chiedendo pubblicamente alla dottoressa Maria Cannata, direttore generale del debito pubblico, informazioni dettagliate sull’esistenza o meno di impegni dello Stato italiano riconducibili ad operazioni sui derivati, ebbi come risposta che se esistevano erano marginali e trascurabili ai fini del debito pubblico. Ironicamente mi disse che anche i coltelli possono essere pericolosi se in mano a malintenzionati, altrimenti sono utili per tagliare il pane. Oggi capisco perfettamente perché abbiamo il coltello alla gola…

A questo punto non posso fare a meno dal chiedermi il perché non sono mai stati presi in considerazione i consigli e le analisi sugli effetti dei contratti derivati sempre professati a gran voce da uno dei più grandi esperti in materia a livello internazionale, il prof. Paolo Savona, che ha dedicato al problema anni e anni di studio, producendo moltissima letteratura scientifica a riguardo, non mancando mai di mettere in evidenza i pericoli che tali strumenti ad alto tasso di rischio finanziario possono generare a danno dei sottoscrittori.

In ultimo un “sentito” ringraziamento a Prodi, Ciampi e Draghi che proprio in quegli anni, a vario titolo, hanno preferito mettere la polvere sotto il tappeto affidando il nostro futuro alla bomba ad orologeria dei derivati pur di far partecipare il nostro Paese, a tutti i costi, al “club” dell’euro, senza aver capito che non dovevamo essere bravi nel rispettare le anacronistiche regole di convergenza, ma nel valutare gli effetti che avrebbe procurato all’economia italiana il cambiamento radicale del modello economico preso a riferimento per supportare il nuovo ordine monetario!