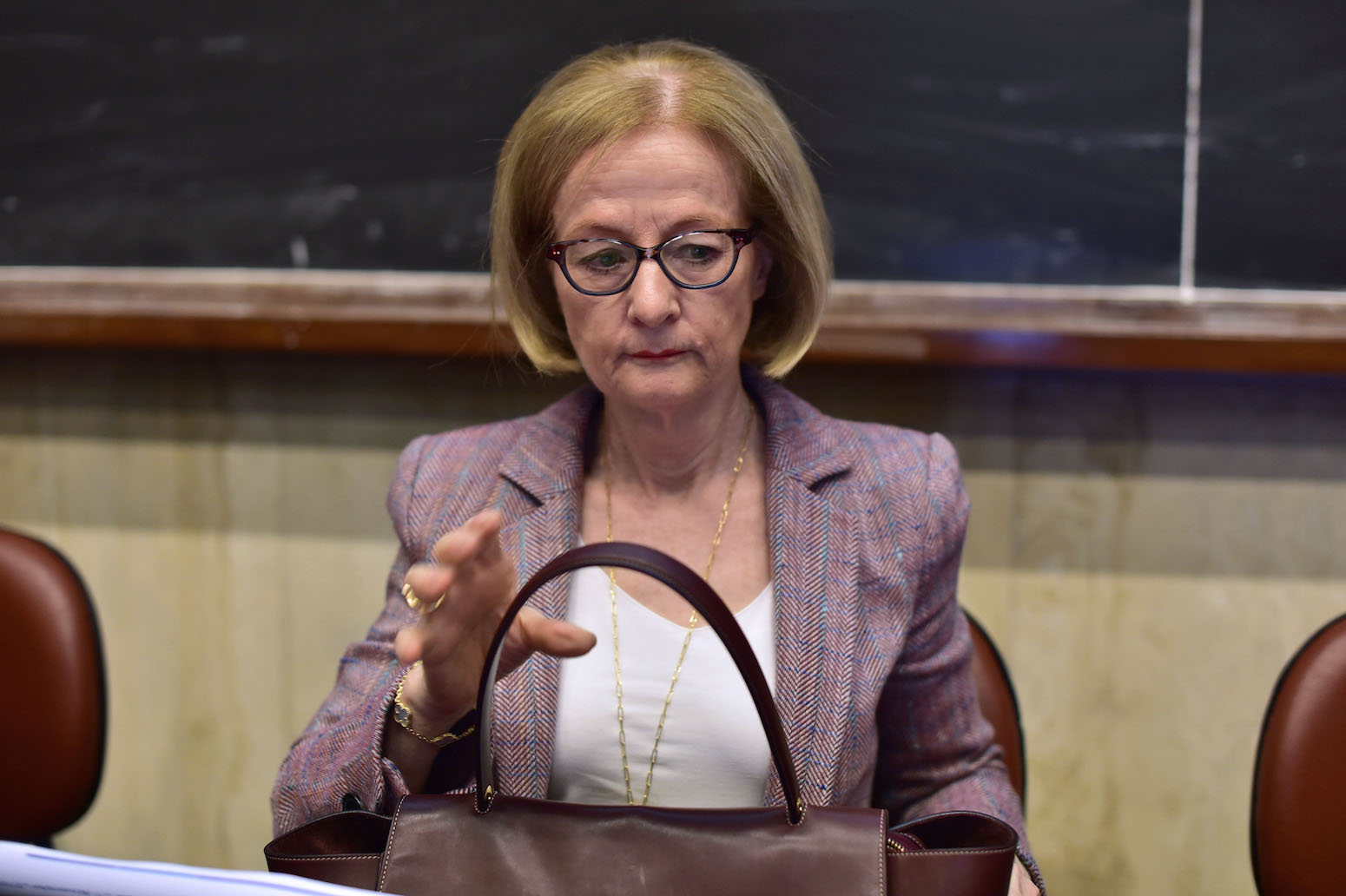

Proprio quando sembrava che i problemi bancari italiani fossero stati, almeno momentaneamente, risolti ci ha pensato la Bce ha sparigliare la carte in tavola: a Mps, secondo la Vigilanza Bce retta da Danièle Nouy (nella foto), servono fino 8,8 miliardi e non i 5 previsti. “Un cambiamento significativo”, scrive Silvia Merler (affiliate fellow a Bruegel, think-tank di Bruxelles specializzato in politica economica Europea) sulla rivista online di Bruegel che arriva “all’indomani del decreto del governo italiano che autorizzava l’uso fino a 20 miliardi di euro di fondi pubblici per far fronte alla ricapitalizzazione cautelare del Monte dei Paschi di Siena ed eventualmente di altre banche”.

Quale può essere il motivo di questo cambiamento retroattivo? Secondo Bruegel c’è un po’ di confusione al riguardo. “Sia Reuters e sia FT collegano questa modifica al deterioramento della liquidità di Mps, ma non è una tesi convincente. La liquidità è diversa dal capitale: se così non fosse, allora dovremmo concludere che ogni volta che una banca (o addirittura uno Stato) è illiquido, è anche insolvente. La posizione di liquidità di Mps è peggiorata nelle ultime settimane, ma l’intervento dello Stato lo aveva già previsto”.

In alternativa, la ragione potrebbe essere che la Bce ritenga che lo scenario avverso per l’attuale situazione di Mps sia peggiorata. Come di recente ribadito dalla Bce, la ricapitalizzazione precauzionale è limitata alle iniezioni di capitale necessarie per affrontare un deficit di capitale nello scenario avverso di un stress test: “La Bce deve confermare che la banca ha un deficit di capitale – e determinare la quantità del deficit – e confermare che questo deficit non esiste nello scenario centrale. Ma se la situazione è deteriorata al punto che le banche hanno bisogno improvvisamente di 3,8 miliardi più – secondo Merler – questo probabilmente implica che lo scenario di base non è più valido, e il vero riferimento normale è molto più vicino a quello negativo precedente. Sarebbe molto importante sapere solo quanto vicino, perché questo potrebbe avere importanti conseguenze sulla applicabilità della ricapitalizzazione precauzionale”.

Un po’ di ricorso ai numeri potrebbe aiutare a capire di più. A luglio, il Cet1 stimato per Mps nello scenario avverso era di -2,2%. Se questo cambiamento nel deficit deriva da un cambiamento nello scenario che la Bce pensa si debba applicare a Mps, e se il nuovo scenario di base implica un deficit, allora è difficile vedere come questo sarebbe compatibile con il recap di precauzione. “Il Cet1 nello scenario di base dovrebbe ammontare a 8,5 miliardi – scrive ancora Merler – se dovessimo dedurre da questa cifra i 3,8 miliardi supplementari che ora sono state richiesti, ciò porterebbe il Cet1 nello scenario di base al 6,7%. Il deficit può essere inferiore, ma se questo è il motivo della nuova valutazione dovrebbe comunque essere reso pubblico”.

C’è una terza opzione. L’autrice del post si riferisce a un’ipotesi circolata sui media italiani secondo cui il cambiamento dipende da un nuovo metodo di calcolo “alla luce di quanto fatto per le banche greche”: Negli Aqr del 2015 la Bce aveva infatti cambiato le soglie per il calcolo dei deficit di capitale per le banche greche portandoli dall’8% nello scenario di base e dal 5% in quello negativo (così erano i numeri negli stress test del 2014) fino a 9,5% e 8%, rispettivamente, per riflettere il profilo di rischio delle banche greche. Non si tratta, avverte l’autrice, di una regola che deriva automaticamente dalle disposizioni in materia di ricapitalizzazione di precauzione, quindi potrebbe essere vista come l’aggiustamento di un modello. Il che dovrebbe portare a una nuova valutazione di tutto il sistema, a rigor di logica.

“Resta un dilemma – scrive Merler su Bruegel – Questo cambiamento nel requisito patrimoniale può precludere la possibilità di recap di precauzione. Oppure, può essere il risultato di un aggiustamento del modello – nel qual caso la ricapitalizzazione precauzionale è ancora un’opzione, ma il problema potrebbe andare oltre Mps e richiede una rivalutazione dell’intero sistema”. Entrambe queste alternative hanno conseguenze potenzialmente gravi, per Mps e per le altre banche italiane.

La soluzione? La trasparenza. La Bce dovrebbe cioè spiegare qual è la ragione dietro alla sua richiesta e dovrebbe farlo al più presto. Trasparenza e affidabilità, conclude infatti Merler, “sono elementi cruciali per l’efficace funzionamento del quadro comunitario di vigilanza e per dare finalmente certezza di investitore su come vengono affrontati i problemi del settore bancario. Questo genere di decisione volatile va in una direzione senza dubbio differente”.