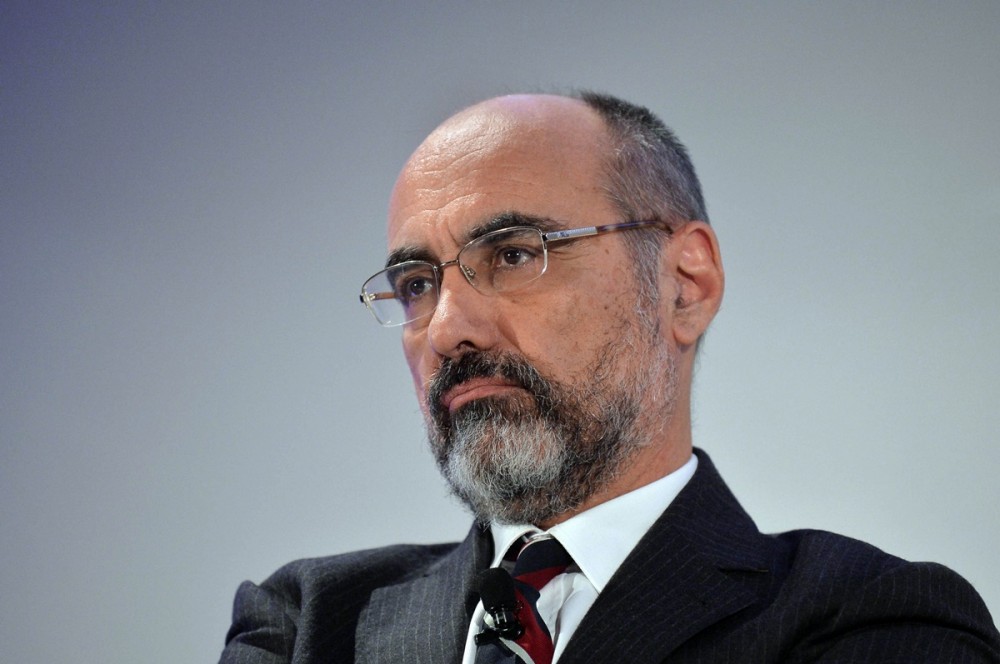

Che farà nel 2017 il fondo Atlante, guidato da Alessandro Penati, che nel 2016 avrebbe dovuto salvare le banche italiane? Nato e ideato nella prima metà dell’anno scorso per alleggerire gli istituti di credito dal problema, sempre più urgente, delle sofferenze, poco dopo è diventato azionista praticamente unico delle due venete Popolare di Vicenza e Veneto Banca. E con il trascorrere del tempo è diventato evidente che non riuscirà, almeno da solo, nella sua missione di salvare le banche.

LE RISORSE

Questo principalmente perché Atlante 2, la seconda versione del fondo che avrebbe dovuto acquistare le sofferenze del Monte dei Paschi per 1,6-1,7 miliardi, ha poche risorse. Scrive in proposito Fabrizio Massaro sul Corriere della Sera: “Fino a pochi giorni fa Atlante 2 aveva a disposizione 2,2 miliardi. Solo che nel frattempo ha speso 500 milioni circa per i crediti in sofferenza delle good banks Etruria, Marche e CariChieti, e potrebbe fare altrettanto con quelli di CariFerrara. La coperta insomma è sempre più corta. E non ci sono all’orizzonte nuove adesioni al fondo. Per questo il gestore Quaestio e gli investitori in Atlante – banche, assicurazioni, fondazioni, Cdp – dovranno scegliere su chi andare, oppure dividere le risorse sui vari fronti. Ma le idee non sono ancora chiare”.

IL NODO MONTE DEI PASCHI

Le idee non sono affatto chiare. Atlante 2, come detto, avrebbe dovuto acquistare a un prezzo un po’ inferiore al 30% (ma superiore al 20% del mercato) la parte centrale delle sofferenze messe in vendita dal Monte nell’ambito del piano di mercato. Ma quel piano, a dicembre, è saltato, facendo scattare l’intervento pubblico. Ed è saltata anche la cessione delle sofferenze ad Atlante. In più, non aiuta che Unicredit stia cedendo le sue sofferenze a un valore di 25 centesimi circa per ogni 100, facendo allontanare sempre più il prezzo dagli almeno 30 centesimi sognati dalle banche italiane. “Atlante come soggetto che si accollava le sofferenze non c’è più, perché non c’è più questa parte del vecchio piano”, dichiarava non a caso il ministro dell’Economia, Pier Carlo Padoan, in una intervista al Sole 24 ore del 29 dicembre. Ma il fondo potrebbe rientrare in scena sulla piazza senese. “Tra Rocca Salimbeni – si legge sul Corriere della sera – e Via XX Settembre, sede del Tesoro, sta tornando l’idea originaria della cartolarizzazione delle sofferenze, o un mix di soluzioni. Dunque Atlante deve far parte della partita Mps, sia pure forse con uno sforzo minore dei 1,7 miliardi iniziali. Un primo orientamento si avrà giovedì al consiglio di Mps che discuterà la bozza del piano”.

LA QUESTIONE VENETA

Ancora più che su Siena, però, Atlante è impegnato nel salvataggio della Popolare di Vicenza e di Veneto Banca. Nei due istituti, con gli aumenti di capitale, il fondo ha già impiegato quasi 2,5 miliardi, mentre di recente ha staccato un nuovo assegno da quasi 1 miliardo, poiché per entrambe le banche si stima un nuovo bisogno di risorse per 2-3 miliardi complessivi. “Un po’ di milioni – scrive il Corriere della sera – si possono ottenere con le cessioni (Arca, le estere, Banca Nuova, Apulia) e la scissione di Bim, in base al piano di fusione che Viola (Fabrizio, ex ad di Mps e ora alla guida di Popolare di Vicenza, ndr) elaborerà entro il mese, e circa 500 milioni da un’eventuale offerta di conversione volontaria dei bond: le due banche hanno obbligazioni subordinate per 1,3 miliardi, con 200 milioni in mano ai risparmiatori (146 nella Vicenza, il resto in Veneto Banca). Il resto dovrà arrivare dal mercato”.

LE OBBLIGAZIONI SUBORDINATE

Come scrive Ferdinando Giugliano su Repubblica, “le due banche venete continuano ad avere bisogno di soldi, circa 2,5 miliardi, secondo le stime di alcuni analisti. E poiché gli investitori privati latitano, la prospettiva è quello di un intervento pubblico, utilizzando parte dei 20 miliardi di euro messi dal governo per una ricapitalizzazione preventiva che accompagni una possibile fusione”. Lo schema quindi potrebbe essere analogo a quello di Mps: “Questo intervento – si legge su Repubblica – richiederà il coinvolgimento degli obbligazionisti subordinati, un rischio che si voleva evitare con l’intervento iniziale di Atlante”. Determinante, inoltre, per capire come andrà il piano di salvataggio disegnato per gli istituti veneti sarà la risposta che arriverà dagli azionisti delle due banche quasi azzerati con gli aumenti di capitale del 2016 alla proposta di mini rimborso. Se l’adesione sarà alta, si riuscirà a disinnescare, almeno in parte, la costosissima mina dei contenziosi legali. Viceversa, saranno problemi.