SACE (Gruppo CDP) pubblica la nuova edizione della Mappa dei Rischi e presenta lo scenario per chi esporta e investe all’estero nel Focus On “Mappa dei Rischi 2017: più incertezza nell’era dell’ognun per sé”.

Il quadro delineato dalla Mappa di quest’anno è quello di un mondo diviso, caratterizzato da un forte ripensamento della globalizzazione e dal ritorno in auge delle politiche protezioniste, oltre che da una crescente dicotomia tra mercati avanzati ed emergenti, particolarmente segnati da elevati livelli d’indebitamento, tensioni valutarie e instabilità geopolitica.

In questo contesto, tuttavia, è d’obbligo mantenere un approccio razionale e una visione strategica: l’export e l’internazionalizzazione non sembrano destinati a ridimensionarsi, ma dovranno però avvalersi di strumenti più evoluti e trovare nuove direttrici di sviluppo.

La nuova era dell’ognun per sé: verso un approccio più evoluto all’internazionalizzazione

“Il protezionismo sta tornando pericolosamente in auge e le aspettative per quest’anno non sono rosee – spiega Beniamino Quintieri, Presidente di SACE -. L’esperienza insegna, tuttavia, che nel medio-lungo termine gli effetti delle barriere al commercio tendono a rivelarsi un boomerang per i paesi che le introducono, e questo è ancor più vero in un mondo in cui le catene globali del valore costituiscono, per la crescente importanza dell’import di prodotti intermedi, un fattore determinante di competitività. Crescere all’estero è ancora possibile, ma è necessario un salto di qualità nella conoscenza e assicurazione dei rischi”.

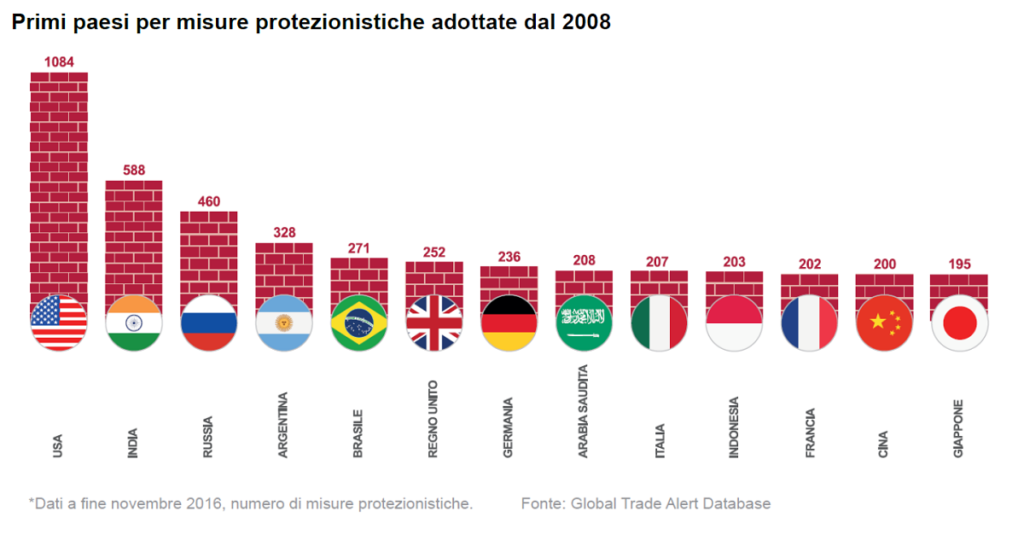

Il 2016 ha segnato un picco nelle misure protezionistiche adottate da diversi Paesi nel mondo: dallo scoppio della crisi finanziaria globale le barriere elevate sono salite a oltre 3.500; quasi un quarto di queste impongono l’obbligo di avere almeno una certa percentuale di un prodotto o servizio realizzato nel Paese, soprattutto per prodotti elettronici e veicoli. Si tratta di misure scelte in particolare dai Paesi del G20, a partire dagli Stati Uniti – terzo mercato di destinazione dell’export italiano – che hanno introdotto una misura protezionistica ogni quattro giorni.

I dieci settori più colpiti dal protezionismo rappresentano quasi il 41% del commercio mondiale, che ha subito inevitabilmente una contrazione: dal 2008 al 2016 è cresciuto a un tasso medio annuo del 2,9%, ben inferiore al 7,3% messo a segno nel periodo precedente (2000-2007).

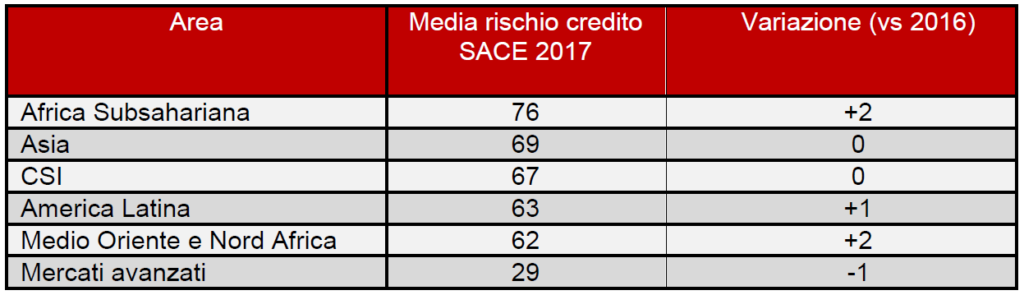

Osservando l’andamento della rischiosità per aree geografiche, il quadro complessivo presentato dalla Mappa di SACE è fatto di molte ombre e qualche luce: non sorprendentemente, aumentano i rischi in Medio Oriente e Nord Africa, in America Latina e in Africa Subsahariana, ma migliora la rischiosità dei Paesi avanzati e restano stabili la Comunità degli Stati Indipendenti (dove spicca la stabilizzazione della Russia) e l’Asia (con buone performance, al netto di particolari caveat, in mercati eterogenei come Corea del Sud, Pakistan e Myanmar).

Di fronte a mercati propensi ad adottare misure di limitazione del commercio internazionale, non mancano aree in controtendenza, che possono diventare ecosistemi da esplorare: i Paesi andini (Colombia, Perù, Cile), dell’area Subsahariana e dell’Asia hanno rappresentato nel solo 2015 oltre 27 miliardi di euro di esportazioni italiane, più del doppio rispetto a Cina e India insieme.

Trend dei rischi 2017: i fenomeni sotto osservazione

Lo studio di SACE evidenzia tre trend che influenzeranno rischi e opportunità a livello globale nel 2017.

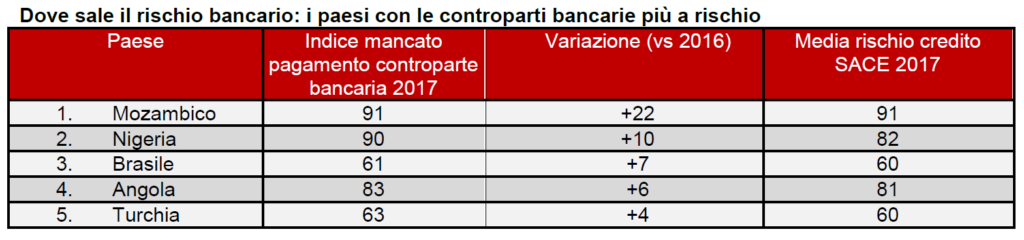

Aumento del debito. L’indebitamento globale, che nel 2016 è arrivato a rappresentare il 325% del Pil mondiale, si confermerà anche per l’anno in corso come uno dei trend di rischio più preoccupanti. Il fenomeno è alimentato prevalentemente dalla componente pubblica nei mercati avanzati e dalla componente privata in diversi Paesi emergenti, come Brasile, Messico, India, Egitto,Turchia, Mozambico, Nigeria e Angola, con conseguenze particolarmente forti sui livelli dei rischio delle controparti bancarie. Un discorso a parte merita la Cina, dove l’imponente debito privato e degli enti locali e aziende di stato raggiunge il 240% del Pil.

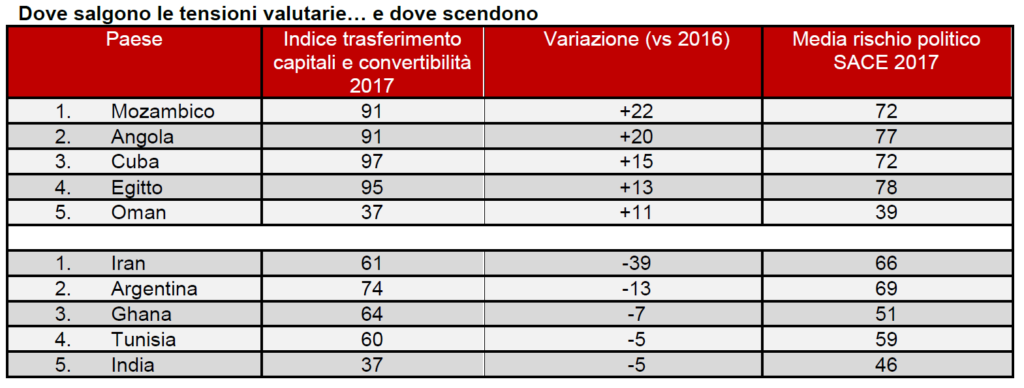

Tensioni valutarie. L’aumento dei rischi nei mercati emergenti ha comportato un consistente deflusso di capitali, con una conseguente restrizione delle riserve valutarie e del mercato del credito e dei capitali. Diversi Paesi emergenti hanno varato misure di contenimento che si sono tradotte in un aumento del rischio di mancato trasferimento valutario per gli operatori esteri: alcuni paesi esportatori di commodity (come Nigeria, Mongolia, Tajikistan) hanno reso più difficoltoso l’accesso alla valuta forte da parte degli operatori locali. Altri paesi (come Angola, Grecia, Ucraina), a causa di una persistente scarsità di valuta forte hanno introdotto o inasprito misure restrittive ai pagamenti in dollari/euro. Trend positivi, invece, si registrano in mercati come India, ma anche Iran, Argentina, Ghana e Tunisia, che nonostante presentino profili di rischiosità non trascurabili, migliorano consistentemente rispetto al 2016 per quanto riguarda i rischi di trasferimento e convertibilità. Anche in questo caso, la Cina si conferma un unicum: pur mantenendo una rischiosità sostanzialmente bassa, a seguito della perdita del 7% del renminbi contro il dollaro nel 2016, ha iniziato a instaurare dei meccanismi per frenare la caduta della moneta e la perdita di riserve valutarie, che sono scese da 4 a 3 mila miliardi in due anni.

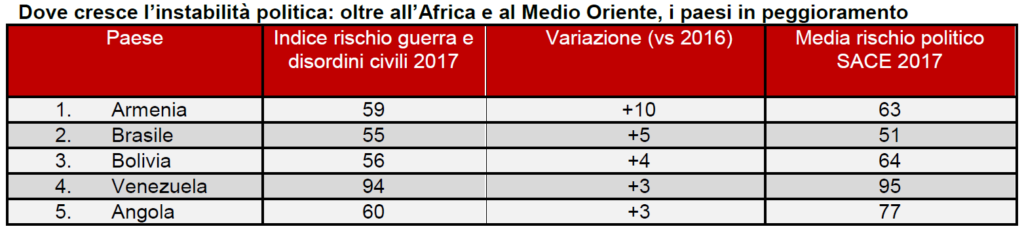

Instabilità geopolitica. Dopo un anno segnato da eventi straordinari, forte discontinuità e violenze in aumento a livello globale, anche il 2017 si apre all’insegna dell’incertezza e della volatilità, con diverse novità che disveleranno ulteriormente i propri effetti nell’anno appena iniziato: l’elezione di Trump, le sue scelte di politica commerciale e le contromisure dei partner; l’avvio della Brexit e il permanere dell’incertezza in Europa e, soprattutto, la radicalizzazione dello scontro politico in aree a rischio. Un quadro d’instabilità che, oltre ai Paesi già noti per la durezza delle violenze in atto (Medio Oriente e Africa in primis), ha visto diverse nazioni subire un rapido peggioramento del contesto di riferimento.

Esportare ed investire in un mondo più rischio: cambia il mix di opportunità

Il 2017 si è dunque aperto all’insegna di nuove sfide che rendono necessario un ri-calibramento delle strategie d sviluppo estero per chi esporta e investe nel mondo.

Da un lato, i mercati a maggior potenziale per l’export e gli investimenti Made in Italy si confermeranno tali in un orizzonte di medio-lungo termine. Nonostante l’attuale aggravarsi dei profili di rischio, questo vale per il Brasile, per la Turchia e per un gran numero di partner emergenti, con elevati indici di opportunità, che dovranno essere affrontati con strategie più evolute, che comprendano l’utilizzo sistematico di strumenti assicurativo-finanziari a tutela e a supporto del business, come quelli messi a disposizione da SACE e SIMEST, unite nel Polo italiano per l’export e l’internazionalizzazione.

Dall’altro lato, non mancano aree in controtendenza rispetto al quadro generale che possono essere una prima frontiera per nuovi esportatori così come aree di consolidamento per operatori già presenti in aree più rischiose: oltre ai mercati avanzati, vi sono ad esempio i Paesi andini (Colombia, Perù, Cile), alcuni mercati più integrati all’interno dell’area Subsahariana (dall’East al West Africa) e realtà asiatiche molto proiettate all’interscambio globale come la Corea del Sud.