Ai tifosi del deficit prossimo venturo, la cui entità è stata al centro delle estenuanti trattative in corso fra governo e Commissione Ue, è opportuno ricordare che quel numeretto si traduce in quantità aggiuntive di emissione di debito che il Tesoro dovrà andare a vendere in asta, in un anno – il 2019 – che espone un calendario già ricco e affollato. Secondo i calcoli fatti da Bankitalia nel suo ultimo rapporto sulla stabilità finanziaria, l’anno prossimo il governo dovrà chiedere ai mercati almeno 400 miliardi, risultato dei circa 200 miliardi di debito che scadrà e “tenendo conto anche dei titoli con scadenze più brevi e della necessità di coprire il disavanzo pubblico”. Questi 400 miliardi di emissioni lorde deve tener conto dei prezzi di acquisto presentati in asta, di fatto una misura

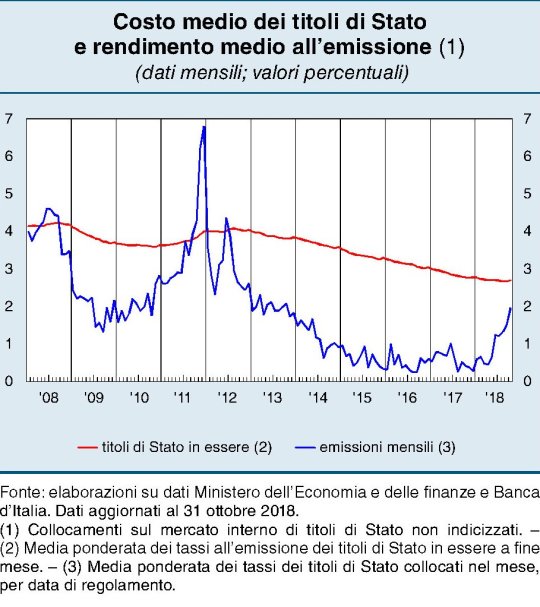

dell’incertezza degli operatori, che “hanno registrato un forte incremento alla fine di maggio”, scrive Bankitalia. “Successivamente si sono ridotti, rimanendo tuttavia superiori ai livelli di inizio anno”. Il rendimento medio all’emissione, infatti, ha raggiunto l’1,97% in ottobre mettendo fine al lungo periodo di calo del costo medio del debito, arrivato adesso al 2,7%.

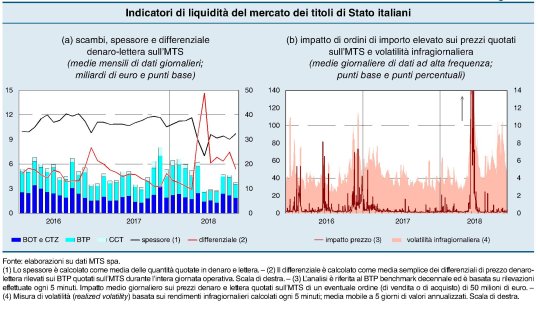

Come si può osservare dal grafico, il costo delle emissioni mensili è tornato al livello di fine 2013, quando ben altre erano le condizioni macro del nostro paese. Fortunatamente la durata media del debito pubblico, pari a 6,7 anni, fa rallentare l’effetto aumento provocato dal rialzo dei tassi di vendita in asta. Va ricordato tuttavia che “un aumento permanente di un punto percentuale dei rendimenti all’emissione determinerebbe una maggiore spesa per interessi pari allo 0,15 per cento del Pil il primo anno, allo 0,30 il secondo e allo 0,45 per cento il terzo”. Se guardiamo al costo medio, e ipotizzando sempre un rialzo permanente di un punto percentuale dei rendimenti all’emissione (in pratica quello che è accaduto nella seconda metà del 2018), quest’ultimo crescerebbe di 0,1 punti dopo il primo anno, di 0,2 punti dopo il secondo e di 0,4 punti dopo il terzo. Se consideriamo il notevole livello di emissioni previsti per il 2019, a farne le spese sarebbe soprattutto il costo totale pagato per il servizio del debito, che riprenderebbe a crescere. Specie se, come molti temono, la crescita del Pil fosse inferiore a quella prevista dal governo. Non sembra inoltre che sul mercato primario si tornato il sereno. E per averne contezza basta osservare le cronache recenti, a cominciare dalla difficile gestazione del collocamento del Btp Italia. Malgrado “gli scambi siano aumentati e la capacità del mercato di assorbire ordini di importo significativo è migliorata, le quantità quotate rimangono tuttavia inferiori a quelle del primo trimestre dell’anno e i differenziali denaro-lettera sono ancora ampi”.

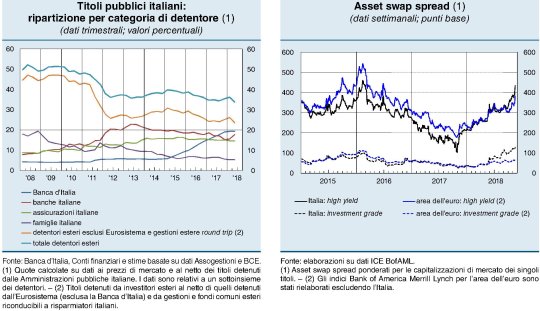

Tali tensioni sono probabilmente anche la conseguenza dei cambiamenti registrati nella distribuzione della titolarità dei titoli di stato italiani. Nel secondo trimestre del 2018 la quota di Btp detenuta da investitori esteri si è ridotta di circa il 3%, arrivando al 24%, il calo più robusto dal secondo trimestre 2012. Al tempo stesso la percentuale di Btp in pancia alle banche è tornata a crescere (+2%) arrivando al 18%. Tale tendenza è proseguita anche nel terzo trimestre. scrive Bankitalia, “anche se a un ritmo più moderato”.

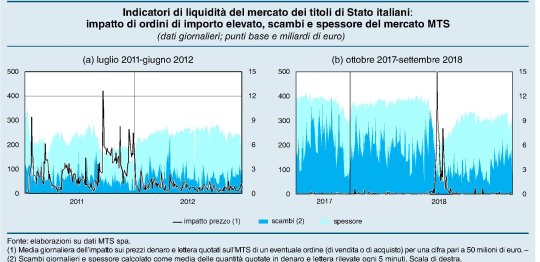

Tutto ciò può contribuire a spiegare la prudenza che pare abbia iniziato a ispirare il governo. Alla quale probabilmente ha contributo anche il mercato peggioramento del mercato secondario dei titoli di stato italiani del quale l’aumento dello spread è il segnale visibile. Sempre Bankitalia illustra che “il premio per il rischio sui titoli governativi è rapidamente aumentato su tutte le scadenze, in particolare sul tratto del breve termine, analogamente a quanto avvenuto durante la crisi del debito sovrano del 2011-12”. Alla fine del mese di maggio scorso la liquidità su questi titoli si è rapidamente deteriorata, “sia in termini di quantità quotate, sia di differenziale denaro-lettera anche in relazione a ingenti vendite da parte di investitori esteri.” In sostanza è partita la fuga dal Btp, e molto presto gli effetti si sono riverberati anche sul mercato primario con l’aumento del costo delle emissioni. Addirittura “nell’ultima settimana di maggio le quantità giornaliere quotate sul mercato MTS sono scese a meno di 2 miliardi, contro una media di circa 11 nei primi mesi dell’anno”, mentre lo spread denaro-lettera “si è ampliato in modo significativo, soprattutto per i titoli a breve termine, e la volatilità infragiornaliera dei prezzi quotati dai market makers è decuplicata (dal 3 al 30 per cento)”.

Questo specie di film dell’orrore girato sul mercato obbligazionario sovrano italiano ha visto scene con “book di negoziazione fortemente ridotto” con “esecuzione di ordini di importo elevato che avrebbero comportato un impatto sui prezzi piuttosto rilevante”. “Nello stesso periodo – racconta Bankitalia – per molti titoli di stato italiani l’attività di quotazione è stata interrotta, talvolta per l’intera giornata, rendendo particolarmente difficile per investitori istituzionali e intermediari la gestione dei titoli di portafoglio. Per fortuna “la situazione è gradualmente migliorata durante l’estate ed episodi simili non si sono ripetuti”. E’ bene ricordarli però. Perché di solito si tende a ripetere ciò che si dimentica.

Twitter: @maitre_a_panZer