C’è stato un tempo, neanche troppo lontano, nel quale le obbligazioni delle banche italiane erano uno dei asset finanziari meglio rappresentati nei bilanci degli operatori economici, famiglie in testa. Ma quel tempo ormai sembra definitivamente alle nostre spalle e non è detto che sia una buona notizia in un momento in cui le banche italiane devono tornare a emettere debito per costituire i cuscinetti di capitale richiesti dalle norme regolatorie.

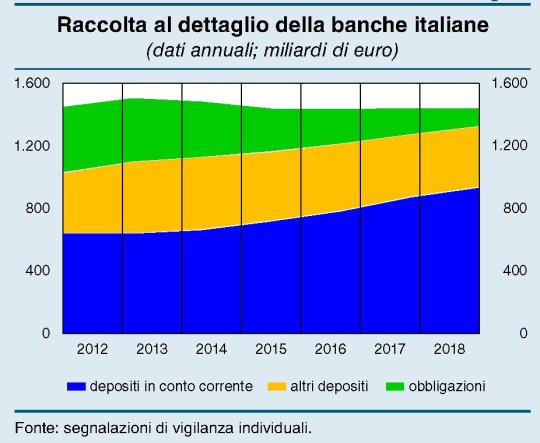

Diventa utile perciò fare il punto servendosi dell’ultimo rapporto sulle stabilità finanziaria di Bankitalia che riepiloga lo stato dell’arte cominciando a mostrare quello che ormai è un vero fenomeno socio-economico: la scomparsa delle obbligazioni bancarie italiane. Meglio di mille discorsi, basta un’immagine.

Come si può osservare la quota delle obbligazioni sulla raccolta bancaria, ossia i denari con i quali la banca si finanzia, si è ridotta moltissimo fra il 2011, quando quotava 422 miliardi, e il 2018, quando ne rimangono ormai solo 87. Poiché la quota di raccolta al dettaglio, ossia quella raccolta sostanzialmente fra i clienti, è rimasta stabile intorno al 60%, significa che c’è stata una profonda ricomposizione (anche questa chiaramente osservabile) delle fonti della raccolta. In pratica le obbligazioni si sono trasformate in depositi di conto corrente, che “a fine 2018 rappresentavano il 73% dei depositi di famiglie e imprese contro il 43 e il 66% di Francia e Germania”, spiega Bankitalia.

Da un punto di vista operativo questo è stato un vantaggio per le banche, visto che ha stabilizzato la provvista – la quota assicurata della raccolta al dettaglio è passata dal 44 al 61% – e la tempo stesso ne ha ridotto il costo. Le banche pagano meno interessi sui depositi rispetto a quanto pagano per un obbligazione. Quanto agli investitori, evidentemente hanno preferito un minor rischio a un maggior ricavo.

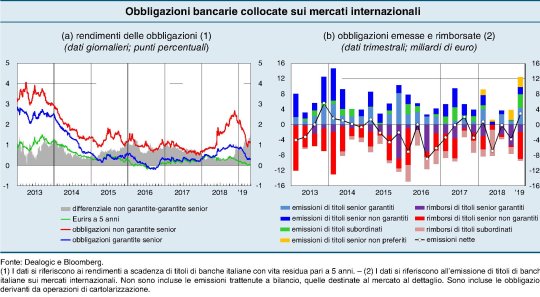

Di recente tuttavia le banche, complice anche l’allentamento delle tensioni sul mercato dei titoli di stato, hanno ricominciato ad emettere obbligazioni, pagandole però assai più care di quanto non facessero nella prima metà del 2018, come si può osservare nella figura sotto a sinistra.

Queste emissioni sono state sia senior preferred, ossia privilegiate (6,8 miliardi) che non preferred, ossia subordinate (9 miliardi). Queste ultime, in particolare, sono importanti perché sono titoli subordinati computabili ai fini delle regole sul requisito minimo di fondi propri e passività soggette a bail-in (minimum requirement for own funds and eligible liabilities, MREL. Si tratta insomma di quel cuscinetto di capitale aggredibile in caso di risoluzione del quale le banche soggette a vigilanze europea devono dotarsi per essere in regola. E trattandosi di debito più rischioso, paga chiaramente più interessi e quindi costa caro alle banche. Per quelle italiane ancor di di più, visto che devono tener conto del rischio paese. E infatti alla fine di ottobre il rendimento medio delle subordinate per le banche italiane era del 3,2%, superiore dello 0,7% rispetto al valore di inizio 2018.

Quindi le banche devono dotarsi di titoli MREL, ma devono anche fare i conti con la circostanza che entro il 2020 arriveranno a scadenza 78 miliardi di loro obbligazioni, 27 detenute dalle famiglie e 49 dagli investitori istituzionali. Bankitalia ipotizza che le famiglie seguiranno il trend di sostituzione delle obbligazioni con depositi, mentre il comportamento degli investitori istituzionali è imprevedibile. Di sicuro le banche dovranno chiedere al mercato parecchio soldi, fra MREL e altro, e questo, in un momento in cui le obbligazioni bancarie sembrano scomparse, rischia di fargliele costare molto care. Peraltro a partire da giugno 2020 vengono a scadenza anche i prestiti effettuati dalla Bce nell’ambito del Targeted Longer-Term Refinancing Operations, TLTRO2. Adesso capite perché Francoforte ne abbia subito istituito un altro.

Twitter: @maitre_a_panZer