Il tempo ci dirà come finirà l’appassionante vicenda dell’industria shale statunitense, che nello spazio di pochi anni ha trasformato di nuovo gli Usa in una potenza petrolifera. Tentare di sbirciare fra le pighe della Storia, guardando dal lato della cronaca – e segnatamente osservando gli sconquassi che la pandemia ha provocato nel settore oil – può riservare molte delusioni e grossolani errori. Quindi meglio esimersi.

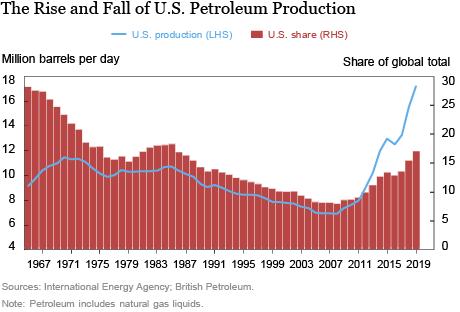

Vale la pena però tentare una ricognizione a volo d’uccello, profittando magari di una bella analisi pubblicata dalla Fed di New York che riassume le vicende più recenti partendo da quelle più lontane. Ossia da quando, erano gli anni ’60 del Novecento, gli Usa erano ancora una potenza petrolifera.

Anni dimenticati ormai. Dagli anni ’80 in poi il settore oil statunitense intraprende una curva discendente che corrisponde all’ascesa dell’importanza strategica di nuovi produttori, mentre il mondo si chiedeva seriamente se non si fosse raggiunto il picco di produzione. Davanti agli occhi degli osservatori si aprivano scenari di prezzi spinti all’insù da una domanda crescente e un’offerta sempre più rigida.

Ma come spesso è accaduto nella storia, la rivoluzione tecnologica ha spiazzato tutti. L’avvento delle produzioni basate sulla frammentazione delle rocce – fracking – ha dato accesso ai produttori Usa a risorse fino ad allora giudicate non utilizzabili. Dal 2011 in poi questa rivoluzione (vedi grafico sopra) ha fatto crescere la produzione che, alla fine del 2014, era già aumentata del 50%.

Così aumentava anche la quota del prodotto Usa sul mercato, suscitando non pochi risentimenti. Non è certo un caso che proprio nel 2014 l’Arabia Saudita, in un mossa che ricorda quella recente che ha affondato le quotazioni del greggio, già provate dalla crisi sanitaria, decise di aumentare senza limiti la sua produzione, potendo contare su una certa capacità produttiva inutilizzata. Ciò determinò un calo dei prezzi da circa 100 dollari al barile a 60 già alla fine del 2014.

Per tutto il 2015 la produzione araba, iraniana e irachena inondò i mercati, facendo calare ancora i prezzi. Lo scopo – indebolire le produzioni di shale Usa, non più remunerative a quei livelli di prezzo – fu raggiunto. I produttori americani rallentarono le estrazioni, anche se modestamente. E tuttavia il rallentamento dell’industria shale fu importante abbastanza da ripercuotersi su tutta l’economia Usa. Un fatto che dovremmo ricordare anche oggi, visto che il copione in qualche modo è simile. Gli economisti calcolano che il calo dello shale, nel 2015, produsse una minor crescita del pil di 0,3 punti nel 2015 e l’anno successivo.

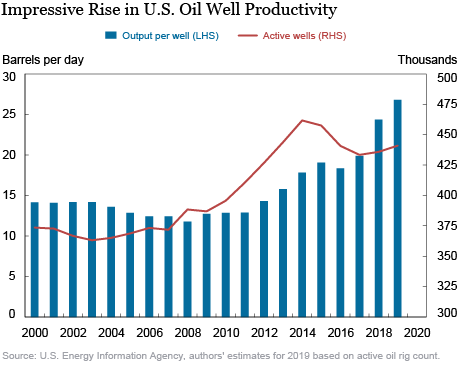

Questa mini crisi servì ai produttori a lavorare sull’efficienza dei costi. L’industria conobbe un importante aumento della produttività. Al punto che nello spazio di un paio di anni la produzione tornò a salire.

Nel 2017 i contavano già 13,3 milioni di barili al giorno, per arrivare ai 17,2 milioni di barili di inizio 2019. All’inizio del 2020 la IEA stimava addirittura che si sarebbero toccati i 18,3 milioni di barili quest’anno. Poi, una vita fa, è arrivata la pandemia.

Ma prima del Covid, l’industria Usa aveva mostrato non solo una notevole resilienza, ma anche una preoccupante – per i concorrenti – capacità di erodere quote di mercato altrui. “Le industrie Usa hanno guadagnato a discapito degli altri”, notano gli economisti della Fed. E questo spiega meglio di mille parole perché siamo arrivati alla crisi dei prezzi del 2020.

Prima della pandemia le stime ipotizzavano, per il 2020, un aumento del consumo di petrolio di un milioni di barili al giorno. Per lo più domanda cinese. E il mercato si aspettava non solo l’incremento della produzione Usa, ma anche quello di Norvegia e Brasile. Dal canto suo all’Arabia Saudita non restava che tagliare la produzione – magari in accordo con altri produttori come la Russia – o ripetere l’esperimento del 2014.

Gli arabi, in (dis)accordo con i russi hanno fatto entrambe le cose, ma probabilmente è stato sottovalutato l’effetto distruttivo della pandemia, che nel 2014 non c’era. L’IEA, rivedendo le sue stime, ipotizza che quest’anno la domanda di petrolio perderà oltre nove milioni di barili al giorno rispetto al 2019, pure se con una distribuzione non uniforme. Si va dai 29 milioni di barili in meno ad aprile, quando abbiamo assistito al crollo dei future arrivati a livelli negativi, fino ai 3 milioni in meno previsti per dicembre. Probabilmente la coda della crisi covid la sentiremo anche nel 2021, ma a meno di non immaginare ulteriori catastrofi, il settore tornerà lentamente verso i livelli di partenza di consumi.

Il problema è capire cosa sarà rimasto dell’industria petrolifera e di quella shale in particolare. L’Opec nelle settimane scorse ha accettato di tagliare la produzione di 9,7 milioni di barili nel breve termine, proprio per provare ad assorbire il calo di domanda. Ma i prezzi sono rimasti molto deboli e rendono difficile remunerare i costi di produzione.

Quanto allo shale Usa, sarà importante capire se il settore sarà capace di autoregolarsi – si stima che servirebbe una diminuzione di produzione di almeno 1,6 milioni di barili al giorno per incontrare la domanda – oppure no. E molto dipenderà ovviamente dallo stato di salute finanziario di queste aziende, molte delle quali rese fragili da debiti eccessivi.

Peraltro, secondo le stime della Fed, il settore dello shale Usa era già in perdita nel 2019, dopo aver finalmente raggiunto un utile nel 2018 per la prima volta dal 2014. E adesso le aziende Usa devono fare i conti con una capacità produttive notevole – un successo che oggi è un problema – e una domanda assai meno ricettiva. Con la complicazione che la domanda di petrolio è poco sensibile ai prezzi, almeno nel breve periodo.

Secondo una stima della Fed servirebbe un calo dei prezzi del 20% per assorbire un 1% in più di offerta. E se ricordiamo che dal 2017 in poi gli Usa hanno aggiunto circa il 3% alla produzione globale, si capisce bene quale sia l’ordine di complessità con cui devono fare i conti le aziende Usa, che dovranno fare costantemente i conti con la tentazione di espandere la produzione, pure se ai prezzi correnti, per provare a catturare qualche incasso e così facendo aggravare la sovrapproduzione.

Il mercato vede tutto questo e lo prezza, come si può dedurre osservando gli andamenti crescenti degli spread sui bond delle imprese shale. Questo mentre gli osservatori stimano perdite per almeno la metà delle compagnie del settore.

Prima o poi l’economia internazionale si rimetterà i piedi, ovviamente. E con essa le quotazioni del greggio, che è il carburante della globalizzazione. Il problema è capire cosa resterà in piedi dello shale Usa. E questo al momento non lo sa nessuno.

Twitter: @maitre_a_panZer