Semplificare troppo confonde, viene da pensare leggendo l’intervento di Claudio Borio, capo del dipartimento economico e monetario della Bis, alla conferenza organizzata da Bis, Ocse e Fmi sul tema “Produttività debole: il ruolo dei fattori finanziari”. Argomento per palati fini, sicuramente, e tuttavia di vitale importanza per comprendere, o almeno provare a farlo, le ragioni che rallentano da un ventennio la produttività nei paesi avanzati e che hanno alimentato le più diffuse teorie. Mettere al centro i fattori finanziari, per esaminarne gli effetti relativamente alla crescita del prodotto è di per sé un evento straordinario, come sa bene chi segue le questioni della macroeconomia. I modelli più diffusi fra i policy maker, infatti, dalle banche centrali al Fmi, sono costruiti sulla base di ipotesi che si rivelano sempre più inconsistenti, alla prova dei fatti, fra le quali spicca quella della neutralità della moneta nei processi dell’economia reale. In tal senso, mettere al centro delle ricerche sulla produttività i fattori finanziari suona di per sé eretico, o quantomeno segnala un’importante inversione culturale nel paradigma corrente.

La presenza di Borio alla conferenza, perciò, non è casuale. Borio ormai da tantissimo tempo studia gli effetti del ciclo finanziario e soprattutto è impegnato in una sapiente opera di smitizzazione dai tanti luoghi comuni che ancora insistono nella nostra visione delle cose economiche. La conferenza è l’occasione per puntarne un altro: ossia che la cattiva allocazione delle risorse non abbia conseguenze sull’output di un’economia. Mito che è frutto di una semplificazione che, a furia di essere utilizzata, è stata dimenticata: l’uso degli studiosi di considerare l’economia come un sistema dove una singola impresa produce un singolo bene, quando la realtà si compone di tante imprese che operano in settori diversi e che sono molto diverse anche all’interno dello stesso settore. Ciò impedisce di valutare le ricadute che una cattiva allocazione inter e intrasettoriale può avere sulla produttività e quindi sul prodotto finale. E’ questo il “punto cieco” della moderna macroeconomia, che titola l’intervento di Borio. Viene da domandarsi se questa cecità non appartenga proprio alla logica del ragionamento macroeconomico che privilegia gli aggregati piuttosto che alle ipotesi che la sorreggono. Ma questo discorso ci porterebbe troppo lontano. Meglio perciò seguire Borio nel suo ragionamento.

Il primo punto è osservare come il ciclo finanziario, ossia l’alternarsi di boom e bust creditizi, impatti sulla produttività. “La grande crisi finanziaria ha fatto risuonare il messaggio che il ciclo finanziario può causare grandi danni economici”, specialmente quando “si verificano crisi bancarie”, dice Borio. “Nel tentativo di spiegare questi fatti gli economisti si sono concentrati sul lato della domanda e inoltre hanno avuto la tendenza a trattare l’economia come se producesse un singolo bene. In altre parole si sono concentrati sull’output gap come se la sua composizione non importasse”. Ma è davvero così? Non può darsi che una cattiva allocazione delle risorse abbia giocato un ruolo, magari “interagendo strettamente con i risultati macroeconomici attraverso la loro influenza sul potenziale produttivo e sul loro legame con la domanda aggregata”?

La domanda sembra astratta, ma in realtà è assai concreta. Esaminando l’evoluzione della produttività del lavoro e lasciando per il momento quella del capitale, che pure si riconosce rilevante ai fini dell’analisi, si osserva come tale componente sia influenzata dai boom creditizi e poi da altri fattori, anche in corrispondenza di eventuali crisi bancarie. L’osservazione viene condotta su un campione di 21 economie avanzate (non a caso) nel periodo 1969-2013. Ed ecco il risultato.

La produttività del lavoro viene indebolita da una cattiva allocazione delle risorse finanziarie sia durante il boom creditizio, ma soprattutto assai più quando il boom si esaurisce per un tempo che può arrivare e superare i cinque anni. E tale effetto si amplifica quando al boom segue una crisi bancaria. “La perdita media annua di produttività nei cinque anni dopo una crisi è più del doppio se si verifica una crisi bancaria”, spiega. Non si dovrebbe giocare col credito, insomma, esattamente come col fuoco. Anche perché gli effetti di un incendio durano a lungo, esattamente come accade in natura.

Se proviamo a tradurre in cifre questo effetto, la simulazione calcola che negli anni 2008-13 la produttività del lavoro nelle economie avanzate ha perduto circa lo 0,6% l’anno, che equivale circa alla stessa crescita che nel frattempo queste economie hanno registrato su questo versante. In pratica, la produttività è stata la metà di quella potenziale. “Il punto – avvisa Borio – non è tuttavia considerare questi numeri per il loro valore, ma notare che questi fattori sono materiali e quindi dovrebbero ricevere una maggiore attenzione”. Cosa che sembra ovvia, ma solo per chi di mestiere non si occupa di macroeconomia.

Un’altra cosa che suona come evidente per il senso comune, ma assai meno per l’accademia, è il link fra la produttività e i tassi di interesse, e in particola con un “persistente livello basso di tassi di interesse”, come sottolinea Borio. Il mainstream non nega che tale link possa esistere, ma eventualmente solo fra la produttività e i tassi di interesse reali. Ciò in quanto prevale l’ipotesi (mitologica) che la politica monetaria non abbia effetti nel lungo periodo sull’economia reale. Quella che in gergo viene chiamata l’ipotesi della neutralità della moneta, che già altrove lo stesso Borio ha egregiamente confutato. Il tema è che non solo i tassi reali possono influenzare la produttività, ma anche quelli nominali, con un nesso causale che parte proprio da questi ultimi, tramite l’interazione fra i tassi di interesse e il ciclo finanziario. Una cattiva allocazione delle risorse finanziarie, che viene favorita da una fase di tassi di interesse tenuti bassi per lungo tempo, può influenzare negativamente la produttività e per averne contezza si può osservare un fenomeno che di recente sta ricevendo – e non a caso – una crescente attenzione: quello delle cosiddette imprese zombie, ossia quelle che non riescono con i profitti neanche a pagare gli interessi sui debiti. La logica del ragionamento è chiara: “Tassi persistentemente bassi – spiega Borio – possono interagire con la debolezza di una banca e ritardare la risoluzione dei problemi di bilancio sottostanti. È più facile portare avanti cattivi prestiti quando il loro costo opportunità si abbassa. Ed è più difficile discriminare tra i mutuatari quando i tassi di interesse sono molto bassi. In definitiva, le imprese non redditizie potrebbero sopravvivere più a lungo, sottraendo le risorse alle altre”. Spiazzare le altre aziende, magari più produttive, a vantaggio di quelle zombie, che lo sono meno, non può far altro che diminuire la produttività globale.

Per dare sostanza al ragionamento si osserva che le imprese zombie sono notevolmente cresciute in numero negli ultimi decenni e soprattutto al declinare del tasso di interesse nominale.

E soprattutto che la loro non-vita si è allungata al calare dei tassi di interesse. Forse sono coincidenze, ma il buon senso suggerisce il contrario. Soprattutto è interessante osservare che col passare del tempo (e il ribassare dei tassi) il comportamento delle aziende zombie e quello delle aziende normali tende a somigliarsi.

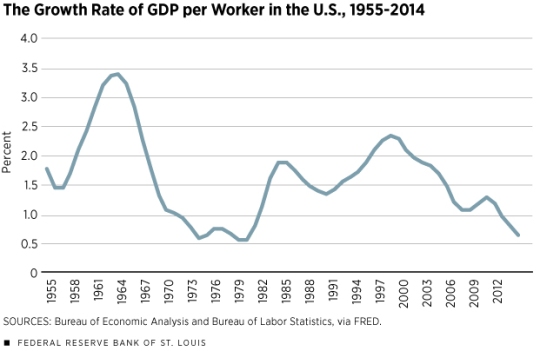

La scelta di usare il 2000 come anno di svolta non sembra casuale. E’ da quell’anno, per reagire alla bolla internet, che iniziano le politiche monetarie aggressive che alimenteranno il nuovo ciclo finanziario Usa che culmina con crash subprime.

con conseguenze devastanti sulla produttività pro capite del lavoro Usa.

Perciò se Borio ha ragione quando dice che guardare la macroeconomia senza osservare il ciclo finanziario è come guardare Amleto senza il principe, allora è vero altresì che bisogna esser disposti a rinunciare alle mitologie per vedere bene. Ma a quanto pare non siamo ancora pronti.