Dopo la tanto sofferta approvazione del prospetto informativo da parte di Consob, avvenuta nella notte, il 21 aprile può finalmente prendere via il tribolato aumento di capitale da oltre 1,5 miliardi della Banca Popolare di Vicenza (Bpvi) che serve per mettere in sicurezza l’istituto e per quotarlo in Borsa.

COSA È SUCCESSO

Che le cose si stessero mettendo male per l’istituto vicentino è diventato evidente quando Unicredit, che si era in un primo momento impegnata a garantire l’operazione, ha deciso di tirarsi indietro, considerando evidentemente troppo concreto il rischio di trovarsi con la stragrande maggioranza di azioni Bpvi in portafoglio. Ecco che allora è sceso in campo il fondo Atlante, che è stato creato proprio per garantire gli aumenti di capitale più urgenti e più a rischio con una operazione di “sistema”, e quindi quello di Bpvi in primis, seguito da quello di Veneto Banca.

Ora, il problema è che il fondo Atlante sottoscriverà le azioni Bpvi di nuova emissione al prezzo di 0,1 euro ciascuna, che corrisponde alla parte più bassa della forchetta indicata dall’istituto vicentino tra 0,1 e 3 euro. Sì, perché tra le anomalie di questo aumento di capitale c’è che il prezzo sarà deciso soltanto a operazione completata. Normalmente, invece, il prezzo per sottoscrivere i titoli di nuova emissione viene indicato ex ante. L’anomalia è legata al fatto che insieme con l’aumento di capitale è previsto lo sbarco della banca in Borsa (Ipo). E in sede di Ipo in genere il prezzo definitivo viene indicato a chiusura della procedura. Non bastasse, la forchetta indicata tra 0,1 e 3 euro è così ampia da rendere difficile ipotizzare quale possa essere il prezzo definitivo.

VECCHI AZIONISTI AZZERATI

Ma se Atlante dovrà scendere in campo con le azioni inoptate, ipotesi al momento altamente probabile (viceversa Unicredit non si sarebbe chiamata fuori), come detto, sottoscriverà i titoli a 0,1 euro ciascuno e quel prezzo, il più basso possibile, varrà per tutti. “Tutti compreranno allo stesso prezzo”, ha dichiarato ieri l’ad di Bpvi, Francesco Iorio. E questo significa che gli azionisti storici di Bpvi che non aderiranno all’aumento e che ancora nell’estate del 2014 hanno pagato i titoli 62,5 euro l’uno saranno praticamente azzerati.

Che tirasse una brutta aria per i soci storici della Popolare di Vicenza, storico feudo dell’ex presidente e imprenditore del vino Gianni Zonin, si era capito già all’inizio dell’anno, quando per il recesso a seguito della trasformazione della banca in società per azioni, era stato individuato un prezzo di 6,3 euro, molto maggiore dei 10 centesimi di oggi ma molto minore dei 60 euro abbondanti di due anni fa. Insomma, analogamente a quanto di recente accaduto con l’aumento di capitale di Saipem, gli azionisti di Bpvi che non aderiranno all’operazione si troveranno in portafoglio titoli che varranno molto meno, quasi più nulla.

LA BANCA VALE 10 MILIONI

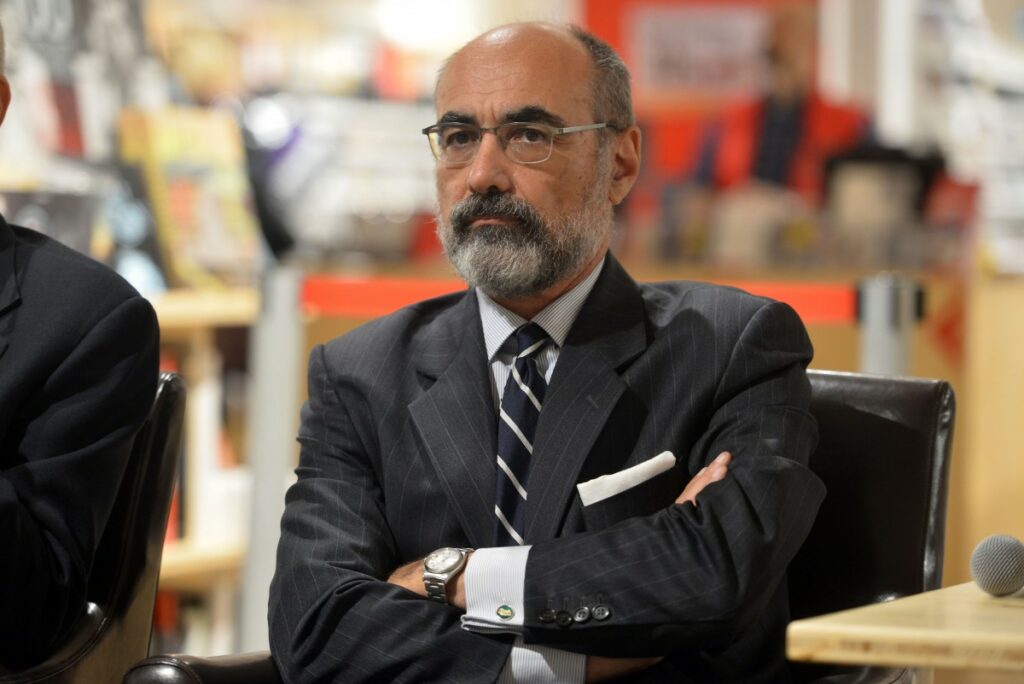

A spiegare la situazione è Giorgio Meletti del Fatto Quotidiano: “Bpvi ha circa 100 milioni di azioni. Un anno fa valevano, per decisione di periti incaricati dal presidente-padrone Gianni Zonin, 62,5 euro l’una, per un totale teorico (visto che la banca non era e non è ancora quotata in Borsa) di 6,2 miliardi di euro”. Mentre oggi i “salvatori”, cioè il fondo Atlante guidato da Alessandro Penati (nella foto), “hanno deciso che quelle azioni valgono 10 centesimi l’una e 10 milioni di euro in tutto. Per fare 1,5 miliardi di aumento di capitale a 10 centesimi per azione dovranno esserne emesse 15 miliardi, numero rispetto al quale si capisce facilmente quanto peseranno i 100 milioni di azioni attualmente in mano ai 119 mila soci storici. Quindi – tira le somme Meletti – Bpvi vale oggi 10 milioni di euro, mentre nel bilancio 2015 approvato il 26 marzo scorso il capitale sociale valeva 377 milioni di euro”.

I DETTAGLI DELL’AUMENTO

Sta di fatto che con l’approvazione da parte di Consob del prospetto informativo, il 21 aprile è ufficialmente partita l’offerta pubblica di sottoscrizione e ammissione a negoziazione in Borsa delle azioni ordinarie della Popolare di Vicenza. Il periodo di offerta si conclude il 28 aprile, salvo proroghe o chiusure anticipate, e contestualmente sarà annunciato il prezzo a cui si sottoscriveranno le nuove azioni. Il 25% dell’offerta, per un importo di 375 milioni, è rivolto ai piccoli azionisti e il 75%, pari a 1,125 miliardi, agli investitori istituzionali per un totale di 1,5 miliardi. In caso di adesione degli azionisti per un importo complessivo superiore al 20% dell’offerta globale, a loro potrà essere riservato sino al 45% dell’offerta globale per un tetto di 675 milioni. E’ prevista poi un’opzione che prevede la sottoscrizione di ulteriori 150 milioni nell’ambito del collocamento agli istituzionali.

LA QUESTIONE OPA

La condizione posta da Atlante per garantire l’aumento di capitale è che il fondo, a prescindere dalla quantità di azioni che si ritroverà in portafoglio al termine dell’operazione, non sia costretto da Consob al lancio di una offerta pubblica di acquisto (Opa) su Bpvi. Il fatto che dopo l’ok di Consob l’operazione sia partita sembra proprio indicare che la Commissione di vigilanza presieduta da Giuseppe Vegas abbia fornito ad Atlante rassicurazioni a riguardo.