La riforma governativa che punta a rendere obbligatoria la trasformazione delle prime 10 banche popolari in società per azioni prosegue il proprio iter parlamentare. Ad approfondire luci e ombre di un provvedimento che rivoluzionerà un mondo fortemente radicato nel tessuto economico nazionale sono le Commissioni riunite Finanze e Attività produttive di Montecitorio.

L’adesione alla riforma di Bankitalia, Consob e Antitrust

Le cui audizioni hanno visto protagoniste tutte le realtà coinvolte nelle previsioni del decreto legge. Compresi il presidente della Consob Giuseppe Vegas, il numero uno dell’Autorità garante del mercato e della concorrenza Giovanni Pitruzzella, il direttore generale della Banca d’Italia Salvatore Rossi.

Tutti e tre fortemente favorevoli al cambiamento prefigurato da Matteo Renzi. E alla sua volontà di “far comandare chi mette i soldi nelle Popolari, ponendo fine al potere dei signorotti locali del credito”.

L’opposizione critica di Assopopolari

Altrettanto marcata è l’ostilità al progetto manifestata dai rappresentanti di Assopopolari, sigla che aggrega la galassia degli istituti creditizi a carattere mutualistico e cooperativo. E che ha proposto un progetto di “auto-riforma” ricco di rilevanti aperture alle logiche del mercato.

La direzione è quella del “modello ibrido”, che consente di eleggere il consiglio di amministrazione delle banche tramite due canali differenti. Gli investitori istituzionali esprimono un numero di consiglieri proporzionali alla quantità di azioni detenute, mentre gli altri soci continuano a servirsi del “voto capitario” per cui la volontà di tutti vale uno a prescindere dal capitale posseduto.

La filosofia ispiratrice è l’equilibrio tra le regole tradizionali “egualitarie” e il riconoscimento del peso e ruolo dei detentori di titoli di mercato. Una ricetta alternativa prevede la creazione di fondazioni in grado di controllare le nuove società per azioni per impedire scalate esterne.

La vocazione virtuosa delle banche popolari

Intervenendo nelle Commissioni riunite Finanze e Attività produttive della Camera dei deputati, il presidente dell’associazione e della Banca Popolare dell’Emilia Romagna Ettore Caselli ricorda come la realtà finanziaria richieda modelli eterogenei per assolvere ai propri compiti. E torna a puntare il dito contro il testo del governo, “che impone una trasformazione del regime giuridico anche in mancanza delle esigenze di rafforzamento del capitale delle banche popolari”.

Ma istituzioni e analisti accusano le Popolari di aver annacquato la propria missione originaria. Considerazione errata e infondata alla luce dell’esperienza, replica il banchiere: “Tutti gli istituti creditizi costituiscono la legittima espressione di una libertà di impresa proclamata dagli articoli 41 e 45 della Costituzione. E le banche cooperative territoriali hanno pari dignità rispetto alle società per azioni”.

È vero, riconosce il numero uno di Bper, che il fenomeno cooperativo ha visto coesistere realtà a mutualità prevalente e non prevalente. Come appunto le banche popolari, che mirano a rispondere alle esigenze produttive delle comunità locali: “Negli anni 2011-2013, la fase più acuta della crisi economica, esse hanno aumentato del 15 per cento i prestiti alla clientela rispetto a un calo rilevante degli istituti commerciali”.

Cifre lusinghiere

A suo giudizio non vi è incompatibilità tra carattere mutualistico-territoriale e complessità dei mercati internazionali, vista l’entità finanziaria degli attivi dei principiali gruppi cooperativi europei. “E considerato che le Popolari soggette agli stress test della Bce hanno realizzato performance molto positive, mostrando un attivo tra i 90 milioni e 1 miliardo 750 milioni di euro”.

Negli ultimi vent’anni, spiega il responsabile di Assopopolari, tali istituti creditizi sono stati soggetti a cambiamenti incisivi. Ma nello stesso arco di tempo hanno realizzato aumenti di capitali per 9 miliardi di euro, reperiti tra risorse private.

“Sono riuscite ad allargare la platea dei soci agli investitori istituzionali di medio-lungo termine, di cui garantiscono in pieno i diritti patrimoniali rispetto alle cooperative pure. Fra il 2008 e il 2013 è stato poi registrato un ricambio della governance pari al 90 per cento”.

Effetti controproducenti

Non vi è evidenza empirica, rileva Caselli, delle prestazioni migliori del modello di banca commerciale: “Mentre la maggiore resilienza delle Popolari e istituti creditizi cooperativi verso le difficoltà è ampiamente confermata”.

Rimarcando come la soglia degli 8 miliardi di attivo per la trasformazione forzosa in società per azioni rischi di frenare la crescita delle banche territoriali gelose della propria identità, il manager mette in guardia dal pericolo di “aprire le porte all’ingresso di investitori fortemente speculativi. Con riflessi negativi per il tessuto economico nazionale”.

L’impegno finanziario per famiglie e imprese sul territorio

Eppure, fa notare il parlamentare del Partito democratico e relatore del decreto legge Marco Causi, la quota di “partite deteriorate” è pari al 18 per cento dei prestiti erogati dalle banche popolari. Per non parlare dell’aumento dei “crediti dubbi” negli ultimi 5 anni, molto più elevato rispetto alla media del comparto creditizio.

Fattori, spiega il rappresentante del Nazareno, che risentono dei riflessi della crisi economica. Ma che potrebbero mettere a repentaglio l’esigenza di robustezza patrimoniale delle banche mutualistiche territoriali posta dalle autorità di vigilanza europea.

Analisi del genere, risponde il presidente del Banco Popolare Carlo Fratta Pasini, non tengono conto della percentuale di impieghi erogati a favore di famiglie e piccole e medie imprese: “Attività di gran lunga più intensa rispetto al resto del mondo creditizio e che offre rendimenti più lenti”.

L’apertura al mercato compiuta da Ubi Banca

Ragionamento ripreso da Andrea Moltrasio, presidente del Consiglio di sorveglianza di Ubi Banca: “Realtà che è riuscita a tutelare i fondi di investimento grazie alla limitazione delle deleghe per partecipare alle assemblee, e al meccanismo del voto di lista con premio di maggioranza per chi acquista più capitale”.

Nessuno, afferma, ha colto il valore di tali interventi di auto-riforma in una storia lunga 150 anni: “Esperienza caratterizzata dall’azionariato diffuso, dal ruolo fondamentale giocato nei vari territori per la creazione di fondamentali infrastrutture, dalla mancanza di problemi di capitalizzazione”.

L’appetito dei gruppi stranieri

Il testo del governo, evidenzia il banchiere, non lascia il tempo sufficiente a tutte le Popolari per adottare le modifiche necessarie.

“Ma la notizia di possibili fusioni tra di esse ha acceso l’interesse di gruppi creditizi e finanziari esteri. Gli unici in grado di entrare con una partecipazione rilevante, vista la carenza di fondi di investimento istituzionali e i limiti posti alle iniziative delle fondazioni bancarie”.

È così che ai suoi occhi possono spiegarsi le incredibili impennate del valore azionario dei titoli delle Popolari nei giorni a ridosso della pubblicazione dell’iniziativa di Palazzo Chigi. Fenomeno denunciato dalla Consob e su cui la Procura di Roma ha aperto un’inchiesta.

La peculiarità delle banche popolari

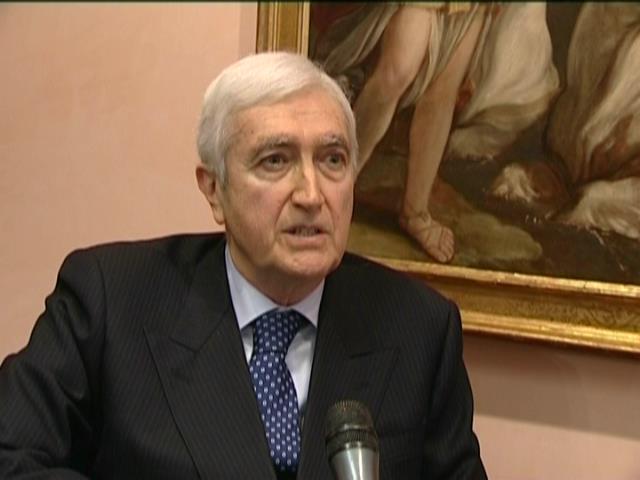

Altra iniziativa di auto-riforma per offrire una più ampia rappresentatività alle forze di mercato è stata messa in campo dalla Banca Popolare di Milano. Lo Statuto, precisa il presidente del Consiglio di sorveglianza Piero Giarda, riserva taluni posti nell’organismo di controllo ai soci che votano con la proprietà del capitale.

Ma vi è un ulteriore elemento rilevante. Le banche popolari coinvolte nell’intervento del governo, osserva lo studioso, sono concentrare nelle regioni – Lombardia, Veneto, Emilia Romagna – che hanno conosciuto il grande sviluppo delle piccole e medie imprese. “Caratteristica distintiva dell’economia italiana, possono essere criticate rispetto a un modello di aziende medio-grandi. Ed essere spinte a crescere”.

Interrogativi privi di risposta

Ma tali realtà, puntualizza l’ex ministro, costituiscono un dato di fatto. E sono cresciute anche grazie ai finanziamenti ricevuti in modo lungimirante e mirato dalle Popolari. “Che colpa ne hanno le banche territoriali e mutualistiche?

E perché, chiede polemicamente il numero uno di Bpm, esse devono essere obbligate a una trasformazione che le renderebbe l’oggetto del contendere di gruppi finanziari esteri più interessati alla raccolta di risparmio che ai prestiti erogati all’economia reale?