Il calo sui listini mondiali è il sintomo di una crisi profonda di Pechino, che non è riuscita in questi anni a risolvere uno dei suoi problemi più drammatici, ovvero l’assenza di un adeguato mercato interno.

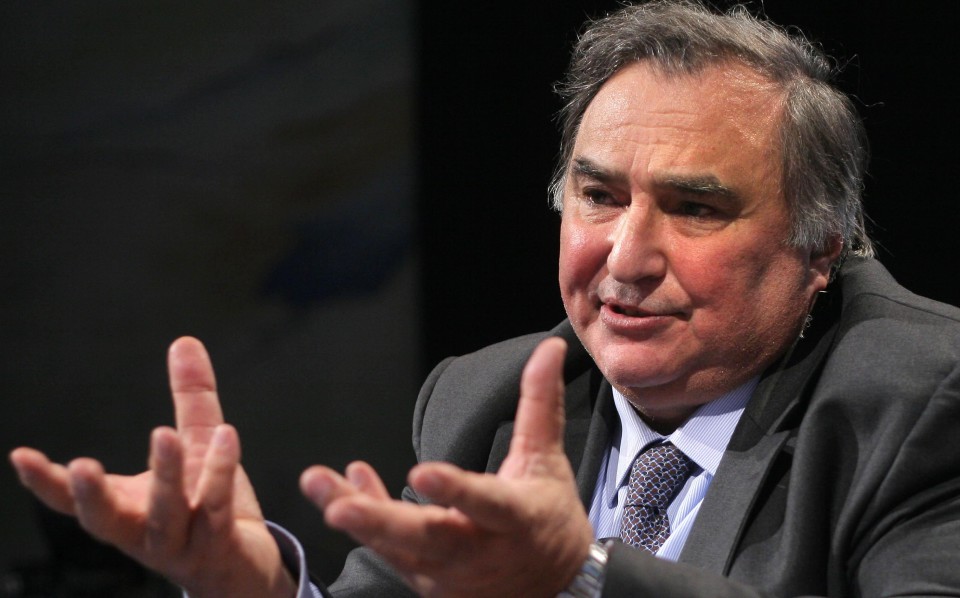

A crederlo è lo storico ed economista Giulio Sapelli, che in una conversazione con Formiche.net analizza la sindrome cinese sui mercati e spiega perché le borse asiatiche ed occidentali sono nel panico.

Professore, il panico di queste ore nelle borse mondiali è naturale o eccessivo?

Si tratta di un fenomeno rilevante, ma confrontato con la grandezza del problema cinese è meno grande di quello che si potesse prevedere.

Cosa intende?

Sulle borse europee e negli Usa le cadute sono state relativamente contenute, nonostante ci si trovi davanti a un gigantesco problema strutturale di Pechino. Non si tratta di fenomeni episodici, ma di una problematica attesa da tempo e ormai esplosa, che potrebbe durare mesi se non anni.

A cosa è dovuto questo fenomeno?

In questi anni la Cina ha provato a creare i presupposti per la crescita di un vero mercato interno. Lo ha fatto creando delle mega metropoli nelle quali far confluire larga parte della popolazione rurale, che nelle campagne vive con i frutti della terra, senza abbracciare uno stile di vita consumistico. Risultato: il piano è fallito, l’esodo atteso non c’è stato, e ora molte delle città cinesi sono mezze vuote. I primi a pagare le spese di questo ridimensionamento dell’economia del gigante asiatico sono stati i suoi vicini, ma anche i Paesi emergenti, in particolare del Sud America, che ora vivono una massiccia fuga di capitali, anche perché negli anni hanno mutato le loro economie confidando sul traino della Cina. Un errore drammatico, che ora si mostra in tutta la sua forza.

Pechino ha provato a rispondere a ciò svalutando la propria divisa, il renminbi. Una mossa giusta?

Solo a breve termine. Ci si è illusi un po’ tutti che l’economia export lead della Cina potesse continuare all’infinito, senza battute d’arresto. Invece s’è innescato un fenomeno composito, dato come detto sia dalla mancata creazione di un vero mercato interno, sia dalla crescita esponenziale di una finanza ombra, la cosiddetta shadow economy, che rappresenta un problema importantissimo, al quale Xi Jinping sta cercando di porre rimedio anche attraverso quella che in Occidente passa per la sua battaglia anti corruzione. Non si tratta tuttavia di un semplice problema finanziario. Anche per questo il quantitative easing cinese non produce gli effetti sperati.

In questo quadro si somma un’altra variabile, il prezzo del petrolio. Come mai il basso prezzo del greggio è visto come un fattore negativo, quando finora in Europa era valutato positivamente?

Perché un basso prezzo dell’energia fa bene solo nel breve periodo. Alla lunga, come sta accadendo, aumenta la spinta deflazionistica dell’economia mondiale, oltre a bloccare giganteschi investimenti, come quelli in Artico. Con lo shale, Gli Usa hanno risposto bene a questo crollo, voluto dall’Arabia Saudita soprattutto in funzione anti iraniana. Ma in generale questa strategia sta portando deflazione anche in Asia e soprattutto in Cina, che somma ai problemi già detti anche quello energetico.

Tutti ora guardano alle mosse degli Usa. Pensa che la Fed rinuncerà per il momento al previsto aumento dei tassi?

Sì, credo che Janet Yellen per il momento lascerà saggiamente le cose come stanno. Certamente alzare i tassi rifletterebbe il miglioramento dell’economia statunitense, ma farlo in questo momento potrebbe essere disastroso. L’attuale governatore, pur essendo molto diversa da Alan Greenspan per studi e caratteristiche, ha però ripreso l’idea che la Fed sia in qualche modo la banca centrale del mondo e che – malgrado i proclami sull’internazionalizzazione del renminbi – l’unica valuta capace di influenzare l’andamento dell’economia globale resti il dollaro.