Il possibile scenario è apocalittico. Non per la fine del mondo, ma per un ulteriore salto nella competizione tra Stati Uniti e Cina: la guerra per le risorse. Un conflitto che non potrebbe non avere ripercussioni sull’Europa e sui sogni del Green New Deal e della sovranità tecnologica tanto auspicata per non soccombere di fronte alla lotta titanica tra i due colossi per la leadership globale. Perché le terre rare, e i metalli rari tout court, rappresentano il nuovo petrolio del XXI secolo. Nel senso geologico del termine. Se i big data sono l’asset fondamentale per l’economia digitale, quest’ultima non potrebbe esistere senza la dimensione materiale e le proprietà magnetiche di questi elementi, presenti in quasi tutti i dispositivi che oggi rendono la nostra vita più smart, e in un prossimo futuro più ecologica, ma non per questo meno soggetta alle leggi non scritte della geopolitica.

La guerra dei metalli rari, così come l’ha ribattezzata il giornalista francese Guilleume Pitron, è già qui. E non è una guerra scatenata dalla scarsità di questi elementi, che al contrario sono mediamente abbondanti sulla crosta terrestre. E’ un potenziale conflitto che vede l’Occidente cercare di ricompattarsi, come raccontato da Formiche.net, per spezzare il monopolio sull’estrazione, lavorazione e produzione di materiale grezzo fino al prodotto finito che il Dragone ha saputo assicurarsi. Ma nel corso di quest’ultimo decennio, dalla crisi del 2010, pochi passi avanti sono stati registrati per correggere questa asimmetria commerciale.

All’epoca, il risveglio fu brusco. Le maggiori testate giornalistiche occidentali vi dedicarono numerosi approfondimenti. In maniera più subdola, ma non meno significativa dal punto di vista mediatico, per i meno avvezzi fu addirittura un videogame a mostrarne alcuni contorni. Nella realtà distopica di Call of Duty: Black Ops II, successo di fine 2012 di Activision, il 2025 è segnato da un’apocalisse zombie e, guarda caso, da una guerra tra Cina e Stati Uniti per il controllo mondiale delle terre rare. Sensazionalistico si direbbe. Non così improbabile. Tralasciando le sfumature del gameplay, nulla ormai sfugge al confronto tra Washington e Pechino. Se mai scatterà la trappola di Tucidide così come delineata da Graham Allison, tra i possibili trigger è plausibile che possa rientrare il controllo di una supply chain complessiva nel settore tecnologico che solo nel 2010 valeva 1 trilione di dollari. Paul Krugman scriveva al tempo che la Cina aveva raggiunto “una posizione di monopolio che eccedeva di gran lunga i sogni delle petro-dittature mediorientali”. Qualcosa di estremamente “pericoloso” per l’Occidente.

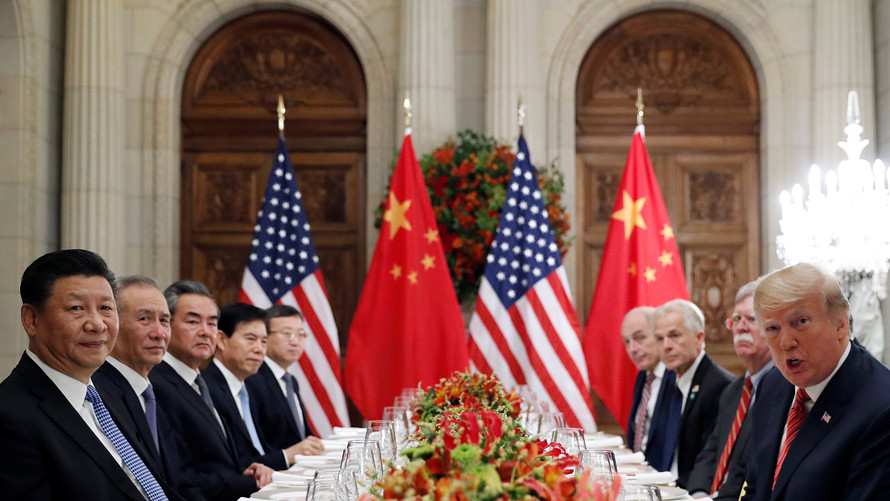

Nel corso degli ultimi anni, non sono mancate le cupe previsioni e i moniti da insider e analisti. La guerra commerciale aveva già fatto intravedere come Xi Jinping, nel corso di una visita a uno dei siti d’estrazione nel maggio del 2019, fosse pronto a giocare la sua carta contro gli Stati Uniti bloccandone l’esportazione. “Non è un segreto che l’eccessiva dipendenza degli Stati Uniti sull’offerta di terre rare della Cina sia una forma di leverage che la Cina possiede nella guerra commerciale”, ricordava il Global Times qualche mese fa. Seppur gli Stati Uniti stiano cercando strategie d’uscita, come la diversificazione dei rifornimenti o l’apertura in loco di nuovi siti d’estrazione, il controllo sulle terre rare rimane “essenziale per restare vigili e assicurare l’effetto deterrente di questa cruciale carta negoziale”, soprattutto dal momento che “potrebbe essere troppo tardi per raggiungere la Cina nel settore”.

Nel contesto della guerra tecnologica e del coronavirus, quest’esigenza di “indipendenza dalle risorse” è tornata con prepotenza nel dibattito politico americano. Soprattutto per una questione di sicurezza nazionale. “Sta facendo svegliare gli animi a Washington e conferma che tutto questo non è sostenibile”, ha affermato di recente Martijn Rasser, ricercatore del think tank Centre for a New American Security, sulle pagine del South China Morning Post. “Se la Cina decide di restringere gli export, avremo un bel problema nei prossimi anni”. Ma se il reshoring, così come proposto dal senatore texano Ted Cruz e altri repubblicani con una serie di iniziative legislative, è tornato d’attualità anche al Congresso e riflette uno dei mantra dell’amministrazione Trump, non è qualcosa di immediato e scevro da immensi costi ed investimenti federali. Specialmente se si considera che riaprire siti d’estrazione non basta: ormai la Cina “controlla il mercato”, commenta Rasser, destinato a esplodere con la domanda di batterie, veicoli elettrici e turbine eoliche. E se anche la Cina decidesse di non strozzare le supply chain imponendo restrizioni all’export, alcuni consumatori ritengono che l’enorme mercato interno della Cina (che già ora consuma più di metà dell’output globale), trainato dal piano “Made in China 2025”, potrebbe indurre a notevoli restringimenti dell’offerta.

Dan Brouillette, segretario dell’Energia statunitense, si è di recente dimostrato più ottimista: in un articolo ha spiegato che l’attuale strategia del dipartimento, è volta a “combinare l’innovazione con un rinnovato settore privato per vincere la battaglia dei minerali critici contro la Cina”. Attraverso diversificazione delle supply chain, ricerca di sostituti e riciclo dei materiali il segretario si dice convinto che “essere autonomi come nazione” dalla dipendenza verso “Paesi che non sono partner commerciali affidabili come la Cina” sia un passo necessario non solo “per sopravvivere”, ma anche per “prosperare”. Una rinnovata partnership pubblico-privato è dunque considerata la condizione essenziale per attenuare la morsa di Pechino, per evitare il modello market-oriented dell’azienda statunitense Molycorp fallito due decenni fa. Per Shubho Chatterjee, global executive e consulente di McKinsey&Company, questo è vero per quattro ordini di motivi: l’abbassamento eccessivo dei prezzi per la disponibilità di nuovi minerali grezzi non incentiva progetti a lungo termine; la manipolazione dei prezzi e dell’offerta da parte di Pechino rischia di mettere fuori mercato neonate aziende; la mancanza di facilities in grado di processare i minerali (la maggior parte sono concentrate in Cina); infine, perché gli occhi del mercato guardano ai prezzi competitivi della Cina la quale, in cambio, “cattura le proprietà intellettuali (tecnologiche, ndr) in cambio dell’accesso delle aziende estere nel suo mercato interno”.

Se le soluzioni sembrano delinearsi, a togliere il sonno ai policymaker statunitensi continua a essere il potenziale geoeconomico di queste risorse, come conferma lo studio dell’azienda di consulenza Horizon Advisory. Secondo il rapporto, ottenuto dal Wall Street Journal, “il posizionamento della Cina sulle terre rare coinvolge e minaccia l’intero sistema globale” e potrebbe diventare un’arma geopolitica a disposizione del Partito comunista cinese. Con le relazioni sino-americane ai minimi storici, la Cina è fiduciosa che le terre rare possano spostare gli equilibri a suo favore. “I cinesi non sono preoccupati del ritorno economico in molti di questi casi”, ha spiegato Nathan Picarsic, co-founder di Horizon, perché “vedono il controllo di questo tipo di [industria] come la possibilità di vincere senza combattere”. Come? Lo spiega sulle pagine di Epoch Times Emily De La Bruyère. “I cinesi trattano le terre rare esplicitamente come strumenti di potere – e coercizione – nell’odierno sistema industriale globalizzato. Questo orientamento giace nella strategia cinese di fusione tra civile e militare: Pechino militarizza l’integrazione di sistemi globali aperti e cooperativi per fini offensivi. Gli Stati Uniti, i suoi alleati e partner devono riconoscere congiuntamente tutto questo e rispondervi”.

L’allarme sta già risuonando in molti paesi occidentali. In Australia il Sidney Morning Herald riporta come il rischio che l’Occidente venga tagliato fuori dal mercato di questi minerali rari e che la Cina possa diventare “l’unica nazione con una solida supply chain di materiali essenziali per l’equipaggiamento militare high-tech e per le tecnologie rinnovabili” è molto alto. Secondo il professor Dudley Kingsnorth, esperto mondiale di mineralogia, la Cina ha ormai scalato le catene del valore ed è pronta a capitalizzare sui prodotti finiti, sfruttando il suo monopolio e i sussidi governativi, manipolando i prezzi e le quote di produzione. Anche il Giappone, secondo un rapporto dell’azienda di consulenza Argus, sta pianificando di accrescere il controllo governativo sulle riserve strategiche di 34 metalli rari, per affrontare potenziali disruption lungo le sue supply chain di fronte all’instabilità geopolitica e possibili future pandemie. Il Paese del Sol Levante era stato obiettivo e principale vittima della crisi del 2010 innescata dalle restrizioni sulle terre rare di Pechino. La prossima potrebbe essere dietro l’angolo.