L’inizio delle ostilità in Ucraina potrebbe avere importanti effetti sui mercati delle materie prime, oltre a scatenare le ritorsioni Usa e Ue. Tra le possibili sanzioni, l’esclusione di Mosca dall’accesso di importanti asset tecnologici, tra cui i semiconduttori. Come ne risentirà l’industria dei chip?

L’invasione russa dell’Ucraina è destinata ad avere terribili ripercussioni, sul lato umanitario, energetico e politico. Un ordine che, per chi scrive, è importante ricordare. Tuttavia, nel contesto di forte interdipendenza che caratterizza i mercati, anche l’industria dei semiconduttori rischia di essere coinvolta. Per ragioni strutturali e geopolitiche, con il rischio che si prolunghi, così, il chip crunch che ha vessato numerose industrie nel corso del 2021. Sull’entità dei riverberi del conflitto russo-ucraino sulle dinamiche del mercato dei chip, tuttavia, il condizionale rimane d’obbligo e molto sarà deciso sulla base del pacchetto di sanzioni che Stati Uniti ed Unione europea si preparano a dispiegare.

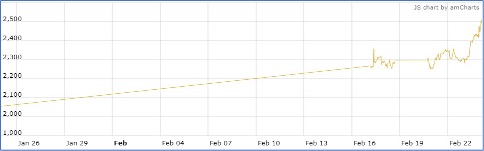

Andiamo con ordine. L’industria dei chip, come si è spesso ricordato, si basa su di un complesso ecosistema che consiste in più di 1,200 step tra design, manifattura, packaging e commercializzazione su una scala geografica imponente: un singolo ciclo produttivo si estende per più di 25.000 miglia. Se l’hotspot di quest’industria è chiaramente Taiwan – nel quale viene fabbricato il 60% circa dei chip maturi e più del 90% dei chip all’avanguardia e su cui si estende l’ombra di Pechino – Russia e Ucraina giocano un ruolo sicuramente non trascurabile sul lato midstream della filiera, essendo importanti esportatori di materiali per le fasi di produzione. L’Ucraina è infatti uno dei principali esportatori di neon (nello specifico, il C4F6, nella sua versione purificata ai fini industriali), fornitura essenziale per l’impiego della litografia ultravioletta – passaggio chiave per l’incisione dei wafer di silicio – la cui tecnologia è di matrice americana, ma impiegata su scala industriale dall’azienda olandese ASML, e in parte da Tokyo Electron e Applied Materials. Nel 2014, in seguito all’invasione russa della Crimea, il prezzo del neon è schizzato del 600% come ricorda Fortune. La Russia, invece, è responsabile del 45% della produzione mondiale di palladio. Si tratta di un metallo prezioso utilizzato in molti chip di memoria e per i sensori, oltre come catalizzatore dall’automotive per il controllo delle emissioni, inserito tra i materiali critici nella lista della Commissione europea e tra i cosiddetti platinum group metals (PMG). Il prezzo del palladio ha già riscontrato un aumento di circa il 50% rispetto a dicembre 2021. Non solo: la Russia è anche una delle principali esportatrici di scandio ma soprattutto di erbio, una ‘terra rara’ essenziale per il doping dei materiali legati alle tecnologie 5G/6G, le leghe metalliche per laser e amplificatori, le fibre ottiche e non ultimo il quantum computing (fonte: Rare Earth Industry Association). Secondo un rapporto dell’European Institute for Security Studies, Mosca è responsabile del 40% delle forniture globali.

Fonte: Kitco. Il prezzo del palladio si attestava oggi sui 2.400 dollari all’oncia

Il neon russo, estratto come sottoprodotto dalle acciaierie di Mosca, viene purificato da una compagnia specializzata in Ucraina. Ed è per via di questo scambio transfrontaliero che potrebbero esserci rischi sulle forniture. Soprattutto se il Cremlino decidesse, oltre a “militarizzare” le forniture di gas, di includere questi materiali come misura ritorsiva nei confronti delle probabili sanzioni USA-UE. Con effetti a catena sulla produzione dei chip e dei prezzi in ricaduta sui consumatori finali. E qui veniamo ai possibili trigger geopolitici.

Washington, in questo senso, sta ventilando da settimane l’ipotesi di colpire Mosca con la forza e i metodi impiegati nei confronti di Huawei dall’amministrazione Trump (una strategia che ha messo il colosso cinese in ginocchio, con perdite del 30%). In breve, escludere anche la Russia dall’accesso ai semiconduttori più avanzati, utilizzando la pervasività della tecnologia americana lungo la filiera. L’arma a disposizione, e in canna del Dipartimento del Commercio statunitense, si chiama Export Administration Regulations (EAR) e consentirebbe agli USA di proibire alle compagnie nazionali ed estere di esportare prodotti tecnologici, come i chip, alla Russia se utilizzano tecnologia americana. Una definizione ampia, che comprenderebbe un ampio spettro della catena del valore secondo la Foreign-Direct Product Rule presidiata dal Bureau of Industry and Security: “articoli prodotti o situati al di fuori degli Stati Uniti sono soggetti alla EAR quando sono un ‘prodotto diretto’ delle industrie americane in forma di tecnologia, software o manifattura”. Questa definizione consente al governo americano di dedurre una lista di aziende ed entità che potrebbero essere inserite nella cosiddetta ‘black list’ suscettibile delle restrizioni e sanzioni.

L’obiettivo finale, secondo quanto dichiarato circa un mese fa da Peter Harrell, che siede nel National Security Council della Casa Bianca, sarebbe quello “di deteriorare realisticamente la capacità della Russia di avere produzioni industriali in settori chiave”. Ma non tanto l’industria elettronica, che rappresenta una fetta risibile della produzione russa (circa lo 0,1% del consumo diretto di chip, secondo la World Semiconductor Trade Statistics Organization). Piuttosto, quelli legati alle ambizioni del Cremlino e alla sicurezza nazionale, tra cui le tecnologie chiave per l’intelligenza artificiale e il quantum computing (due settori che lo stesso Putin ha indicato come chiave per il predominio globale), l’industria aerospaziale e della difesa, ma sui cui sconta una evidente dipendenza dall’Occidente. “La Russia verrebbe tagliata fuori dall’ossatura per lo sviluppo futuro dell’intelligenza artificiale e di tutta la tecnologia che probabilmente darà vita all’economia del XXI secolo”, ha ricordato Douglas Rediker, senior fellow della Brookings Institution.

Restano da capire gli eventuali effetti boomerang. Joe Biden aveva infatti avvertito le aziende americane di prepararsi ad una tale eventualità, con la Semiconductor Industry Association (SIA) che da gennaio si sta mobilitando per capire quali potrebbero essere gli effetti lungo la catena del valore e gli impatti sulle industrie americane. Considerando lo share di mercato risibile della Russia, probabilmente l’effetto complessivo sarà meno drammatico rispetto alle conseguenze della “guerra tecnologica” scatenata su Huawei. Ma la scala dell’offensiva economica questa volta sarebbe estesa ad un intero paese, e non ad un singolo campione nazionale. Oppure, a particolari tipologie di industrie russe, ma su questo la Casa Bianca non si è ufficialmente pronunciata.

È chiaro che l’efficacia di queste misure sarà maggiore se condivise, attraverso un coordinamento multilaterale. Le notizie in questo senso sembrano promettenti. L’Ue, il Giappone e Taiwan, oltre ad aver espresso una ferma condanna dell’invasione, hanno annunciato di intraprendere iniziative per bloccare le esportazioni di chip e materiali alla Russia. Rimangono però dei punti interrogativi. In primo luogo, i chip sono spesso integrati in altri prodotti, dunque tracciare le forniture rimane complesso: escludere la domanda russa potrebbe aumentare l’incertezza nell’industria. Secondo, adeguarsi alle restrizioni, in un contesto di scarsità del mercato, potrebbe non essere percepito come prioritario dalle aziende. Terzo, staccare il cordone tecnologico con il Cremlino potrebbe avvicinare ulteriormente la Russia alla Cina: due paesi alla ricerca, seppur in misure diverse, di maggiore autonomia nei settori high-tech. Quarto, e forse il più rischioso: prediligere un embargo sui chip tra le ritorsioni da infliggere alla Russia per l’invasione militare potrebbe cambiare il calcolo strategico di Pechino su Taiwan. Mala tempora currunt.