Il colosso delle batterie cinese ha svelato una nuova batteria a ricarica ultrarapida che consentirà di aumentare il driving range dei veicoli elettrici. Un’altra testimonianza del vantaggio tecnologico cinese, ma che non vede diradarsi alcuni nubi sul mercato…

Contemporary Amperex Technology Limited (Catl), principale azienda mondiale nella manifattura di batterie per veicoli elettrici (EV) e di stoccaggio, ha svelato nella giornata di mercoledì una nuova tecnologia.

Si tratta della batteria Shenxing, “la prima batteria LFP a ricarcia superveloce di classe 4C a livello mondiale” come si legge sul comunicato stampa dell’azienda. Con un driving range totale di circa 400 km, la batteria è in grado di ricaricarsi in circa dieci minuti e disegnata per performare ottimamente anche in condizioni di temperature molto rigide.

Catl è il più grande fornitore di batterie dei principali colossi automotive globali, inclusi BMW, Daimler, Honda, Tesla, Volkswagen e molti altri grandi player cinesi. Si tratta del secondo annuncio dell’anno in termini di innovazione tecnologica, che segue la prima batteria elettrica condensata che punta ad entrare in commercio per l’aviazione, e che ha una capacità di stoccaggio doppia, rispetto al peso, di quella utilizzata nella Tesla Model Y, con circa 500 Wh/kg. Inoltre, lo scorso anno Catl aveva fornito per la Zeekr 001, modello del brand proprietario di Geely, produttore cinese di veicoli elettrici, la batteria “Qilin” da 140 kWh rendendola il primo veicolo elettrico con un range di oltre 1000 km. Nel 2021 l’azienda con sede a Shenzhen aveva annunciato la sua prima batteria al sodio.

Nel caso della Shenxing, la C si riferisce alla velocità di carica/ricarica della batteria, mentre il 4C significa che la batteria potrebbe teoricamente caricarsi completamente in meno di 15 minuti. Una soluzione che potrebbe alleviare considerevolmente la cosiddetta “ansia da distanza” che affligge, ancora, i brand dell’elettrico in mercati dove i consumatori prediligono kilometraggi di guida elevati.

La tecnologia che consente questi guadagni di ricarica e di range sono dovuti all’utilizzo di un materiale catodico al litio-ferro-fosfato (LFP) nanocristallino che “crea un network di super elettroni che facilita l’estrazione degli ioni di litio e il rapido responso ai segnali di ricarica”. Inoltre, Catl ha introdotto elettrodi di grafite su cui si innesta la soluzione di flusso degli ioni, creando più connessioni e accorciando le distanze sub-atomiche per gli ioni di litio tra la superficie positiva e quella negativa. Una formula dell’elettrolita con maggiore superconduttività ne facilita il passaggio. Le celle che utilizzato i catodi LFP impiegano metalli meno costosi dei tradizionali NMC (nichel-manganese-cobalto), sopportano più cicli di carica/scarica, sono meno soggette al rischio incendio ma hanno una minor densità energetica.

L’azienda cinese ha inoltre svelato che queste nuove batterie saranno compatibili con qualsiasi modello di auto elettrica, e le prime spedizioni potrebbero iniziare nel primo trimestre del 2024. “Ci auguriamo che attraverso continui sforzi per migliorare la tecnologia e ridurre i costi, Shenxing diventi un prodotto standard disponibile per ogni veicolo elettrico” ha commentato Gao Hang, chief technology officer di Catl. La tecnologia di ricarica veloce tende ad essere associata a veicoli top-brand dal prezzo medio di oltre 54.000 dollari. Con questa soluzione, Catl potrebbe così abbassare le soglie di mercato.

Seppur in rincorsa del colosso, e rivale, cnese BYD, Catl è rimasto per la prima metà del 2023 il principale produttore di batterie, con uno share di mercato del 36.8% a livello globale secondo le stime di SNR Research, società di ricerca specializzata e con sede a Seoul, in Corea del Sud.

Nonostante le ombre della recessione che aleggiano sulla Cina, il mercato cinese dei veicoli elettrici (per installazione di batterie EV) a maggio e giugno aveva registrato miglioramenti, con un +12% e +16% rispetto al declino di aprile, secondo i dati della China Automotive Battery Innovation Alliance (CABIA). Lo share di mercato di Catl a livello domestico è aumentato al 45% a giugno, seguita da BYD, CALB, Eve e Gotion.

Restano però alcuni dubbi nel medio-lungo termine, considerando una duplice sfida nel mercato cinese. Da una parte, la rapida ascesa di BYD che produce batterie per i propri EV (a differenza di Catl che segue un business model meno integrato, con il 70% dei profitti che si reggono sui contratti miliardari siglati con i colossi dell’auto, come Tesla che è il suo primo cliente). Dall’altra, con la scelta dei produttori cinesi come Chongqing Changan Automobile e Guangzhou Automobile Group che puntano ad una strategia ribassista sui prezzi dei loro prodotti (rifornendosi da battery makers più piccoli). Rimane molto solido il profilo di Catl sotto l’aspetto dell’innovazione tecnologica dei suoi prodotti, puntando sulle batterie Qilin e in attesa di vedere l’impatto di Shenxing. L’azienda ha in rampa di lancio, per il 2024, oltre 600 GWh di capacità di produzione.

Vi e poi il mercato globale dei grandi OEMs europei e nordamericani che puntano ad una progressiva diversificazione delle forniture, soprattutto in un’ottica di de-risking e regionalizzazione della filiera in un contesto geopolitico molto teso. A luglio, rappresentanti del Congresso americano, Mike Gallagher e Jason Smith, hanno inviato una lettera a Jim Farley, CEO di Ford, puntando il dito contro la relazione con l’azienda cinese con cui sarebbe in discussione una partnership industriale per la produzione di batterie al litio. Secondo i sue deputati, Catl sarebbe allineata con il Partito Comunista Cinese e cliente di aziende che beneficiano di lavori forzati per produrre litio. Ford è infatti in dialogo con l’azienda cinese per utilizzare la sua tecnologia di una gigafactory da 3.5 miliardi di dollari in costruzione negli USA.

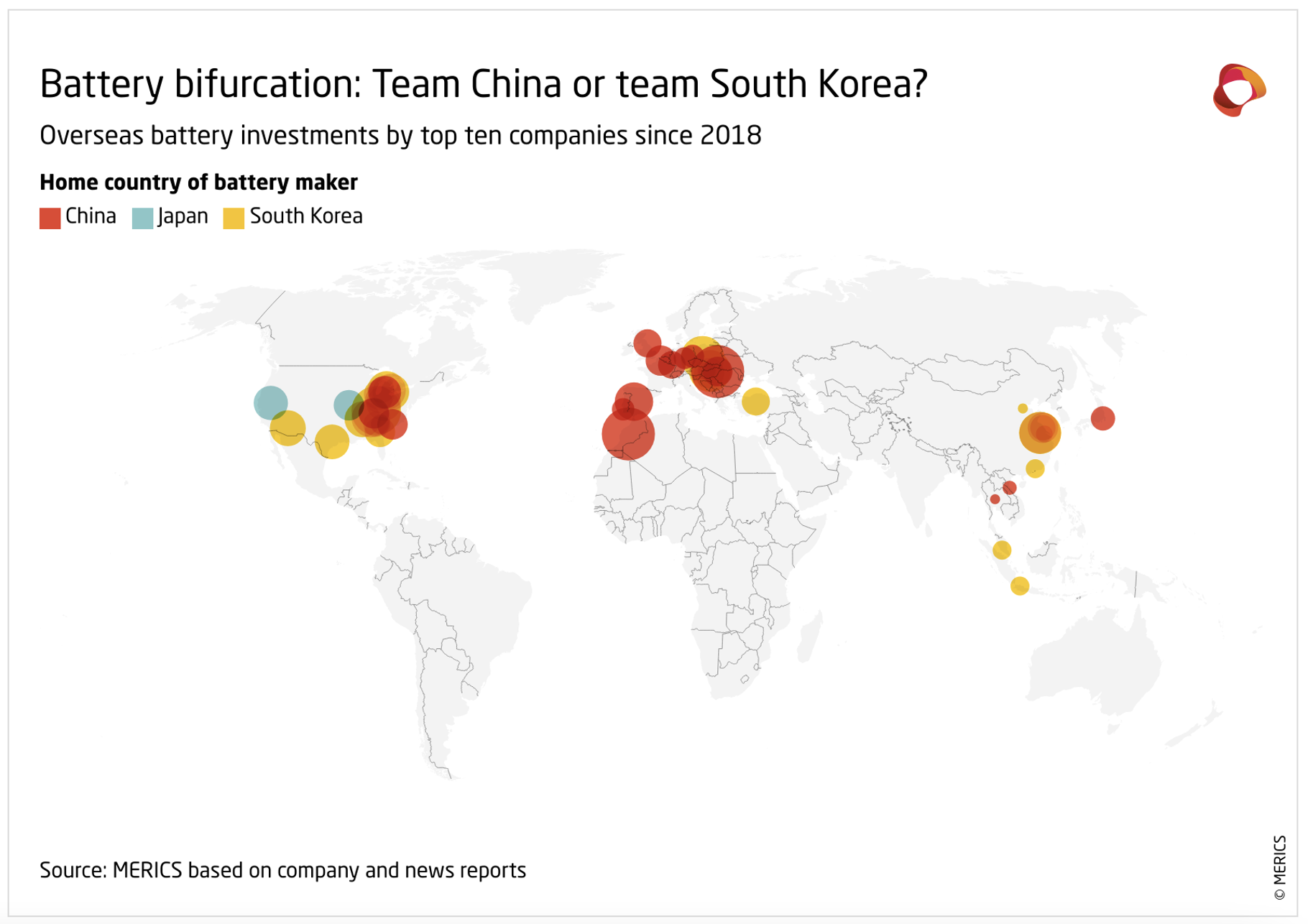

Gli Stati Uniti stanno infatti facendo i conti con i risultati dell’Inflation Reduction Act ad un anno di distanza dal passaggio della legge, che guarda all’industria EV come un settore strategico ma troppo dipendente dai fornitori cinesi. Le clausole dell’IRA sono, infatti, un motivo al centro che vede una maggiore divergenza tra gli investimenti cinesi e coreani nel settore tra Nord America ed Europa (si veda immagine sopra), nonostante i tentativi di bypassare il disegno di legge e i suoi requisiti stringenti sulle forniture dei materiali. In Europa, Catl sta costruendo una gigafactory in Ungheria per servire il mercato EV tedesco e francese. Un impianto da 100 GWh, per un investimento da oltre 7.4 miliardi di euro.

Catl ha inoltre lanciato una strategia di investimenti per garantirsi forniture di litio, cobalto e nichel, sui quali aveva inoltre lanciato una vera e propria “guerra dei prezzi’” per abbassare i costi e avvantaggiare così i produttori di auto cinesi. A giugno di quest’anno, l’azienda ha siglato un accordo con il governo della Bolivia per sviluppare il settore estrattivo del paese, che conta circa 20 milioni di tonnellate di risorse di litio.