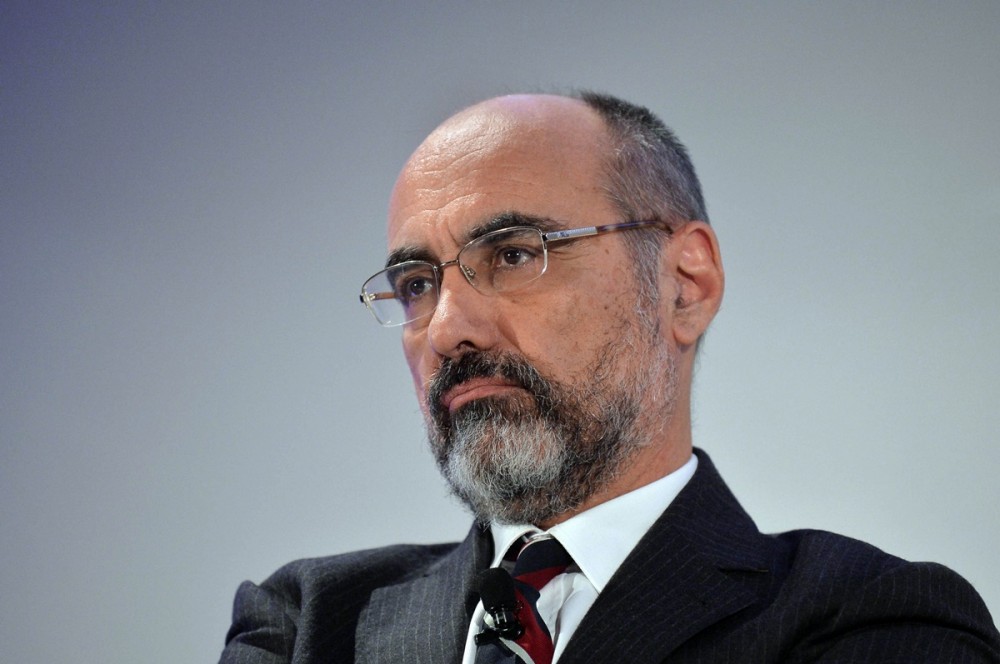

Fin dalla nascita del fondo Atlante, lo scorso aprile, era chiaro che la sua missione, quella cioè di alzare il prezzo delle sofferenze per alleviare i dolori delle banche italiane, non sarebbe stata affatto semplice. Chissà però se il timoniere di Atlante, Alessandro Penati, avrebbe immaginato simili difficoltà.

LA FUSIONE DEL NORDEST

In questi giorni, Atlante è al centro delle cronache finanziarie perché sta cercando di spingere una fusione tra la Popolare di Vicenza e Veneto Banca. Si tratta dei due istituti del Nordest di cui lo stesso fondo guidato da Penati, nei mesi scorsi, è diventato di fatto primo azionista assoluto quasi al 100% prendendo parte ai due aumenti di capitale andati quasi deserti e sborsando circa 2,5 miliardi. Ebbene, in una lettera indirizzata nei giorni scorsi ai consigli di amministrazione delle due banche, Atlante ha chiesto ai due istituti di stilare un piano che preveda “uno scenario di fusione”. Tutto a posto? Mica tanto, se si considera che nei mesi scorsi l’ipotesi di un’integrazione tra i due gruppi aveva sollevato non poche polemiche

GLI INDECISI SULLE NOZZE…

Ancora alla fine di settembre, al Mattino di Padova, il presidente di Veneto Banca, Beniamino Anselmi, a chi gli chiedeva delle nozze con la Popolare di Vicenza, caldeggiate da Gianni Mion, suo omologo in quest’ultimo gruppo, rispondeva piccato: “Prima di parlare di fidanzamento e poi di matrimonio, magari sarebbe il caso di chiedere il parere dell’interessato”. E ancora, aggiungeva Anselmi: “Attualmente io non sono favorevole né contrario alla fusione delle due popolari. Stiamo elaborando un piano industriale e ritengo che questo tipo di valutazioni debbano essere fatte quando si sono analizzati tutti gli aspetti attinenti il piano. Se la fusione possa essere una valida prospettiva o meno, in questo momento non lo possiamo dire”. Evidentemente da allora le cose sono cambiate parecchio e la moral suasion di Atlante per spingere un matrimonio deve essere servita, perché nei giorni scorsi, proprio dopo un incontro con i vertici di Popolare di Vicenza, Anselmi rispondeva: “Assolutamente sì” a chi gli domandava se fosse iniziato il percorso di avvicinamento tra i due gruppi. “Ci vogliamo sempre bene – ha aggiunto Anselmi – siamo disponibili a qualsiasi cosa, siamo laici e aperti a tutto”, precisando tuttavia che non è stato ancora “deciso nulla”.

… E IL GRANDE FAUTORE

Chi invece è sempre stato un grande sostenitore delle nozze venete è il presidente della Popolare di Vicenza, Gianni Mion, che alla fine di settembre diceva al Giornale di Vicenza: “Io credo che la fusione con Veneto Banca sia la soluzione industriale con maggiori prospettive di successo, non è l’unica soluzione, ma da veneto e da conoscitore dell’economia di questa regione mi sento di dire che questa scelta sarebbe la migliore“. Lo stesso Mion lasciava, inoltre, intuire che le nozze non corrispondono agli interessi di Atlante (che qualcuno, dunque abbia convinto Penati?): “L’obiettivo dell’azionista è quello di uscire quanto prima dall’investimento fatto e l’implementazione di una fusione tra le due banche acquisite potrebbe non essere il modo più rapido per raggiungerlo”. Insomma, è evidente che un’integrazione tra i due gruppi non sia affatto cosa semplice. Scrive, non a caso, Luca Davi sul Sole 24 ore del 29 ottobre: “L’esito di un’aggregazione non è scontato. Ogni decisione verrà definita tra dicembre e gennaio, una volta verificato il parere della Bce. Senza contare che ci sarà da colmare, oltre alle distanze tra le banche, che non sembrano del tutto allineate sul tema, anche le resistenze dei sindacati, che hanno già dichiarato battaglia ieri attraverso un comunicato congiunto”. Non solo: sembra che i due istituti del Nordest abbiano bisogno complessivamente di altri 2 miliardi per rafforzare il patrimonio, fusione o non fusione.

IL NODO MONTEPASCHI

Le banche venete non sono l’unico pensiero del presidente di Atlante, Penati. Resta, infatti, aperta la questione del pacchetto di sofferenze da cartolarizzare del Monte dei Paschi di Siena che il fondo sarebbe chiamato a rilevare. Si tratta della parte a rischio medio (cosiddetta “mezzanina”). A metà ottobre, Atlante ha confermato il proprio investimento nella tranche mezzanine per un ammontare fino a 1,6 miliardi alla luce della conclusione della due diligence e alle condizioni concordate con la banca senese lo scorso 29 luglio. Tuttavia, negli ultimi tempi erano emerse discordanze se non addirittura vere e proprie tensioni tra il fondo capitanato da Penati e Jp Morgan, consulente principale di Mps per il piano di salvataggio, in merito alla valutazione del pacchetto di sofferenze da cedere.

POCHE MUNIZIONI

E poi c’è un altro, grosso problema con cui Atlante deve fare i conti: dopo il successo del primo fondo, che ha investito gran parte delle proprie risorse nelle due banche venete, il secondo fondo, chiamato a proprio ad avviare l’operazione sulle sofferenze di Mps, stenta a decollare. “Il primo closing del fondo 2 – scrive Andrea Greco su Repubblica – annunciato per fine settembre con 2,5-3 miliardi in cassa, è stato rinviato due volte perché la colletta di denaro reale è di soli 200 milioni, da Poste Vita. Oltre al gruppo dei pacchi e ad Atlante 1, che girerà al 2 tra 800 e 1.000 milioni della raccolta, è stato trasferito il residuo della Sga in capo al Tesoro (400 milioni rimasti nella vecchia bad bank del Banco di Napoli). Poi ci sono i 155 milioni a testa di Unicredit e Intesa Sanpaolo, residuo del miliardo a testa deliberato per Atlante 1. Per il resto è in corso un gioco di rimpiattino che può diventare una spirale perversa”. Le due straniere Bnp Paribas e Crédit Agricole, scrive sempre Greco, “diversamente dai primi avvisi, nicchiano”.

L’IRA DI GUZZETTI

Proprio questo atteggiamento ha fatto infuriare, nei giorni scorsi, Giuseppe Guzzetti, presidente dell’Acri e tra i grandi promotori, almeno nella fase iniziale, di Atlante. “Bisognava dare un pacco di miliardi ad Atlante per creare il mercato delle cartolarizzazioni e rompere l’oligopolio delle cinque grandi banche americane che comprano sofferenze a 13-17 centesimi. Ci sono due banche straniere in Italia, Crédit Agricole e Bnp Paribas, che non hanno fatto la loro parte”, ha tuonato Guzzetti. “Anche tra gli italiani – aggiunge Greco su Repubblica – comunque la corsa all’obolo per Atlante 2 non c’è. Generali deve mettere 200 milioni, ma prima vorrebbe conoscere i termini dell’offerta di scambio dei bond subordinati Mps in azioni (è esposta per quasi mezzo miliardo, e Atlante 2 proprio da Siena inizierà a investire). La rivale Unipol deve 100 milioni, ma non vorrebbe versarli prima del Leone. Poi ci sono i 250 milioni di Cassa depositi: che però non entreranno nel fondo prima di un congruo contributo privato, altrimenti la maggioranza diventerebbe pubblica e l’Ue attiverebbe i ceppi dell’aiuto di Stato”. A questo contesto già di per sé difficile si deve aggiungere l’incognita del referendum costituzionale di inizio dicembre, con tutte le incertezze che, a seconda dell’esito, porterà con sé.