Contemporary Amperex Technology Limited ha annunciato una nuova strategia sui prezzi del litio. L’obiettivo? Ridurre il costo di produzione delle batterie per avvantaggiare gli automakers cinesi. Si tratta di una mossa che potrebbe scatenare una guerra tra i principali produttori, per evitare di perdere ulteriori quote di mercato…

Qualche giorno fa, le performance finanziarie di alcuni dei principali produttori di litio a livello mondiale come Albemarle, SQM, Livent, Piedmont Lithium e Lithium Americas sono crollate, con una perdita di circa il 9% in un giorno.

Il fatto insolito, è che non ci sono stati movimenti considerevoli sul mercato mentre i prezzi spot del litio – l’oro bianco su cui si sta concentrando l’attenzione di investitori, produttori e governi – hanno registrato un significativo tonfo (il carbonato di litio equivalente, Lce, è sceso del 34% da metà novembre, attestandosi a meno di $57.000 circa a tonnellata) rispetto al trend che negli ultimi due anni, complici la pandemia, l’esplosione della domanda e la corsa degli automakers ad accaparrarsi un’offerta già ristretta, ha portato il carbonato di litio a crescere di sei volte e lo spodumene di dieci volte.

Una dinamica che, considerando le voci arrivate dallo Yichun, la provincia cinese dove viene estratto il litio dai minerali di lepidoliti, con il blocco delle attività di produzione per questioni ambientali (alcuni analisti prevedono un deficit di offerta mensile di circa il 13%) risulta quantomeno insolita per le aspettative dei mercati nel breve termine. In realtà, la decisione delle autorità cinesi, a fine 2022, di sospendere l’ingente programma di sussidi pubblici per l’industria EV domestica (circa 87 miliardi di dollari) più dinamica ed emergente del pianeta aveva già creato aspettative per una frenata nei prezzi del litio, nelle prospettive di un calo di vendite. Infatti, a gennaio 2023 si è registrato un calo di vendite di BEV e ibridi del 6.3%, secondo i dati raccolti dalla China Associations of Automobile Manufacturers, dopo una crescita del 90% nel solo 2022. Il mercato cinese ha contato per i due terzi delle vendite globali di auto elettriche nel 2022, mentre gli ultimi dati dell’International Energy Agency dimostrano che 1 veicolo su 7 messo sul mercato globale era elettrico.

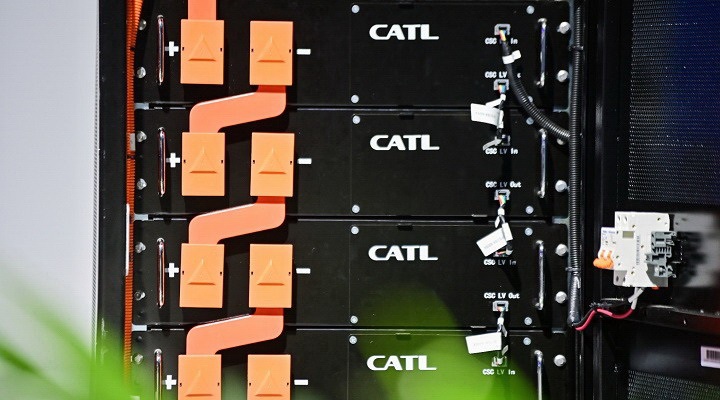

A svelare il mistero sono giunte le conferme che Contemporary Amperex Technology Limited (Catl) avrebbe deciso di cambiare la sua strategia sui prezzi dell’oro bianco. Secondo quanto riportato dagli analisti, Catl prezzerà le sue batterie agganciandole al prezzo del litio, con il 50% del costo che avrà un prezzo di 200.000 yuan (circa 30.000 dollari) per tonnellate di Lce, mentre il resto verrà deciso dal mercato spot (ora sui 428.000 yuan per tonnellata). Una mossa che si tradurrebbe in prezzi delle batterie più bassi (di circa il 20%, con il costo delle batterie al fosfato di litio, privilegiate dai battery makers cinesi per costi e affidabilità, che si attesterebbe sui $74 dollari al kWh) avvantaggiando così i produttori di auto elettriche cinesi (tra tutti, BYD, Nio e Geely).

La mossa di Catl sicuramente avrà effetti nel breve periodo. La società possiede alcuni asset minerari, producendo (solo in piccola parte) litio per i suoi feedstocks e dunque è in una posizione di poter sacrificare parte del turnover dei profitti dalle operazioni upstream con l’obiettivo di avvantaggiare il suo core business, ovvero la produzione di batterie. Secondo i dati di Benchmark Minerals Intelligence, CATL è il principale produttore globale di batterie, seguito da LG Energy Solution, BYD, Panasonic, SK Innovation e Samsung SDI. Nel 2022 la Cina contava, da sola, per il 77% della capacità produttiva globale con circa 893 GWh. Nel 2022, Catl ha contato per circa il 35% delle vendite globali di batterie, più del doppio di LG e BYD presi singolarmente.

Non sfugge, infatti, la mossa parallela del gigante delle batterie cinese che ha deciso di vendere le quote societarie possedute su Pilbara Minerals, produttore australiano di litio su cui si era assicurato un importante opzione nell’ottobre del 2019. La vendita delle quote, che corrispondevano a circa il 7% del valore azionario, hanno portato nelle casse di Catl 601 milioni di dollari per far fronte allo squeeze dei prezzi del litio in Cina. La decisione probabilmente è anche dovuta alle recenti performance dell’azienda, che ha dovuto ricorrere ad un rifinanziamento sui mercati. Catl si è inoltre assicurata degli interessi sull’industria mineraria boliviana, in seguito alla scelta delle autorità del colosso cinese, in partnership con la società mineraria statale, per sviluppare le capacità estrattive e di raffinazione.

Il cambio di strategia di Catl è sicuramente volto a rafforzare la sua presa sul mercato delle batterie, considerando la forte enfasi posta sul settore, sempre più strategico, per automakers e governi nazionali. Resta da capire come reagiranno gli altri produttori europei e americani, oltre ai concorrenti asiatici. È possibile che la corsa al ribasso scatenata dal colosso cinese possa indurre ad una “guerra” commerciale tra privati, ma resta il dato di fatto che i prezzi del litio verranno decisi non tanto dalle strategie aziendali in un’ottica di penetrazione downstream, piuttosto dalle dinamiche tra domanda e offerta nel segmento upstream.

Rystad Energy prevede un deficit sul mercato dell’offerta di litio carbonato equivalente tra le 20.000 e le 30.000 tonnellate per il 2023, dalle 76.000 del 2022. Nel medio-lungo periodo, e dove si deciderà effettivamente quanto e come il mercato del litio potrà elasticizzarsi maggiormente, le stime di Benchmark vedono ancora un mercato fortemente ristretto: entro il 2030, l’offerta di batterie dovrà aggirarsi intorno ai 4 terawatt/h, molto più di quanto profetizzato da Elon Musk per un futuro sostenibile. Un aumento di produzione che richiederà una crescita di 20 volte l’attuale offerta di litio (Lce).

La supply chain dal litio alle batterie rimane estremamente complessa, con un’evidente discrepanza tra il capitale investito sugli stadi a valle della catena a fronte dei rischi che caratterizzano il settore minerario. Le preoccupazioni geopolitiche sicuramente spingeranno gli automakers occidentali, come i governi (Usa e Ue in primis) a cercare di riequilibrare il mercato per evitare un’eccessiva dipendenza dalla Cina.

La mossa di Catl, che ha già spinto al ribasso i prezzi del litio in Cina, difficilmente potrebbe impattare alcuni produttori australiani e cileni (che hanno tra i principali investitori Ganfeng e Tianqi, aziende di raffinazione), dal momento che i margini rimangano ancora molto confortanti. Secondo gli analisti di S&P, il costo operativo medio del carbonato di litio si attesta intorno ai 4563 dollari per tonnellata, mentre il totale sui 7540 dollari: una frazione dei prezzi alla tonnellata prevista sui mercati per il litio.

Tuttavia, grazie alle sue attività integrate lungo la filiera, Catl può scommettere sui prezzi al ribasso delle batterie in forza della sua posizione di mercato nel segmento downstream, senza doversi preoccupare di un ribasso momentaneo dei prezzi del litio, avendo capacità di raffinazione ed estrazione in-house.

“Stiamo assistendo ad una guerra dei prezzi. L’abbiamo notata qualche settimana fa per i veicoli. Ora invece si è spostata sulle batterie”. Così Eric Norris, di Albemarle Corporation, contattato da Reuters. L’offensiva di Catl, che probabilmente vuole sbaragliare la concorrenza domestica di altri produttori come Svolt, potrebbe causare tensioni commerciali con l’Europa qualora le batterie a prezzo “manipolato” dovessero arrivare sul continente. Catl ha stretto accordi con Bmw e Volkswagen, oltre ad aver investito in gigafactory in Germania e Ungheria.

In conclusione, la strategia a breve termine di Catl potrebbe così aumentare i margini di profitto dei produttori di auto cinesi, ridurre quella dei produttori di batterie (mettendo pressione soprattutto ai concorrenti globali) ma non avere grosse ripercussioni sulle compagnie minerarie.