L’azienda di Elon Musk ha pubblicato i risultati del primo trimestre: sorpasso alla cinese Byd, che aveva registrato più vendite alla chiusura del 2023. Il mercato dà però segnali di raffreddamento: pesa la contrazione delle vendite in Cina. Una competizione destinata comunque a segnare il futuro dell’industria e non solo

La settimana della visita di Janet Yellen, Segretaria del Tesoro degli Stati Uniti, in Cina per discutere di vari temi (tra cui quello, molto sentito dall’amministrazione, della competizione cinese sulle tecnologie green, come batterie, pannelli fotovoltaici e auto elettriche) e le posizioni inequivocabili sul piano delle relazioni commerciali segnano un importante dietrofront sulla tesi mainstream degli ultimi decenni.

Non necessariamente prodotti a basso prezzo, la cui manifattura è stata delocalizzata in Cina per via delle spinte della globalizzazione, possono essere un beneficio per i consumatori americani e non. E questo è ancor più evidente se a risentirne sono i lavoratori e le base industriale di un Paese, gli Usa, che non vogliono perdere i benefici della transizione energetica. “Le persone come me sono cresciute con questa idea: se le persone ti inviano beni a basso costo, dovresti inviare un biglietto di ringraziamento. È quello che dice l’economia standard”, ha detto al Wall Street Journal la Yellen. “[Ora n.d.] Non direi mai più: ‘Manda un biglietto di ringraziamento’”.

Questa posizione, condivisibile o meno, comunque si riflette in un tentativo, quello dell’amministrazione Biden, di rilanciare i consumi interni prima di tutto attraverso la manifattura nazionale, specialmente in quei settori ad alto valore aggiunto come quelli lambiti dalla transizione energetica, con il passaggio e l’implementazione (anche in un’ottica di de-risking dalla Cina) dell’Inflation Reduction Act (IRA). Ma se il governo federale spinge per lavoratori, materie prime, prodotti high-tech come le batterie sul suolo americano, c’è un’azienda, teoricamente l’unica posizionata solidamente per beneficiare dell’IRA (salvo le clausole anti-Cina) e capace di operare sulla frontiera tecnologica dei veicoli elettrici, che rimane comunque ancora fortemente ancorata alle filiere e alle partnership costruite sulla globalizzazione.

Tesla, al di là delle posizioni politiche e istrioniche del suo ceo, Elon Musk, è un’azienda che senza la globalizzazione non avrebbe potuto crescere e prosperare, soprattutto rinunciando ad una relazione speciale con Pechino (che, nonostante il clima di oggi, non sembra in bilico). Il governo cinese fece molte concessioni a Musk pur di convincerlo ad aprire la gigafactory di Shanghai, dove vengono fabbricate più di metà delle vetture Tesla Model Y e 3 (parliamo di una capacità di 950.000 veicoli all’anno), come rinunciare alla joint venture – formula che aveva attirato i grandi colossi dell’auto europei ed americani, in cambio di condivisione di tecnologie e know-how – e di consentire a Tesla di possedere l’impianto come sussidiaria estera. Li Qiang, ora premier cinese e al tempo massima autorità di Shanghai, aiutò Tesla ad ottenere prestiti dalle banche di Stato, mentre il governo centrale cambiò la governance delle emissioni per consentire a Tesla di vendere milioni di dollari in carbon credits ad altri produttori di auto. Ma soprattutto beneficiò l’industria EV cinese, con la collaborazione con Catl e la costruzione di un network di fornitori di materiali per batterie specializzati. Ed è così che Tesla, oggi, dipende per il 40% della sua supply chain da aziende cinesi come Ganfeng, Huayou Cobalt, BTR e altre. Sembra di parlare di decenni fa, quando General Motors (che oggi punta sull’elettrificazione) e SAIC, costruttore di auto cinese, fondarono la joint venture. Era il 12 giugno del 1997. La gigafactory di Tesla di Shanghai fu inaugurata nell’ottobre del 2019. Ma sembra comunque, davvero, un’altra epoca.

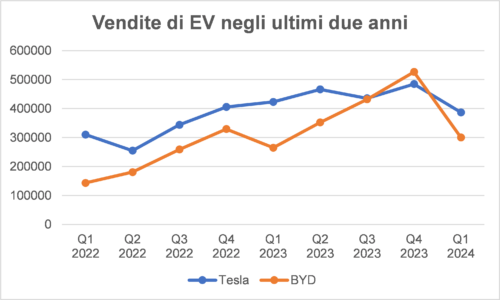

Considerando soprattutto che ora, quasi a confermare la sua perfetta nemesi, la prima rivale di Tesla sul mercato dell’auto elettrica è diventata Byd che, a differenza di Tesla e di altri automakers, produce e vende batterie (dietro a Catl per share di mercato) ma produce e vende anche molto bene gli EV. Tanto che lo scorso dicembre, la società cinese fondata da Wang Chuanfu ha superato proprio l’azienda di Musk per numero di veicoli (BEV-PHEV) venduti sul mercato. Un campanello d’allarme che ha spinto Tesla a rivedere i suoi piani e a prevedere una strategia di taglio dei prezzi (che ha allarmato i suoi investitori) pur di stare dietro alle ben più competitive auto di Byd. Ma si tratta di alti e bassi destinati a proseguire nel 2024 e oltre, come confermano i risultati del primo trimestre svelati dalla società di Musk.

Un anno iniziato malissimo. Mentre questioni legate alle forniture hanno certamente impattato la produzione (come l’incendio che ha coinvolto la gigafactory di Berlino, oltre ai rallentamenti dovuti agli attacchi Houti nel Mar Rosso), a rallentare sono state soprattutto le vendite in Europa (secondo mercato per Tesla l’anno scorso per fatturato). Nel Q1, sono state prodotti 433.000 veicoli e spediti circa 387.000 (-20%), con sorpasso tuttavia proprio su BYD che ha registrato una perdita del 40% con poco più di 300.000 EV venduti nello stesso periodo. Ma la questione dirimente per l’azienda (e gli investitori) rimane la durissima competizione che sta emergendo in Cina (che rimane il mercato EV più grande del mondo, con il 60% delle vendite nel 2023), con la pressione di start-up e produttori emergenti come Xiaomi, Nio e la stessa Huawei (seppur, quasi tutti in perdita). O Xpeng, che ad esempio ha registrato un aumento del 99% delle vendite di veicoli elettrici in Cina nel mese di marzo, rispetto al mese precedente, e un incremento del 29% su base annua.

Secondo i dati di CnEVPost, Tesla ha registrato un calo delle vendite di veicoli prodotti in Cina già nel mese di febbraio, diminuite del 15,5% su base mensile rispetto alle 71.500 di gennaio e del 18,9% su base annua (74.000 veicoli) venduti un anno fa. Tuttavia, anche i principali produttori cinesi di veicoli elettrici hanno registrato un calo delle vendite: Byd, che come detto nel 4Q23 aveva superato Tesla, ha venduto circa 122.300 EV a febbraio, con un calo del 39,3% su base sequenziale e del 38,6% su base annua. Allo stesso modo, Nio ha consegnato circa 8.100 veicoli a febbraio, con un calo del 19,1% su base mensile e del 33,1% su base annua. Ma il benchmark per la salute dell’industria EV rimangono i due colossi, che nel 2023 hanno contato (solo per EV) per il 41% dei veicoli venduti secondo i dati di EV Volumes.

Nel contesto globale, dove questo rallentamento della crescita è dovuto per lo più all’aumento dei tassi di interesse, alla mancanza di opzioni EV a prezzi accessibili (un tema che è dirimente per gli automakers europei e per la Commissione nell’ottica dell’indagine sui veicoli cinesi) e ancora l’elemento del driving range che costituisce la cosiddetta “ansia da autonomia” delle batterie (che registrano comunque passi in avanti incrementali dal punto di vista tecnologico), questi fattori hanno determinato un prospetto in peggioramento per i profitti nel segmento, in cui solo Tesla e Byd sono state in grado di operare in modo efficace. Ma i tagli dei prezzi per stimolare la domanda non possono essere una soluzione sostenibile nel lungo termine: nel primo trimestre di quest’anno, l’azienda cinese ha registrato una perdita del 52% dei profitti, fermatisi a poco meno di 2 milioni di remimbi. Ed è proprio la capacità di risolvere questo dilemma – economico e tecnologico – che segnerà il futuro dell’industria e delle aziende che riusciranno a conquistare fette di mercato crescenti.

La competizione spingerà, probabilmente, a trovare delle soluzioni. Tesla è in dialogo con Catl per ottenere una licenza per la produzione e l’adozione di batterie al litio ferro fosfato negli Stati Uniti (nonostante le preoccupazioni del governo sulla natura della partnership con l’entità cinese), le più economiche e su cui Byd ha costruito il suo vantaggio competitivo. Alcuni risultati sono già evidenti: nel 2017, il costo delle vendite per veicolo in Tesla era di circa $84.000, mentre nel quarto trimestre del 2023 è stato registrato a $36.000 secondo i dati dell’azienda. Una riduzione di oltre il 42% e possibile per una serie di motivi, dall’introduzione di nuovi modelli agli investimenti in nuove gigafactory – oltre alla riduzione dei costi dei materiali, comprese naturalmente le batterie. E’ dunque verosimile, seguendo questo trend e al netto di una ripresa eventuali dei prezzi delle materie prime (come litio e nichel) aspettarsi che il nuovo veicolo annunciato da Tesla e che verrà prodotto inizialmente ad Austin, in Texas, (“Progetto Redwood”) possa posizionarsi tra i $20.000 e i $25.000.

La notizia che Tesla sta valutando di aprire una gigafactory in India, con un piano d’investimento da circa $2-3 miliardi, conferma due cose: da un lato la necessità di crescere ed aprirsi ai mercati emergenti (come sta facendo Byd soprattutto con i veicoli ibridi, oltre all’impianto in costruzione in Messico da 150.000 veicoli l’anno che sta facendo preoccupare l’amministrazione Usa, oltre alla questione dei veicoli autonomi per la sicurezza nazionale), dall’altro costruire nuovi impianti manufatturieri per l’export in mercati adiacenti, approfittando degli sgravi fiscali in paesi che sono avidi per l’accesso alla tecnologia estera. E’ possibile che il nuovo veicolo di Tesla possa essere prodotto in una delle regioni indiane (Maharashtra, Gujrat e Tamil Nadu) che il team sta valutando.

Gran parte degli analisti del settore ritengono che le vendite di veicoli elettrici stiano attraversando una fase di stallo, poiché molti clienti attendono l’arrivo di veicoli elettrici più convenienti, in grado di rivaleggiare con le loro controparti diesel o a benzina in termini di prestazioni, prezzo di listino e autonomia. Quando e come questi arriveranno dipenderà anche dal contesto geopolitico e dalla profondità del decoupling: Byd già offre modelli a basso prezzo, ma dovrà superare le barriere commerciali di Stati Uniti ed Unione Europea. Tesla, invece, dovrà diversificare la sua capacità produttiva fuori dalla Cina per non subirne le ripercussioni. Ad ogni modo, considerando la scala e il know-how tecnologico che questi due colossi hanno costruito nell’ultimo decennio – in una particolare e interessante relazione di competizione e mutua dipendenza con Catl – è plausibile ritenere che dal loro successo o insuccesso dipenderà buona parte del destino dell’industria.