Il Vecchio continente non è condannato alla dipendenza tecnologica da Pechino, secondo l’ultima analisi del think tank. Ma tutto dipende da come gli Stati membri decideranno di rispondere all’Inflation Reduction Act statunitense. La soluzione? Un fondo sovrano Ue, finanziato a debito comune, focalizzato sulle industrie strategiche

In termini sia strategici che economici, la presa saldissima della Cina sulla filiera delle batterie è la minaccia più consistente per il processo di transizione ecologica – e relativo riconfiguramento industriale – dell’Unione europea. Ancora più della spinta protezionista statunitense, che attraverso l’Inflation Reduction Act mira a riportare in Nordamerica la produzione di batterie per auto elettriche. Non a caso, le sovvenzioni Usa sono diventate la fonte di una serie di frizioni tra Usa e Ue.

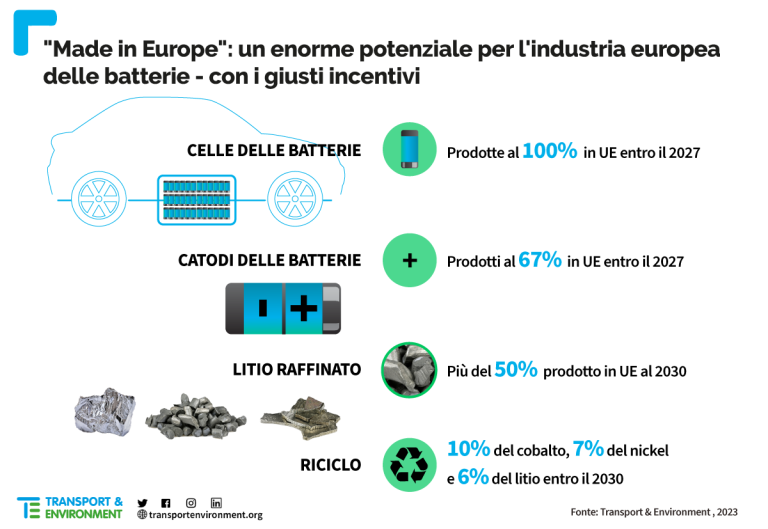

Ma il Vecchio continente non è condannato al peggiore dei futuri: può sottrarsi alla morsa cinese, a patto che sappia gestire bene la risposta agli Usa. Questa la conclusione dell’ultima analisi del think tank di settore Transport & Environment, secondo cui l’Ue potrà sbarazzarsi della sua dipendenza cinese già nel 2027, perlomeno nel comparto delle celle per le batterie agli ioni di litio usate nelle auto elettriche. Secondo Veronica Aneris, direttrice di T&E Italia, già oggi la metà è prodotta in Europa.

Se adeguatamente protetta e sostenuta, l’industria europea può arrivare a coprire il 100% della domanda interna di batterie nel giro di cinque anni. La sfida corre lungo l’intera catena di valore, dall’estrazione dei componenti alla costruzione delle batterie. Sempre nel 2027, scrivono gli esperti, la produzione interna di materiali critici necessari può arrivare a coprire due terzi della domanda europea. Almeno “a giudicare dai dati sui progetti previsti dalle aziende coinvolte, tra cui quelli di Umicore (in Polonia), Northvolt (in Svezia) e Basf (in Germania)”.

Le previsioni sono incoraggianti anche per i comparti della raffinazione e della lavorazione dei metalli utilizzati nelle batterie: “entro il 2030 oltre il 50% della domanda interna di litio raffinato potrà essere soddisfatta dai progetti continentali”, affidandosi sia alle miniere estere, sia a quelle europee. Che solo oggi sono tornate al vaglio dei decision makers, occupati a definire i dettagli del Critical Raw Materials Act.

La chiave è il ripensamento delle politiche industriali europee che di fatto costituirà la risposta dell’Ue alle sovvenzioni (370 miliardi di dollari) messe sul piatto dagli Usa per potenziare le proprie industrie e attrarre le aziende. In assenza di un’iniziativa politica capace di controbilanciarle, avverte il think tank, “l’Europa rischia di perdere parte degli investimenti lungo la catena di fornitura dei veicoli puliti”.

Il rischio è che le imprese scelgano di trasferire oltreoceano le iniziative pianificate in Ue. Ipotesi validata dalla decisione della sopracitata Northvolt di sospendere il progetto di costruire una gigafactory per le batterie in Germania ed espandere la presenza negli States. E dalle delegazioni statunitensi che, confermando le dichiarazioni del premier belga Alexander de Croo, secondo il Financial Times “[girano] l’Europa armate di dettagli sui succulenti sussidi offerti dall’[Ira]”.

Tempo di agire, dunque, sulla falsariga della soluzione che indicava la rappresentante statunitense al Commercio, Katherine Tai, già da novembre: una strategia parallela, o addirittura complementare, a quella degli Usa, che a loro volta non possono permettersi di lasciare il controllo di un settore così strategico alla Cina – la quale potenzia le proprie industrie a suon di sussidi da almeno vent’anni. Una visione che vede la presidente della Commissione europea, Ursula von der Leyen, perfettamente d’accordo: a Davos ha parlato di coordinare gli sforzi con Washington e combattere la dipendenza da Pechino.

Il processo è iniziato con l’apertura della Commissione europea ad allargare le maglie sugli aiuti di Stato e proseguirà con il summit europeo del 9 e 10 febbraio, in cui i leader dovrebbero definire che forma prenderà il cosiddetto Net-Zero Industry Act. A livello di mercato interno, la sfida – come evidenziato dalla commissaria alla concorrenza Margrethe Vestager – è evitare che i Paesi con più margini fiscali versino fiumi di euro nelle proprie industrie, lasciando al palo gli Stati (come il nostro) con le tasche meno profonde. Per l’Italia, sottolinea Aneris, “è urgente sviluppare un piano atto a collocare la sua industria nazionale in una posizione strategica lungo la nuova catena di valore”.

La soluzione che circola (e che T&E avalla) è un fondo sovrano europeo, da finanziare attraverso l’emissione comune di debito, per garantire parità di condizioni per tutti gli Stati membri. Ma il meccanismo dovrebbe sostenere “solo i comparti produttivi verdi interessati dall’Ira statunitense, come i veicoli elettrici, le batterie e le energie rinnovabili”, ed erogare il denaro direttamente alle imprese per velocizzare il processo di assorbimento dei fondi – una delle pecche del Piano nazionale di ripresa e resilienza, che secondo Aneris è “un’occasione persa in materia di mobilità elettrica”. Così non deve essere per il Net-Zero Industry Act: l’analisi, conclude la direttrice del think tank, “dimostra che c’è ancora molto potenziale da catturare nella costruzione della nuova filiera automotive europea.”

Immagine: Transport & Environment