Il presidente, Luis Arce, ha confermato, a seguito di colloqui con l’azienda di batterie, l’investimento cinese per sviluppare due siti estrattivi. Un altro passo della Cina nel controllo dei giacimenti più promettenti in Sud America. Riuscirà la Bolivia ad entrare nel mercato globale del litio?

È il terzo vertice del ‘Triangolo del Litio’, un’area che comprende il Cile (con 9,2 milioni di tonnellate metriche di riserve di litio, collocate nel deserto di Atacama), l’Argentina (2.2 milioni di tonnellate nella salamoia che si estendono nell’Altiplano). Ed è poco più a nord, oltre le Ande, che sono state identificate oltre 21 milioni di tonnellate di risorse di litio. Ma proprio perché mai certificate per l’estrazione in termini economici, le potenzialità minerarie della Bolivia sono rimaste a lungo sopite.

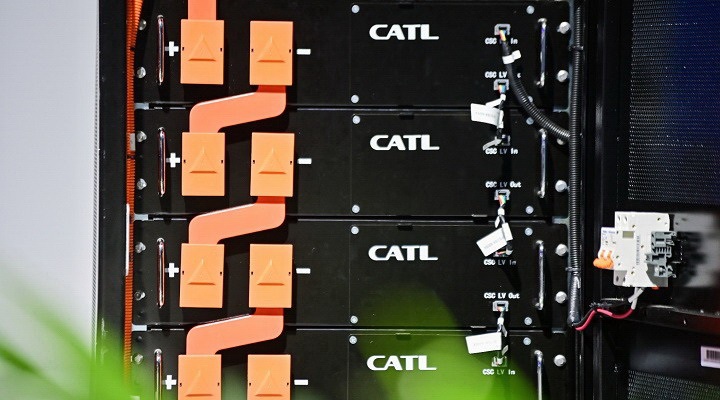

Almeno fino ad oggi. Il presidente della Bolivia, Luis Arce, ha confermato che il consorzio guidato da Catl – il più grande produttore di batterie elettriche per auto al mondo, con circa il 37% dello share di mercato – investirà 1.4 miliari di dollari per sviluppare le risorse di litio del paese, cementando di fatto l’accordo raggiunto a gennaio di quest’anno dopo anni di difficoltà e incertezze. Arce, eletto nel 2020, ha promesso la rincorsa del Paese (un decennio dietro a Cile e Argentina per tecnologie, investimenti e standard ambientali) nella competizione globale sul litio. Nel frattempo, il ministro degli Idrocarburi e dell’Energia, Franklin Molina, ha annunciato nella giornata di domenica che verranno presto resi pubblici gli studi sulle riserve di litio nelle salamoie di Coipasa e Pastos Grandes, che andranno ad aggiungersi a quelle già identificate nel salar de Uyuni.

Il Paese, infatti, non produce affatto litio o carbonato di litio, nonostante la grande ricchezza geologica del suo sottosuolo (perlopiù in forma di salamoie). Secondo le stime dello US Geological Survey, le riserve di litio della Bolivia ammonterebbero al 23,6% a livello mondiale, ma il governo boliviano nelle sue statistiche ufficiali ha riportato soltanto 635.5 tonnellate di esportazioni di carbonato di litio nel 2022. Una cifra irrisoria, se consideriamo che solo l’Australia ne ha prodotte 550,000 tonnellate lo scorso anno.

Una ricchezza che ha attirato a lungo l’interesse delle aziende straniere, ma con pochissimi risultati per lo sviluppo minerario e industriale del paese nonostante gli sforzi del governo boliviano. Tra le cause di questi fallimenti, una storia mineraria travagliata: nel 2018, un progetto a guida tedesca è stato sospeso dopo solo un anno. Nel febbraio del 2019, l’azienda cinese Xinjiang Tbea Group aveva siglato un accordo strategico con la compagnia statale boliviana per sviluppare i siti di Coipasa e Pastos Grandes, poi fermato nel novembre dello stesso anno.

Tra le concause, anche un contesto normativo poco flessibile e capace di attirare investimenti esteri. Con l’amministrazione di Evo Morales (2006-2019), prima della presidenza Arce, la Bolivia aveva passato una legge che prevedeva che lo Stato detenesse il 100% dei diritti minerari sul litio e che il 51% delle quote delle aziende che avrebbero voluto partecipare allo sviluppo di materiali catodici in loco (come i produttori di batterie). Nel 2009, una riforma della Costituzione boliviana aveva dichiarato il litio una “risorsa strategica” e di interesse pubblico, mentre nel 2017 veniva creata la compagnia statale Yacimientos de Litio Bolivianos (Ylb).

Inoltre, anche la poca accessibilità del salar de Uyuni, un’area estesa per più di 11.000 km quadrati e a circa 3500 metri di altitudine, e la difficoltà di costruirvi infrastrutture energetiche ha reso il sito poco attrattivo per l’industria mineraria.

Ma nel corso del 2022, gli sforzi del governo si sono fatti più intensi per capitalizzare su quasi un quarto delle risorse globali. I prezzi sostenuti (dai $14.000 ai quasi $80.000 per tonnellata) e la forte domanda (2.4 milioni di tonnellate entro il 2030, rispetto alle 600.000 dell’anno scorso) rendono il litio un prezioso asset anche per la Bolivia, che al pari di Cile e Argentina – rispettivamente il secondo e terzo paese per output di produzione – non vuole perdere l’occasione di capitalizzare la corsa globale all’oro bianco.

Nel corso del 2022, il governo boliviano ha indetto una gara d’appalto per assegnare a privati, in collaborazione con Ylb, lo sviluppo dei siti. La lista dei pretendenti si è ridotta a sei alla fine di giugno, con l’esclusione dell’americana Energy X e dell’argentina Tecpetrol. A correre erano rimaste quattro compagnie cinesi (Catl, Fusion Enertech, Tbea e Citic Guoan Group), una russa (Uranium One) e una start-up americana, Lilac Solutions (con il supporto di Bmw e Breaktrough Energy Ventures). È evidente che la scelta finale avrebbe potuto avere profonde conseguenze geopolitiche.

La decisione finale è stata posticipata fino al gennaio del 2023, quando il governo boliviano ha sciolto le riserve e annunciato che un consorzio guidato da China Molybdenum Company Limited (Cmoc) e Catl avrebbe ottenuto le licenze per operare le salamoie di Uyuni e Oruro, costruendo in parallelo due impianti da 25.000 tonnellate annue di carbonato di litio entro il 2024 e 100.000 nel 2028. Il consorzio, chiamato Cbc e nel quale Catl deterrà il 66% delle quote, utilizzerà la tecnologia per l’estrazione diretta del litio (Dle), un approccio che si promette più sostenibile per ambiente ed ecosistemi locali, minimizzando il consumo d’acqua. L’investimento totale potrà arrivare a 9.9 miliardi nelle fasi industriali operative. La scelta del governo è ricaduta sulla Cina anche nell’ottica di avviare una partnership che possa integrare la filiera a beneficio, potenzialmente, di un’industria locale di batterie.

Seppur si tratti di un annuncio promettente, restano gli interrogativi sollevati in precedenza, che hanno storicamente limitato l’impresa privata nel settore: la questione infrastrutturale, la resistenza locale, un contesto normativo incerto e la pressione politica del governo che punta a trattenere il litio per lo sviluppo d’industria delle batterie domestica. Un’ambizione che accumuna molti dei Paesi ricchi di risorse.

Vi è inoltre la questione delle impurità delle risorse di litio boliviane, più difficile da trattare rispetto a quelle argentine e cilene: ma se c’è un paese con il necessario know-how tecnologico, quello è la Cina. Oltre agli investimenti corposi: rispetto ai siti estrattivi australiani (da rocce di spodumene), la nuova tecnologia che verrà testata e impiegata in Bolivia richiederà circa 145 milioni di dollari, rispetto ai circa 40/50 milioni delle attrezzature impiegate nei giacimenti rocciosi.

La volontà di investire in un contesto di questo tipo, con molti rischi sul capitale investito, segnala ancora una volta il pragmatismo cinese nell’acquisizione di asset minerari all’estero, probabilmente la via più diretta per garantirsi forniture stabili e sicure.

Attraverso Catl e della sua insaziabile sete di litio (l’azienda non produce direttamente litio, ma attraverso alcune partecipate), la Cina dunque consolida la sua presa sulla supply chain, che già vede la Cina presente in progetti in Cile e Argentina. Ma il contesto geopolitico è in rapido mutamento, anche spinto dalla forte pressione dell’Inflation Reduction Act con cui gli Usa (e non solo) spingono per una filiera alternativa dalle miniere ai mercati. Nel 2021 Catl ha sondato il terreno per investire nell’azienda Millennial Lithium, ma ha perso la gara a vantaggio della canadese Lithium Americas. Inoltre, a novembre 2022 due aziende cinesi sono state escluse dai rispettivi investimenti in Canada per questioni di sicurezza nazionale.

La geografia del litio è scritta in buona parte dalla Cina allo stato attuale, con Pechino che prosegue una strategia decennale di “Go Out” per assicurarsi i giacimenti più promettenti di litio e non solo. Tuttavia, l’esplosione della domanda, la tenuta rialzista dei prezzi e soprattutto la necessità di diversificare le forniture incentiverà l’ingresso sul mercato di nuovi attori, nonostante il collo di bottiglia della raffinazione del litio (il 56% avviene in Cina) rimanga un nodo centrale della filiera.