Contando sulle relazioni commerciali tra Stati Uniti e Corea, Pechino investe e pianifica l’espansione industriale tra gli impianti di Seoul. L’obiettivo: raggiungere il mercato americano nonostante i requisiti stringenti dell’Inflation reduction act

Se la Cina continua la sua espansione commerciale tramite gli investimenti lungo la Via della Seta, come rilevato dai ricercatori della Fudan University, prediligendo energia, metalli e infrastrutture nei paesi in via di sviluppo e con un giro d’affari complessivo di 43.3 miliardi di dollari nel solo primo quadrimestre del 2023, la presenza cinese si fa sempre più consistente anche nei paesi industrializzati.

Perché al di là della retorica del decoupling, vi sono alcuni settori in cui i vantaggi competitivi, le relazioni commerciali e tecnologiche delle aziende cinesi costruire in decenni con le controparti sembrano reggere l’urto di una crescente rivalità geopolitica tra i governi del G7 e Pechino.

È il caso, che si fa eclatante per l’obiettivo finale, degli investimenti delle aziende cinesi in Corea del Sud, che pianificano una maggiore penetrazione nel settore coreano delle batterie, industria di punta dei due paesi asiatici.

L’industria delle batterie elettriche per gli Ev è uno dei punti d’attrito tra Stati Uniti e Cina, con Washington che cerca di tagliare fuori Pechino, non senza difficoltà considerando la ferrea presa cinese lungo le supply chain di metalli e materiali critici, dalle sue filiere. Ma è la stessa Cina che non vuole perdere questo vantaggio, mantenendo un ruolo predominante nella manifattura della tecnologia al cuore della rivoluzione elettrica del settore automotive e al contempo cercare delle falle per penetrare nel mercato americano.

L’amministrazione Biden ha infatti eretto, seppur sotto forma di politica industriale e senza mai citare direttamente la Cina nel provvedimento, un vero e proprio scudo commerciale con il passaggio dell’Inflation Reduction Act (Ira). Verso la fine di dicembre del 2022, il ministero del Tesoro americano aveva rilasciato un importante white paper sulla possibilità di espandere gli incentivi fiscali previsti dall’Ira – il provvedimento, convertito in legge dal presidente Joe Biden ormai un anno fa, prevede che i veicoli elettrici e plug-in ibridi venduti negli Stati Uniti debbano soddisfare i requisiti sui materiali critici (litio, nichel, cobalto ecc.) estratti o processati sul suolo nazionale o in paesi con cui gli Usa hanno in essere un trattato di libero commercio (Fta) per poter accedere al credito fiscale di 3.750 dollari – anche a paesi con cui gli Stati Uniti non avessero un Fta, come per esempio l’Unione Europea.

Lo standard sui materiali critici processati a livello domestico è stato infine rilassato, con il 50% del credito fiscale previsto per l’acquisto di auto (7.500 dollari) accessibile se i fornitori abbiano processato il 40% del valore aggiunto dei materiali seppur da paesi non-Fta. Ovviamente, materie prime e materiali di provenienza cinesi non possono qualificarsi, proprio per l’obiettivo di limitare le forniture cinesi e al contempo incentivare una supply chain alternativa.

Ed è proprio sfruttando uno dei requisiti dell’Ira che Pechino vede l’opportunità di aggirare la clausola “anti-cinese” (la cosiddetta foreign entity of concern). Infatti, la Cina vorrebbe sfruttare il trattato di libero scambio in vigore tra USA e Corea del Sud per bypassare i requisiti stringenti del provvedimento. Mentre l’Ira incoraggia, infatti, la produzione e l’approvvigionamento di materiali critici per i veicoli elettrici negli Stati Uniti, come anticipato riconosce – proprio per la natura fortemente globalizzata dell’industria, dalle miniere ai catodi, dall’America Latina agli impianti asiatici – il ruolo potenziale di alleati (non solo commerciali) come Seoul che ricopre un ruolo di primo piano nella supply chain. Infatti, aziende come Sk On, Lg Energy Solution e Samsung Sdi contano per circa un quarto dello share di mercato delle batterie al litio, dietro soltato ai colossi cinesi Byd e Calt, una posizione che le ha portate a diventare importanti fornitori (Tier 1) di brand automobilistici del calibro di Tesla, General Motors e Volkswagen.

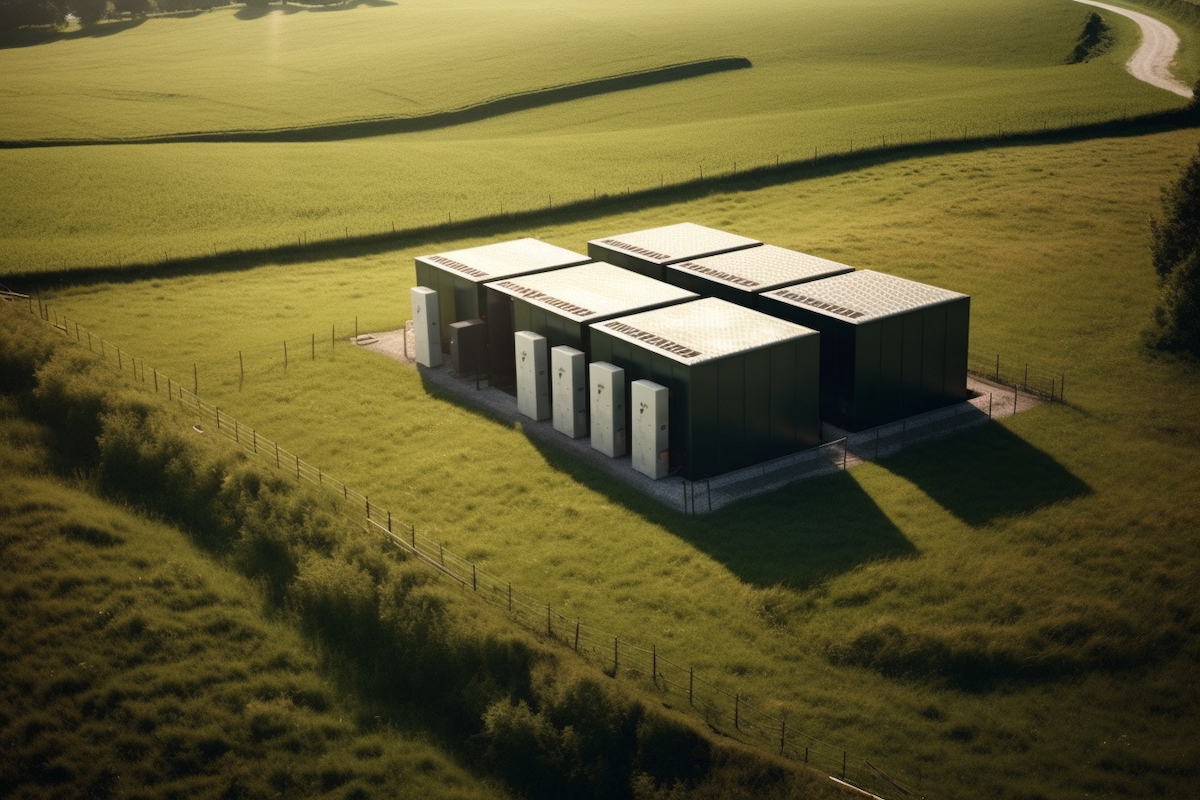

Negli scorsi quattro mesi, come riporta Bloomberg, le aziende cinesi e i partner coreani hanno annunciato 4 miliardi di investimenti in cinque nuovi impianti per la produzione di batterie in Corea, tra cui Sk On, Lg Chem e Posco. L’evoluzione dell’industria delle batterie al litio, infatti, è stata infatti caratterizzata da una forte integrazione tra i fornitori di materiali cinesi e i produttori high-tech e di elettronica coreani e giapponesi sin dai primi esordi, e non stupisce ora quanto quest’integrazione sia funzionale per gli Ev.

La cinese Ningbo Ronbay New Energy Technology, azienda che produce catodi per batterie, ha annunciato la scorsa settimana che il governo di Seul ha approvato il suo piano di espansione industriale (80.000 tonnellate di materiali catodici, dai 20.000 attuali all’anno) nel suo impianto in Corea. L’azienda ha inoltre dichiarato che i suoi prodotti sarebbero esigibili per l’Ira per i materiali chiave utilizzati, approfittando inoltre dei benefici per l’export verso i clienti americani ed europei. L’accordo segue, inoltre, due joint venture separate tra la cinese Huayou Cobalt, quest’anno, con Posco e un’altra con Lg Chem e la sussidiaria Lg Energy Solution che produce celle per batterie. La coreana Sk On e la sua azienda fornitrice, EcoPro Co, hanno formalizzato una joint venture con la cinese Green Eco Manufacture per produrre materiali precursori (catodi e anodi) sempre in Corea. Infine, Posco Holdings ha annunciato lo scorso mese dell’avvio di una cooperazione con la cinese Cngr Advanced Material per la raffinazione e produzione di nichel battery grade.

Approfittando di questa forte integrazione, le aziende cinesi spingono verso accordi con i produttori di batterie sudcoreani per diversificare il proprio portfolio, con l’obiettivo di minimizzare i rischi geopolitici alla luce dell’Ira che cerca, proprio per la dipendenza dalla Cina lungo tutta la filiera, di ridurre l’esposizione delle industrie Ev americane.

E’ dunque possibile che, stante la situazione, gli Stati Uniti possano decidere di stringere ancora di più le maglie dell’Ira, escludendo dai crediti fiscali quegli Ev prodotti negli Usa ma con batterie made in Korea, dal momento che molte di queste sono costruite con materiali precursori e materie prime cinesi o in impianti finanziati da capitali cinesi. Ma si tratterebbe, comunque, di una soluzione complicata.

“Gli Stati Uniti non possono escludere le aziende cinesi dalle supply chain dei veicoli elettrici” ha commentato James Oh, vice presidente della società di ricerca coreana Sne Research. “Se vogliono bannare la partnership sino-coreana, gli Usa non saranno mai in grado di costruire veicoli elettrici”. Allo stesso tempo, è altresì possibile che, proprio per non perdere i generosi crediti fiscali americani, le aziende coreane inizino a produrre materiali catodici o metalli raffinati in Corea piuttosto che importarli dalla Cina, approfittando delle joint venture con i produttori cinesi (condivisione di tecnologia e know-how). Un modo meno costoso, a livello economico, di adeguarsi ai complessi requisiti dell’Inflation Reduction Act senza dover recidere a tutti i costi i cordoni commerciali con Pechino.

Escludere la Cina, attraverso un contenimento tecno-commerciale in scala, dalla filiera Ev è un processo che rischia di essere molto costoso. Senza contare che Pechino è già nel ‘cortile di casa’ degli Stati Uniti, con investimenti nei depositi di litio dell’America Latina, in Bolivia con Catl, in Cile e Argentina con Ganfeng. Oltre a spingere con il Messico per costruire impianti di batterie.

Le batterie al litio, la cui invenzione deve molto alla ricerca di base portata avanti anche in Occidente tra gli anni 70 e 80, sono state commercializzate proprio grazie ai network di R&D e all’economie di scala rese possibili da Corea e Cina tra gli anni 2000 e 10’. Pensare di riportare indietro l’orologio della storia tramite sussidi pubblici è probabilmente una strategia volta al fallimento.

Quello che è, invece, nelle corde dell’Ira è trovare la leva giusta per convincere gli alleati coreani a rinunciare, in parte, alla partnership con i cinesi investendo in una filiera più integrata in Corea. Secondo Kang Dong-jin, analista di Hyundai Motor Securities, la creazione di imprese di batterie in joint venture tra Corea del Sud e Cina potrebbe diventare più complessa, in quanto il Dipartimento del Tesoro degli Stati Uniti non ha ancora fornito una definizione concisa di “foreign entity of concern” e le modalità di applicazione.

In conclusione, si tratta di uno dei tanti dilemmi della materialità della tecnologia concepita, e costruita, nell’epoca della globalizzazione ma che ora diventa strumento di contesa geopolitica nell’epoca del tecno-nazionalismo.