Un report di S&P ha stimato in crescita la domanda americana di materiali critici per la transizione energetica in seguito al passaggio dell’Inflation Reduction Act. Risulterà complesso rispettare i requisiti della misura legislativa per le forniture domestiche, e quelle da Paesi partner…

Ad un anno dal passaggio dell’Inflation Reduction Act (Ira), terzo pacchetto legislativo che insieme al Bipartisan Infrastructure Law e al CHIPS and Science for America Act ha gettato le basi della strategia industriale americana, è tempo di alcuni bilanci per quanto concerne la decarbonizzazione e gli investimenti nel settore clean-tech.

Tra gli obiettivi della misura, vi è quella considerata prioritaria dall’amministrazione Biden: ridurre la dipendenza dalla Cina per le forniture di materiali critici come litio, nichel, cobalto, terre rare e grafite, tramite investimenti nelle capacità di estrazione e raffinazione domestiche oltre alla diversificazione da Paesi partner a livello commerciale.

Nell’ultimo mese sono usciti importanti studi, quantitativi e qualitativi, sull’impatto materiale della transizione energetica a livello globale. Alcuni, come il report pubblicato dall’International Energy Agency (IEA), si sono focalizzati sulle più recenti novità sul mercato delle materie prime critiche, valutando investimenti e nuove capacità industriali. Altri, come quello dell’International Renewable Energy Agency (IRENA), hanno offerto un’analisi più trasversale sugli impatti sociali, economici e geopolitici della nuova corsa all’estrazione per l’obiettivo di net-zero al 2050, seguito da quello dell’Energy Transition Commission (ETC) che ha offerto uno studio comparato tra l’intensità carbonica e ambientale delle tecnologie rinnovabili e le attività estrattive convenzionali, tra cui quelle dei combustibili fossili.

In queste differenti scenarizzazioni, un punto in comune: l’accesso alle materie prime critiche, senza i dovuti investimenti sul lato dell’offerta e le soluzioni sul lato della domanda (tra cui innovazione tecnologica ed economia circolare) rischia di presentare una serie di rischi per la transizione energetica: dalla volatilità dei prezzi, agli oligopoli industriali con un mercato concentrato in pochi Paesi e compagnie minerarie, oltre al ricorso a politiche protezionistiche e nazionalistiche dei Paesi ricchi di risorse.

Proprio per affrontare queste criticità – e in alcuni casi, con effetti probabilmente distorsivi – con i requisiti previsti dall’Ira gli Stati Uniti hanno lanciato una vera e propria strategia industriale per ricostruire una filiera più diversificata, con la collaborazione laddove possibile nel solco del G7, e integrata, con l’obiettivo di rilanciare la manifattura clean-tech americana. Ma quali sono, empiricamente, gli effetti sulla domanda di materie prime della misura legislativa e fiscale più ambiziosa fino ad ora approvata su scala globale nell’ottica della decarbonizzazione?

Per rispondervi, gli analisi di Standard & Poors (S&P) hanno pubblicato un’interessante report intitolato Inflation Reduction Act: Impact on North America Metals and Minerals Market.

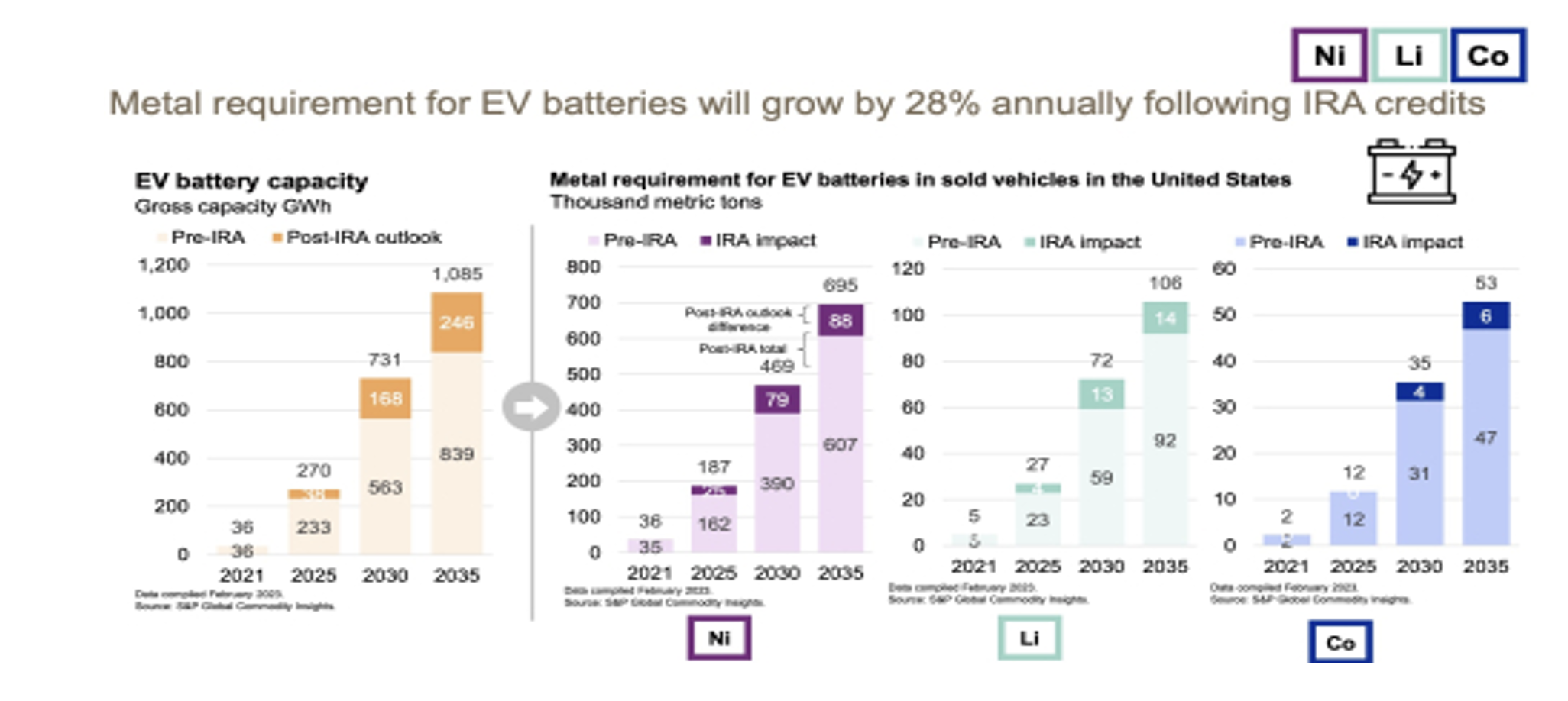

Secondo le stime di S&P, a seguito del passaggio della misura legislativa si prevede che la domanda cumulata di litio, nichel e cobalto – tre minerali classificati come critici dallo US Geological Survey e considerati essenziali per la decarbonizzazione del settore energetico dal Dipartimento dell’Energia statunitense – potrebbe aumentare di 23 volte entro il 2035 rispetto a quella del 2021. Incontrare questa domanda sarà molto complesso per gli Usa, soprattutto alla luce dei requisiti imposti dall’Ira per poter beneficiare dei sussidi e degli incentivi federali. Più nello specifico, lo studio rileva che questa domanda negli Stati Uniti continuerà ad accelerare e sarà materialmente più alta per il litio (+15%), il cobalto (+14%) e il nichel (+13%) rispetto a quanto previsto prima dell’entrata in vigore dell’Ira nell’agosto 2022.

Seppur non sia attualmente elencato come minerale critico negli Stati Uniti, e quindi al di fuori del perimetro della sicurezza per quei materiali che possono qualificarsi per i crediti d’imposta Ira, la domanda di rame sarà del 12% più alta entro il 2035 rispetto alle proiezioni precedenti all’Ira. Si tratta, tuttavia, di un chiaro esempio di come la metodologia di classificazione non sia prescrittiva, e di come altri metalli, come per esempio il gallio, siano strategici nonostante non superino la soglia di ‘criticità’ stabilita. Il rame è infatti essenziale in qualità di “metallo dell’elettrificazione” per il suo ampio utilizzo in reti di trasmissione, motori, generatori.

Lo studio ha utilizzato un approccio bottom up, tecnologia per tecnologia, per proiettare la domanda dei quattro metalli considerandone le principali applicazioni, tra cui la generazione, la trasmissione e la distribuzione di energia e i mercati finali, come i veicoli elettrici (EV). Lo studio ha in seguito confrontato la domanda prevista dopo l’Ira con l’offerta attualmente disponibile, tenendo conto di requisiti streingenti dell’Ira sull’approvvigionamento in termini di Paese di origine per la produzione e la raffinazione.

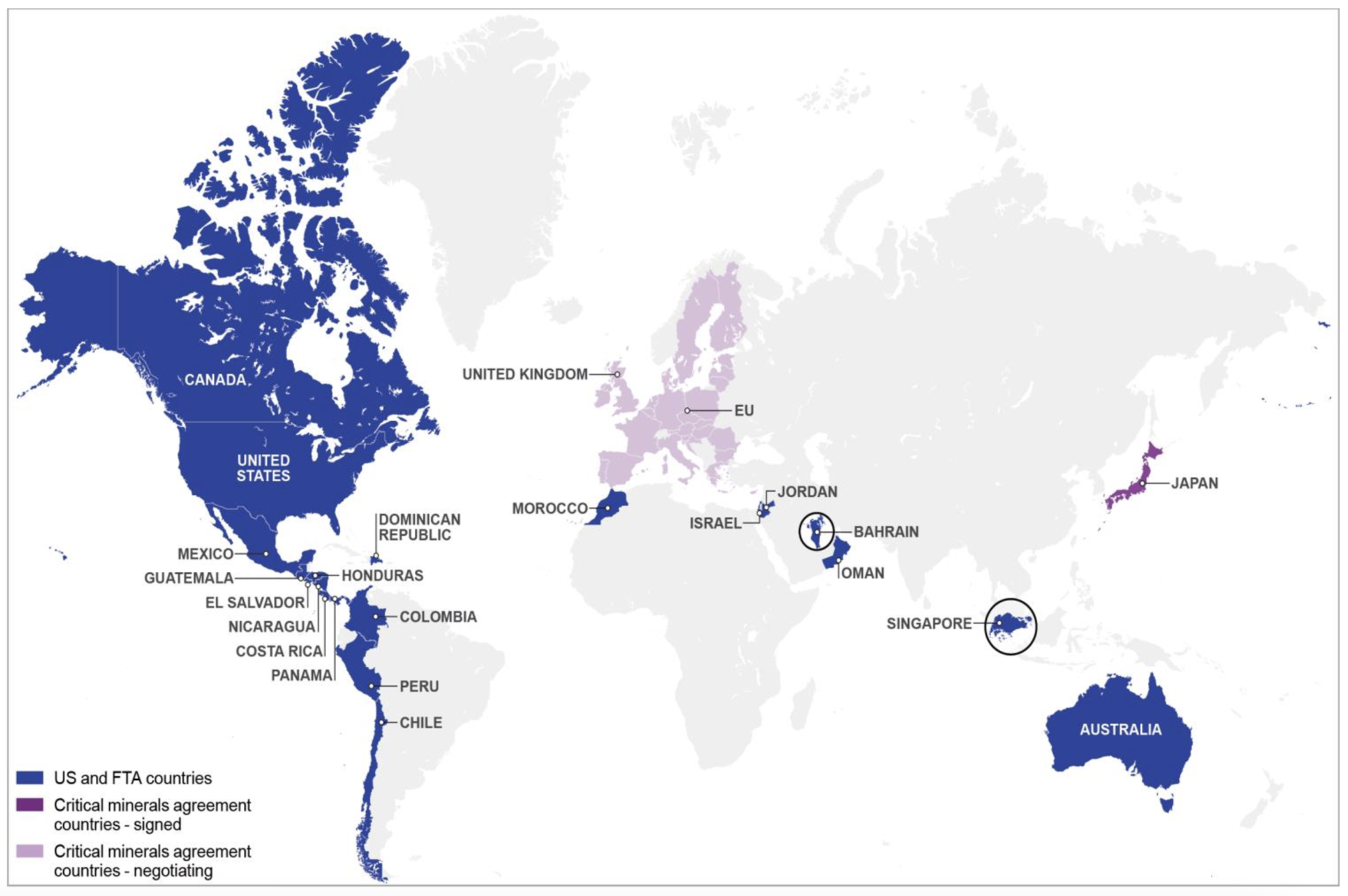

Per poter beneficiare dei crediti d’imposta Ira, la lavorazione e/o l’estrazione dei minerali critici utilizzati nella manifattura di batterie elettriche deve avvenire negli Stati Uniti e/o in un Paese con cui gli Stati Uniti hanno stipulato un accordo di libero scambio (FTA); inoltre, l’approvvigionamento non deve coinvolgere una “foreign entity of concern”. Seppur la definizione non sia ancora stata dettagliata dal Dipartimento del Tesoro – istituzione che ha e avrà la facoltà di rivedere i requisiti per l’accesso ai crediti d’imposta federali – è evidente che il riferimento sia ai competitor strategici degli Usa, quali Russia ma soprattutto la Cina che domina gran parte della supply chain di batterie, pannelli fotovoltaici e turbine eoliche. Inoltre, proprio per la forte integrazione e complessità della supply chain delle batterie elettriche, vi sono alcuni possibili vuoti normativi che potrebbero comunque non evitare che materiali cinesi finiscano, via Corea del Sud, sul mercato EV americano. Senza contare le attuali difficoltà di player del calibro di Tesla nell’andare in contro ai desiderata dei policymakers.

In generale, i requisiti lato forniture sono sostanzialmente concepiti per ridurre la dipendenza della Cina, agendo sulla domanda di tecnologie (come le batterie per EV) e cercando di riscrivere la geografia dell’offerta in un perimetro di sicurezza economica e industriale. L’analisi dimostra che l’Ira abbia avuto un “effetto trasformativo dal punto di vista della domanda americana”, ha commentato Daniel Yergin, Vicepresidente di S&P, ma rimane da vedere come i requisiti (che sono stati concepiti per rispondere ad un imperativo politico, non di mercato) riusciranno a creare condizioni per una certa flessibilità dell’offerta, sfruttando la ricchezza geologica nazionale o dei Paesi partner a livello commerciale, ed evitando di creare possibili carenze lato approvvigionamenti. Al momento, il 44% del litio, il 47% del nichel e il 78% del cobalto sono importati da Paesi con cui gli Usa non hanno firmato un accordo di libero scambio.

Dei quattro materiali analizzati nello studio, solo il litio sarà probabilmente fornito in misura sufficiente in base ai requisiti di contenuto interno dell’Ira, date le capacità estrattive e di raffinazione già pianificate negli Stati Uniti e in altri Paesi con cui gli Usa detengono un accordo di libero scambio come Cile, Canada e Australia. Con quest’ultima, Washington ha siglato un accordo di cooperazione sui materiali critici, così come con il Giappone con cui invece non è in vigore un FTA. Tuttavia, a differenza del litio grezzo, i materiali precursori a base di litio sono prodotti principalmente da Paesi non aderenti ad accordi di libero scambio. Vi è, inoltre, qualche dubbio sulla capacità di reindirizzare le esportazioni di Cile e Australia, considerando che i due Paesi contano per la maggior parte delle importazioni cinesi di concentrati di litio dalle salamoie e dalle miniere dei due Paesi.

È improbabile, invece, che il cobalto e il nichel possano essere reperiti a livelli sufficientemente elevati da soddisfare la domanda americana secondo i requisiti Ira. Nel caso del cobalto, la Cina controlla più della metà dell’offerta mondiale di cobalto raffinato e oltre il 70% delle esportazioni di cobalto estratto dalla Repubblica Democratica del Congo. Inoltre, gran parte delle importazioni degli Usa di cobalto raffinato provengono da Paesi con cui non è in vigore un FTA (77%), tra cui Giappone e Finlandia che contano per oltre la metà. Al contrario, l’attuale offerta di nichel è dominata dall’Indonesia, un paese non-FTA, il cui dominio si intensificherà entro il 2035 anche nello stadio di raffinazione per nichel battery grade (classe 1), anche grazie agli investimenti delle azienze cinesi. S&P prevede che nel 2035 i Paesi non-FTA rappresenteranno complessivamente il 92% della produzione. Inoltre, allo stato attuale il 47% delle importazioni di nichel degli Stati Uniti proviene da questa categoria di Paesi, compreso l’11% dalla Russia.

Sebbene il rame non sia soggetto a requisiti di approvvigionamento della misura legislativa, secondo lo studio S&P sarebbe a rischio anche l’accesso a forniture sufficienti a soddisfare la domanda statunitense in uno scenario Post-Ira. Gli Stati Uniti potrebbero così essere sempre più dalle importazioni, poiché la crescente domanda dei mercati finali legati alla transizione energetica supererà l’offerta domestica. Ad esempio, gli Stati Uniti dipendono da un paese, il Cile, per il 60% delle importazioni di rame raffinato. Tuttavia, per il Cile gli Stati Uniti rappresentano solo il 20% delle esportazioni di questo prodotto, e in un contesto di crescente competizione industriale gli Usa potrebbero entrare in concorrenza con altri mercati, tra cui quello europeo.

La crescente dipendenza degli Stati Uniti dalle importazioni, in concomitanza con l’aumento della domanda per la transizione energetica, pone nuova enfasi e urgenza su sfide quali i lunghi tempi di realizzazione e le complessità delle autorizzazioni che ritardano l’apertura di nuovi siti estrattivi domestici. I dati raccolti su S&P Global su 127 miniere in tutto il mondo, che hanno raggiunto le fasi produttive tra il 2002 e il 2023, mostrano che un nuovo importante deposito, scoperto oggi, non diventerebbe operativo, nel caso del rame, prima del 2040.

Il rame rappresenta un’opportunità particolare negli Stati Uniti. Il Paese possiede più di 70 milioni di tonnellate di rame non sfruttate, equivalenti a circa 20 anni di domanda corrente negli Stati Uniti. Ecco perché, come nel caso della nuova corsa all’oro bianco, il litio, che si apre nei depositi del Nevada in un quella che viene definita la “Lithium Valley”, entreranno in gioco altri fattori.

“La tempestività e la trasparenza delle autorizzazioni sono una sfida operativa fondamentale per la fornitura di metalli per la transizione energetica, in particolare nei mercati sviluppati come gli Stati Uniti, caratterizzati da alti livelli di trasparenza e da un controllo politico e della società civile” ha dichiarato Mohsen Bonakdarpour, Direttore esecutivo di S&P Global Market Intelligence. “Accelerare la riforma dei permessi, rispettando al contempo le preoccupazioni ambientali e della comunità, è diventato un tema centrale per incrementare l’approvvigionamento di minerali per la transizione energetica”.