Nonostante il focus dell’amministrazione sul de-risking, l’azienda di Elon Musk (e non solo) rimane fortemente legata al colosso cinese. Intanto, il ceo Robin Zeng cerca dialogo e cooperazione per il clima, ma le aziende cinesi sono pragmatiche

Contemporary Amperex Technology Co Ltd, nota ai più con l’acronimo Catl, sta lavorando insieme a Tesla per lo sviluppo di batterie elettriche di nuova generazione, con una capacità di ricarica più rapida e vicina alle esigenze dei consumatori. Si tratta di uno sviluppo cruciale, insieme alla densità energetica delle batterie al litio e ai costi, per avvicinare ancora di più i veicoli elettrici (EV) al mercato di massa.

Tesla sta affrontando un periodo piuttosto turbolento: è reduce da un primo trimestre disastroso sui mercati finanziari, considerando la sfida crescente dei colossi cinesi dell’automotive, come Byd, che di recente ha festeggiato la vendita di oltre 7 milioni di veicoli (a batterie e ibridi plug-in). Elon Musk cerca di difendere il terreno e la sua leadership di mercato, puntando a lanciare un nuovo modello sotto i $25.000 dollari. Ma è la scala a rappresentare il vantaggio competitivo dei colossi cinesi, con volumi di produzione molto alti che consentono di applicare una strategia di prezzi aggressiva senza sacrificare i margini di profitto, a svantaggio di start-up o produttori tradizionali che faticano a trovare, invece, spazi di manovra in un mercato, quello EV, ancora poco maturo negli USA o in UE.

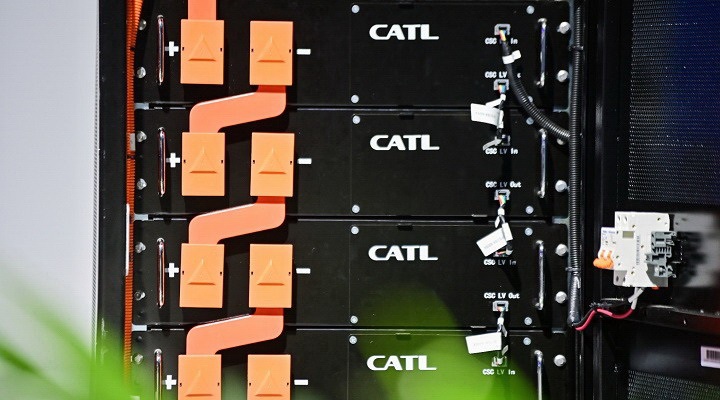

Ma sono anche e soprattutto i volumi e la sofisticatezza delle batterie a consentirlo. Catl, primo produttore di batterie al litio al mondo con il 37% circa del mercato EV nel 2023 (secondo le stime di SNE Research, un EV su tre al mondo era equipaggiato con pacchi batteria di Catl oltre al 40% del mercato delle batterie per lo stoccaggio stazionario a livello mondiale), è diventato un fornitore di Tesla nel corso del 2019 (le Model Y e 3, molte delle quali realizzate nell’impianto di Tesla a Shanghai ed esportate in UE, utilizzano batterie dell’azienda cinese), aggiungendosi al partner storico giapponese Panasonic da cui Tesla riceveva le celle con catodi NCA (nichel-cobalto-alluminio). Il colosso cinese ha confermato la partnership con il produttore di auto elettriche americano, attraverso la fornitura di equipaggiamento per l’espansione della gigafactory in Nevada. Inoltre, le due aziende starebbero collaborando anche sulla tecnologia delle batterie, in particolare sulle strutture elettrochimiche delle celle, per consentire una ricarica più rapida. Oltre a Tesla, Catl è ormai partner consolidato di Bmw, Mercedes, Stellantis e Nio, contando su una leadership tecnologica con l’impiego delle celle al litio ferro fosfato (Lfp), più economiche delle celle basate su catodi al nichel-cobalto-manganese.

Lo scorso agosto, Catl ha presentato la Shenxing Superfast Charging Battery, la prima batteria Lfp al mondo a supportare la ricarica 4C. La lettera “C” si riferisce al moltiplicatore di carica della batteria e 4C significa che la batteria può teoricamente essere completamente caricata in un quarto d’ora. La batteria Shenxing può raggiungere un’autonomia di 400 chilometri con una carica di 10 minuti, ha dichiarato Catl durante l’evento di lancio.

Il controllo ferreo di Catl sulla fornitura di batterie (e di materiali) sia all’interno che all’esterno della Cina ha comportato una crescita dei ricavi superiore alle stime (+18% in questo primo scorcio del 2024), anche se si profila un eccesso di offerta di veicoli elettrici a livello mondiale in un contesto macroeconomico non così favorevole. Resta il fatto che i numeri dell’azienda sembrano confermare lo stato di salute dell’industria delle batterie in Cina: il gigante ha dichiarato oltre $6 miliardi di dollari di dividendi agli azionisti, come si legge in un report depositato presso la Shenzhen Stock Exchange due settimane fa. Con $56 miliardi di fatturato (otto volte quanto dichiarato nel 2020) e il raddoppio delle vendite di BEV e veicoli ibridi nel paese, l’azienda è ora una delle più capitalizzate dell’intera Cina

Tuttavia, l’espansione internazionale (che sarà inevitabile per diluire la capacità produttiva del colosso oltre quanto possa assorbire il mercato cinese nei prossimi anni) non sarà una passeggiata: per le clausole previste dall’Inflation Reduction Act (IRA), l’azienda cinese non può vendere direttamente negli Stati Uniti, cosa che sta cercando di aggirare concedendo in licenza la tecnologia per la produzione di batterie ai partner e addebitando una tariffa di royalty, come in discussione con Ford per la gigafactory in Michigan (nonostante la durissima reazione dei rappresentanti locali del partito repubblicano). L’impianto Ford-Catl dovrebbe iniziare la produzione entro la fine del 2026. Ma la capacità prevista si è ridotta a circa 20 gigawattora, ha dichiarato Robin Zeng in un’intervista su Bloomberg Finance, rispetto ai 35 GWh annunciati all’inizio del 2023.

Zeng si è detto entusiasta del cosiddetto modello di licenze, royalty e servizi di Catl e ha aggiunto che l’azienda intende formare gli ingegneri di Ford invitandoli, ad esempio, presso la sede centrale della sua azienda a Ningde, nel Fujian, in Cina, o in Germania, dove ha ultimato la costruzione di un altro impianto da 14 GWh. La seconda gigafactory europea sarà invece in Ungheria, ed avrà la capacità di produzione più importante dell’intero continente (60 GWh) una volta operativa dal 2027. Nel complesso, Catl è in trattative con circa 10-20 altre case automobilistiche negli Stati Uniti e in Europa per accordi simili, ha detto Zeng, senza tuttavia offrire ulteriori dettagli.

Il posizionamento industriale di Catl, che mette la Cina al centro della transizione ai veicoli elettrici, è paragonabile in termini di leverage tecnologico a quello di Tsmc sui semiconduttori, con l’unica differenza che in quest’ultimo segmento manifatturiero high-tech l’innovazione è molto meno foriera di possibili cambiamenti nella gerarchia di mercato. Al pari dell’azienda taiwanese con i suoi clienti di punta, l’azienda di Zeng rappresenta un partner quasi obbligato per l’impiego di batterie competitive sia sul prezzo che per le performance, davanti agli altri produttori asiatici come LG Energy Solution e Samsung SDI. Zeng ha inoltre evidenziato come, seppur in un contesto fortemente competitivo, sia necessario un approccio cooperativo, votato alla “open innovation” tra paesi e aziende in uno sforzo comune per affrontare la crisi climatica. Parlando all’One Earth Summit di Hong Kong, il Chairman e CEO di Catl ha annunciato di voler condividere la sua tecnologia e le pratiche sostenibili dell’azienda a chiunque sia impegnato ad accelerare la transizione ai veicoli elettrici e a basse emissioni, inclusi i suoi competitor. “Ora, più che mai, dobbiamo lavorare insieme se vogliamo risolvere i più grandi problemi dell’umanità, come il cambiamento climatico”.

La chiave sarà sicuramente il continuo avanzamento tecnologico. Zeng ha infatti enfatizzato come Catl abbia scommesso, più di molti altri, su R&D per il mantenimento della sua posizione di leader nel settore (e come dimostra lo sforzo, insieme a Byd e all’ecosistema cinese, verso la nuova generazione delle batterie allo stato solido e al sodio). Lo staff dedicato alla ricerca applicata tocca ormai 20.000 addetti a livello mondiale, con quasi $2.3 miliardi di investimenti solo nel 2023. Catl ha inoltre depositato circa 30.000 brevetti, tra cui spicca proprio la tecnologia per la ricarica ultrarapida 4C delle batterie Lfp. Oltre alle pratiche volte alla sostenibilità, con 100.000 tonnellate di batterie riciclate lo scorso anno, il 90% di efficienza nel recupero che ha permesso di riciclare 13.000 tonnellate di carbonato di litio (input essenziale per i catodi).

L’apertura di Zeng a Tesla e il suo messaggio che vuole farsi ecumenico per la leadership di Catl sembra scontrarsi, tuttavia, con un contesto internazionale tutt’altro che favorevole. Ma non sembra spaventare il capitano d’industria cinese. “La geopolitica è molto complicata per noi manager d’azienda, ma ciò che conta di più è la fiducia dei clienti, che trascende i governi a breve termine e i disordini politici”, ha dichiarato Zeng. “Le azioni parlano più delle parole”. Il riferimento è chiaramente agli Stati Uniti, dove le barriere imposte dall’amministrazione Biden – che ha presentato di recente, con l’Environmental Protection Agency, le ultime normative che prevedono che le case automobilistiche riducano le emissioni inquinanti dei nuovi veicoli negli tra il 2027 e il 2032, ma senza alcun mandato specifico sulla tecnologia o carburante a differenza dell’Ue – con l’IRA sono evidentemente per escludere dal mercato americano batterie e componenti cinesi. A partire dal 2025, infatti, gli incentivi da $7,500 dollari non saranno disponibili per quei modelli fabbricato con il ricorso ad aziende cinesi lungo la supply chain, dai minerali e materiali critici (su cui, invece, l’UE ha deciso di applicare una normativa più zelante).

Questa chiusura potrebbe precludere a Catl un mercato, quello Usa, che rimane il terzo dietro a Cina ed Unione Europea per veicoli elettrici venduti ed investimenti in gigafactory. Secondo le stime di Morgan Stanley, l’azienda cinese potrebbe catturare solo il 3% a vantaggio, invece, delle aziende coreane come SK Innovation e LG Chem che già hanno in essere accordi rispettivamente con Ford, General Motors e costruito impianti in compliance con l’IRA. Situazione molto diversa quella in Europa, dove le porte rimangono aperte: entro il 2030, Catl potrebbe catturare il 35% del mercato automotive del Vecchio Continente. Da capire quale potrà essere l’impatto dell’indagine della Commissione UE sui veicoli elettrici cinesi, con l’imposizione di possibili tariffe commerciali.

È evidente che, considerando i contatti tra Zeng e il Partito Comunista Cinese e l’ormai politica bypartisan verso Pechino, anche un’eventuale amministrazione Trump possa considerare le attività di Catl negli Usa (anche se limitate) con grandissimo sospetto, soprattutto ora che veicoli elettrici ed autonomi sono diventati un altro dossier per la sicurezza nazionale.

Intanto, mentre tutte le attenzioni sono, giustamente, sul gioiello di Zeng, altri non meno importanti attori dell’ecosistema cinese continuano a muoversi con estremo pragmatismo, tessendo una rete di relazioni e contratti commerciali che sono poi alla base del controllo della Cina di quest’industria. Ganfeng Lithium, azienda integrata che opera sia upstream, con acquisizioni e partecipazioni in importanti depositi in Sud America tra Cile e Argentina, che nella raffinazione del litio (midstream), ha annunciato di voler costruire un impianto di produzione di materiali in joint venture con l’azienda mineraria australiana Pilbara Minerals. Con il 50% degli interessi nel progetto, Ganfeng si assicurerà – una volta approvato – oltre 300.000 tonnellate di spodumene (minerale roccioso da cui si estrae il concentrato di litio) per 15 anni, che potrebbero diminuire a 100.000 tonnellate (tra il 2027 e il 2030) qualora il sito non venisse autorizzato. Ganfeng è in partnership con Pilbara dal 2017, quest’ultima che ha firmato accordi di fornitura con altre aziende chimiche cinesi per il trattamento del litio in carbonato o idrossido. Uno step fondamentale della filiera che rimarrà, almeno fino al 2030, ad appannaggio cinese.