Secondo le ultime ricerche di mercato, grazie agli incentivi pubblici e ai nuovi investimenti regionali entro il 2027 il divario di produzione per i semiconduttori diminuirà tra Washington e Pechino rispetto a Taipei. Tuttavia, la frontiera tecnologica rimarrà sull’isola contesa…

La corsa ai semiconduttori è destinata a rappresentare un leitmotiv di questo secolo: spinta dal massiccio ricorso ai sistemi di intelligenza artificiale e alla digitalizzazione (5G, Internet of Things) ma anche dalle tensioni geopolitiche che dettano le nuove priorità dei governi nazionali. Prima di tutto, correggere una sovra-esposizione rispetto ad una supply chain fortemente globalizzata, ma che vede concentrarsi in Taiwan un segmento cruciale come quello manifatturiero.

In questa direzione, gli Stati Uniti prima con il Chips for America Act e l’Unione europea poi con l’European Chips Act hanno lanciato ambiziosi programmi nazionali e regionali per incentivare e investire sulle capacità produttive, riducendo il rischio e le vulnerabilità di una possibile crisi di sicurezza tra Pechino e Taipei che possa mettere fuori gioco le industrie di chip localizzate sull’isola. Oltre alla necessità di riprendere il controllo di un segmento, quello produttivo, volano di innovazione ed ecosistemi industriali in un’industria strategica come quella dei semiconduttori. Ma quali sono, ad oggi, i passi in avanti?

Secondo i dati più recenti raccolti dalla società di ricerca TrendForce per il 2023, Taiwan controlla il 46% della capacità di produzione di chip (segmento foundry), seguita dalla Cina (con il 26%), Corea del Sud (12%), Stati Uniti (6%) e Giappone (2%). Più di quattro quinti della capacità foundry mondiale è dunque localizzata nell’Asia-Pacifico, con circa due terzi tra Cina e Taiwan, due Paesi in un equilibrio di sicurezza e militare precario.

Proprio in conseguenza di un possibile scenario di crisi, oltre al fatto di perdere competitività nei confronti del rivale asiatico e dei competitor regionali, a Bruxelles e Washington la prospettiva di rimanere tagliati fuori dalla supply chain rischia di avere conseguenze troppo grandi per poter sottostimare i rischi lungo lo Stretto. Basti pensare che, considerando solo i cinque principali chipmaker americani per vendite – ovvero Nvidia, Apple, AMD, Broadcomm e Qualcomm – che operano sul mercato come fabless (ovvero focalizzati sul design con la produzione esternalizzata a Tsmc), le potenziali perdite a cascata per i settori downstream sarebbero inimmaginabili. Alcune stime parlano di trilioni di dollari e una frenata del Gdp mondiale.

Come hedging strategy, gli Usa e alleati stanno cercando di rafforzare la propria posizione e recuperare il terreno. Gli Stati Uniti tra il 1990 e il 2022 hanno perso il 25% dello share del mercato foundry, complice la specializzazione dell’ecosistema americano su segmenti della catena del valore a più alto valore aggiunto e maggiormente premiati dai mercati dei capitali (basta guardare la capitalizzazione di borsa di Nvidia e la sua centralità per farsi un’idea). L’Europa, invece, ha perso il treno della manifattura dei chip avanzati soprattutto perché i mercati end-use (dall’elettronica di consumo ai data center, passando per le infrastrutture del 5G) si sono localizzati soprattutto in Asia, mentre il continente ha mantenuto una seppur ristretta nicchia di specializzazione e innovazione per il mercato automotive (a parte Asml, i principali chipmaker europei per vendite sono NXP, STMicroelectronics e Infineon: tre aziende che servono principalmente l’industria automobilistica).

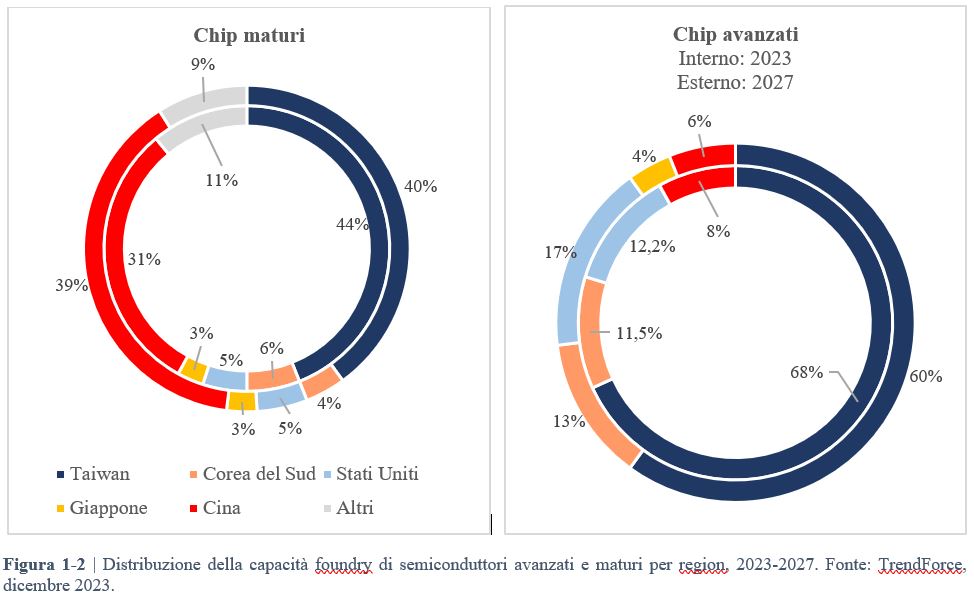

Nel tentativo di ri-localizzare le attività produttive, TrendForce stima che entro il 2027 le capacità foundry di Taiwan e Corea del Sud sono destinate a declinare rispettivamente al 41% e al 10%. Una piccola erosione che difficilmente potrà considerarsi sufficiente per raggiungere una maggiore autonomia, ma che segnala un trend che difficilmente potrà frenare. Ma come spesso accade, la capacità foundry in assoluto è un dato troppo grezzo per dare un’idea effettiva di quelli che sono i reali rapporti di forza in un’industria complessa come quella dei semiconduttori.

Nella manifattura di chip avanzati (quelli sotto la soglia dei 16-14 nanometri, una definizione abbastanza larga rispetto a quella utilizzata dai policymakers americani ed europei nei provvedimenti legislativi sui chip), Taiwan guida con il 68% nel 2023, seguito sempre dagli Usa (12%), Corea del Sud (11%) e Cina (8%). Tuttavia, per i semiconduttori considerati, allo stato dell’arte, cruciali per i sistemi IA e i data center tra i 7 e i 2 nanometri (e per i quali è essenziale disporre di processi avanzati come l’impiego della litografia ultravioletta estrema – Euv), Taipei guida con l’80%. La restante fetta è della Corea del Sud. In realtà, sono solo due aziende che operano a questa frontiera tecnologica: Tsmc e Samsung, mentre l’americana Intel insegue con l’obiettivo di raggiungere i 2 nanometri entro il 2024.

In risposta a questa concentrazione della produzione, e in prospettiva di una domanda in crescita per la corsa all’IA e ai data center, gli Stati Uniti tramite il Chips Act stanno incoraggiando la localizzazione di nuove fonderie avanzate sul suolo nazionale. Dal passaggio della legge, sono stati annunciati 70 nuovi progetti nel paese, per un totale di $220 miliardi di investimenti privati e 44,000 posti di lavoro annunciati secondo i dati della Semiconductor Industry Association (Sia). Di questi, molti sono nuove fonderie (fabs) o l’espansione di esistenti, per un totale 25 progetti. Tra le prime, il sito di Tsmc in Arizona con due facility per un investimento complessivo di $40 miliardi, l’espansione del sito Intel da $20 miliardi in Arizona e la costruzione di un nuovo impianto in Ohio, infine un nuovo sito per la produzione di memory chip di Samsung in Texas per un investimento complessivo di $25 miliardi. Altri includono l’espansione della produzione di GlobalFoundries, nello stato di New York ($1 miliardo).

Considerando solo i chip avanzati, entro il 2027 lo share americano potrà dunque aumentare fino al 17% anche se Tsmc e Samsung contribuiranno per circa metà di questa nuova capacità foundry. Ma resta un risultato importante, soprattutto per aver cooptato i primi due grandi chipmakers ad investire negli Usa nonostante la ritrosia (specialmente della taiwanese) a condividere tecnologie e processi produttivi avanzati al di fuori dell’isola.

Tsmc, infatti, ha di recente annunciato l’avvio della produzione di semiconduttori a 2 nanometri entro il 2025 (la dimensione di un filamento di Dna). Si tratta di una sfida industriale tra le più complicate nella storia della tecnologia e che metterà a dura prova la tenuta della cosiddetta Legge di Moore (il raddoppio del numero di transistor per densità nanometrica ogni 18 mesi circa). I suoi clienti di punta, come Nvidia, Apple e Qualcomm saranno i primi a piazzare i primi ordinativi. Nel caso dei microprocessori utilizzati dall’azienda di Cupertino, il principale cliente dell’azienda taiwanese, il salto sarà enorme: rispetto al microchip A8 del 2018, l’A17 Pro (a 3 nanometri) il numero di transistori è passato da 4.3 miliardi a 19 miliardi. Tsmc, seppur non ci sia ancora stato un annuncio ufficiale, già guarda oltre. Secondo quanto discusso durante un panel dell’Ieee International Electron Devices Meeting (Iedm), il colosso taiwanese punta al nuovo processo produttivo A14, che probabilmente verterà sui 1.4 nanometri tra il 2027 e il 2028. Considerando solo i chip sotto i 7 nanometri, Tsmc controlla il 92% dello share di mercato, seguita da Samsung e Intel. I processi produttivi avanzati – quelli su cui si gioca la partita dell’IA e dell’high performance computing (Hpc), segmento che da solo ha totalizzato il 41% delle vendite nel 2022 – hanno contato per poco più della metà delle vendite dell’azienda, con i chip a 3 nanometri che hanno iniziato a generare cash nel 2023.

Dopo che il Dipartimento del Commercio Usa ha introdotto le restrizioni su Smic, solo queste tre aziende sono rimaste sulla frontiera tecnologica. TSMC come foundry, mentre Samsung e Intel come Idm (Integrated Device Manufacturing), anche se l’americana ha inaugurato il suo servizio foundry come business indipendente. La cinese SMIC, campione nazionale, nonostante la rivelazione del microprocessore utilizzato da Huawei nel Mate Pro 60 e il clamore suscitato a Washington sembra non tenere il passo. Secondo i funzionari americani, è improbabile che l’azienda di stato possa competere con TSMC e gli altri player sui nodi più avanzati, per due ordini di motivi. Il primo riguarda l’economicità della produzione in scala, che sembra non poter garantire i grandi volumi richiesti dal colosso del 5G cinese (che punta a 100 milioni di smartphone al 2023). Soprattutto per l’accesso ormai ristretto ai macchinari più avanzati. Ciò nonostante, Smic sarebbe riuscito a replicare la tecnologia a 5 nanometri, insieme a quella da 7, utilizzando dispositivi Duv (la generazione precedente gli Euv) acquistati da ASML prima dell’ingresso del nuovo pacchetto di export control.

Inoltre, secondo quanto rivelato da Thea Kendler, Assistant Secretary per l’Export Administration, in una testimonianza al Comitato per gli Affari Esteri della Camera dei Rappresentanti, il Kirin 9000S (fabbricato da Smic e disegnato da HiSilicon) con un processo produttivo N7 non esibirebbe performance comparabili agli altri prodotti sul mercato come l’Apple A17 pro e il Qualcomm Snapdragon 8 di terza generazione. Nonostante gli sforzi del governo cinese di bypassare le sanzioni americane e di investire sullo sviluppo di fornitori cinesi, rimane improbabile che Smic possa sfidare le fonderie più avanzate per consentire alla Cina una totale autonomia dalla tecnologia occidentale.

Tuttavia, come emerge dalla Figura 1, la capacità installata della Cina sui nodi più maturi – e per questo non meno strategici – rimane sostanzialmente equiparabile a quella di Taiwan. Pechino si sta focalizzando aggressivamente su questo segmento (28 nanometri e oltre), soprattutto in risposta alla ‘guerra’ tecnologica lanciata dagli Usa. Entro il 2027, la Cina arriverà al 39% dello share di mercato grazie anche ai generosi sussidi statali: quest’espansione metterà ulteriore pressione sui produttori taiwanesi come Umc, Psmc e Vanguard che si collocano in questo mercato come fornitori dell’elettronica di consumo, l’automotive e altri settori industriali. Inoltre, si tratta di un segmento che per Pechino è essenziale per supportare la strategia di penetrazione dei veicoli elettrici (EV) a livello domestico e internazionale.

In tutto questo, la quota dell’Ue rimarrà sostanzialmente invariata relativamente agli altri produttori per il segmento dei chip maturi mentre si conferma la totale assenza del continente sui chip avanzati (se si esclude l’impianto di Intel in Irlanda). L’European Chips Act ha certamente avuto l’effetto di attirare gli investimenti di alcuni player, come Tsmc e GlobalFoundries, rafforzando la produzione ma nell’ottica di servire il primo e principale mercato di consumo di chip sul continente: quello automotive, soprattutto nell’ottica dell’elettrificazione delle flotte.

Seppur il divario lentamente inizierà a diminuire nel medio termine sotto la spinta dei rischi logistici, come avvenuto con lo shortage di chip del 2020-21, e di quelli geopolitici, la concentrazione della capacità produttiva rimarrà fortemente sbilanciata nell’Asia-Pacifico, specialmente per quanto riguarda i semiconduttori considerati maturi.