I dati per il 2023 confermano che le industrie cinesi si sono assicurate gran parte delle quote di mercato per le batterie di accumulo. Si tratta di un settore cruciale nel processo di decarbonizzazione, per l’integrazione di fonti rinnovabili nelle reti elettriche. Intanto Catl…

L’industria delle batterie è al centro della competizione internazionale per il suo ruolo centrale nell’elettrificazione della flotta automotive (ora sotto la lente della Commissione europea), ma non si tratta solo di questo settore. In realtà le batterie al litio sono fondamentali per raggiungere i target di decarbonizzazione, stabilizzando l’offerta di energia da fonti rinnovabili (per loro natura, intermittenti). Il mercato dell’energy stationary storage (ESS), dunque, diventerà sempre più importante così come le filiere a supporto in un’ottica di sicurezza energetica.

Secondo le stime dell’International Energy Agency (IEA), entro il 2030 verranno aggiunti circa 170 GW di capacità, rispetto agli 11 GW operativi a livello globale nel 2022. Per raggiungere lo scenario Net Zero previsto dall’IEA, le aggiunte di capacità annuali dovranno aumentare significativamente, fino a una media di quasi 120 GW all’anno nel periodo 2023-2030.

In questo scenario aggressivo, sarà dunque cruciale assicurare capacità produttive in linea con la domanda e ad oggi gran parte di queste sono concentrate nell’Asia-Pacifico, specialmente in Cina. Secondo i dati raccolti da SNE Research, società di ricerca coreana, nel 2023 le spedizioni di ESS hanno raggiunto i 185 GWh, con una crescita del 53% rispetto al 2022 quando il mercato si era fermato a 121 GWh. Si tratta di dati che raccolgono anche il commercio transfrontaliero di batterie e che non considerano solo l’installazione effettiva dei sistemi di accumulo.

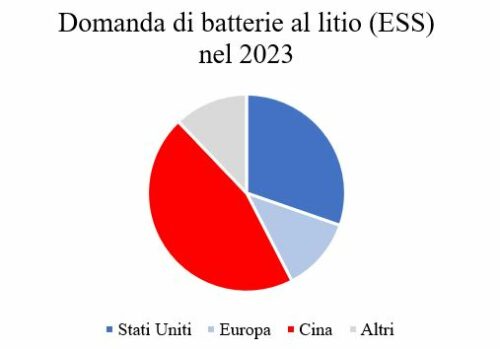

A livello geografico, il 45% dell’intera domanda di batterie per accumulo si è originata in Cina con 84 GWh, seguita da Stati Uniti con il 30% che hanno così superato l’Europa (12%) e altre regioni, confermando un trend che ha visto l’Inflation Reduction Act (IRA) stimolare la domanda e l’installazione di fonti rinnovabili negli Usa. Se dunque nel complesso la domanda di ESS sembra in crescita in gran parte delle principali aree economiche del pianeta, in realtà l’offerta industriale rimane fortemente concentrata. Si tratta di dati che confermano la leadership cinese nel segmento delle batterie al litio, in particolare della tecnologia delle batterie al litio ferro fosfato (Lfp), ormai sempre più popolari nel Paese.

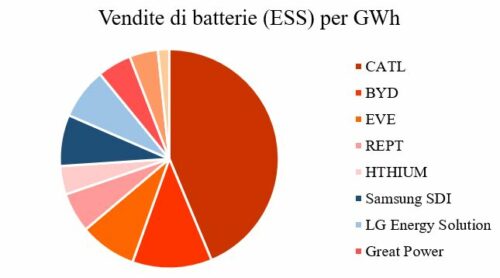

Le aziende cinesi infatti, come Catl, Byd, Eve, Rept (sussidiaria del colosso dell’acciaio Tsingshan, che ha annunciato lo scorso ottobre un investimento su un progetto di litio in Cile) e Hithium hanno registrato crescite significative dell’ordine del 100% su base annuale, e occupato le prime cinque posizioni con un mostruoso 78% cumulato di share di mercato. A distanza siderale, le coreane Samsung SDI e LG Energy Solution rispettivamente ferme al 5 e 4%, seguite da altre tre aziende cinesi a chiudere la classifica. Dunque, sono quattro quinti del mercato a venire fagocitati dall’industria cinese, che domina così incontrastata con un vantaggio tecnologico, di filiere e di scala.

A consolidare questa leadership, i produttori cinesi hanno offerto i propri sistemi di accumulo anche a meno di $100/kWh, un prezzo calcolato sul costo di spedizione negli Stati Uniti e che rappresenta un significativo vantaggio rispetto a quanto offerto dai loro diretti concorrenti coreani. Un ulteriore elemento che ha favorito le spedizioni – e che si differenzia da quanto avviene, invece, per le batterie per il settore automotive – il fatto che i sistemi ESS non siano soggetti alla clausola FEOC (foreign entity of concern) dell’IRA. Dunque, le batterie fabbricate e utilizzate per l’integrazione nelle reti elettriche (ad uso domestico o industriale) possono essere esportate sul mercato americano senza preoccupazioni di natura protezionistica. Questo vantaggio potrebbe, tuttavia, scomparire ora che il presidio di sicurezza nazionale negli Stati Uniti sulle batterie made in China è diventato ancor più stretto con l’annuncio di un’indagine sul ruolo dei veicoli autonomi e di possibili rischi cyber con l’integrazione di questi sistemi sulle reti elettriche nazionali.

A livello di aziende, non stupisce Catl che ha mantenuto la sua posizione di leadership nel segmento rispetto al 2022, con spedizioni cresciute del 42% su base annuale. Al secondo posto il colosso Byd, che ha registrato un tasso di crescita anche superiore (+57%) e al terzo posto Eve con 21 GWh di batterie spedite. Le aziende coreane Samsung e LG (SK On non produce batterie per accumulo domestico o industriale), invece, sono rimaste al palo rispettivamente al sesto e settimo posto, con margini di crescita molto più scarni e uno share di mercato sceso dal 14 al 9%. Pesa la fortissima concorrenza sui prezzi e il focus delle cinesi sulle batterie al litio ferro fosfato: una tecnologia più conveniente a livello di costi (non richiedono l’utilizzo di nichel e cobalto), seppur dalle densità energetica minore rispetto alla tipologia NMC ma in graduale miglioramento.

Proprio per affrontare questa situazione di debolezza, le due aziende coreane hanno deciso di entrare in questo segmento, annunciando la produzione di Lfp (anche negli Stati Uniti, per beneficiare degli incentivi federali) nei prossimi anni, ma dovendo fare i conti con evidenti ritardi sui costi anche qualora la tecnologia diventasse più accessibile con lo scadere dei brevetti di Catl nel 2026. LG produrrà le Lfp nell’impianto di Nanjing, in Cina, e a Ochang in Corea, mentre Samsung sta attualmente sviluppando un catodo senza l’utilizzo di cobalto nelle sue batterie NMC, oltre alla generazione di celle prismatiche e cilindriche basate su nichel-cobalto-alluminio che utilizza per i suoi sistemi ESS.

Proprio l’azienda di Robin Zeng, che ha prodotto circa 530 GWh di batterie nel corso del 2023, ha annunciato tramite il suo fondatore di volere cementare la sua posizione di mercato, proteggendo la tecnologia. Per farlo, come annunciato durante le ‘Due Sessioni’ ̶ le sessioni plenarie annuali del governo cinese e della Conferenza consultiva politica del popolo cinese che si tengono al Congresso nazionale del popolo – Zeng ha suggerito di rafforzare gli standard tecnologici sulle batterie al litio, e nello specifico sull’integrazione di quest’ultime nelle reti elettriche. Inoltre, nell’ottica di diffondere la tecnologia di Catl all’estero, con la crescita della domanda di celle per batterie e gigafactory sui mercati internazionali, l’azienda sta valutando di aprire centri di ricerca (R&D) ad Hong Kong per creare proprietà intellettuale che possa essere venduta ai partner industriali e commerciali, perpetuando così il dominio tecnologico del gigante con sede a Ningde.

Ma vi sono state anche voci meno rassicuranti. Il presidente di Huayou Cobalt, azienda leader nel settore del rame e del cobalto e con investimenti nella Repubblica Democratica del Congo e in Zimbabwe, ha suggerito alle autorità cinesi di adottare misure per affrontare la questione della sovracapacità nell’industria del litio, che sta soffrendo da mesi un drastico calo dei prezzi. Se da una parte questa riduzione rende ancor più popolari le batterie cinesi che si basano sulla tecnologia Lfp (Catl ha annunciato un drastico taglio dei prezzi delle celle al kWh), dall’altra vi è la possibilità che la lenta ripresa della domanda nel corso del 2024 possa indurre “un calo significativo” nell’utilizzo della capacità produttiva dell’industria, con conseguenze sulle marginalità delle aziende e sulle performance. Secondo le stime dell’agenzia Shanghai Securities News, entro il 2025 la Cina avrà accumulato una capacità produttiva di catodi al litio ferro fosfato di circa 5.75 milioni di tonnellate, mentre la domanda nel 2023 si è attestata a poco più di 2.6 milioni di tonnellate.

Questo mismatch potrebbe avere forti ripercussioni sui prezzi, oltre alla prospettiva che le aziende cinesi iniziano ad inondare i mercati internazionali, mettendo a rischio soprattutto i produttori coreani. Per scaricare parte di questa sovracapacità domestica, è altresì possibile che le industrie cinesi continuino ad investire in impianti all’estero, soprattutto in Europa. La settimana scorsa il produttore China Aviation Lithium Battery (Calb) ha annunciato un investimento di oltre 2 miliardi di euro per una gigafactory in Portogallo, con l’inizio della produzione pianificata nel 2026 e con una capacità iniziale di circa 15 GWh e di 45 GWh nel 2028. Si tratta di uno degli investimenti più ingenti annunciati nel paese, che è anche uno dei pochi con un progetto di litio in sviluppo nonostante le incertezze burocratiche. Anche l’Italia ha di recente visto concretizzarsi una joint venture tra Energy S.p.A e Pylon Technologies per la costruzione di un sito produttivo di ESS basate su tecnologia cinese Lfp.