La vittoria del Partito Democratico Progressista confermerà l’appoggio del governo verso l’offshoring delle attività manifatturiere, seppur non quelle alla frontiera tecnologica. La rilevanza di Tsmc per l’economia globale continuerà ad essere bilanciata anche come deterrente a qualsiasi uso della forza da parte di Pechino…

Le elezioni di ieri hanno sancito la vittoria di Lai Ching-te, che sarà il nuovo presidente e confermato per il terzo anno consecutivo il PDP alla guida del paese. Tuttavia, seppur la vittoria di Lai sia stata netta non ha assicurato il controllo del parlamento con il suo partito che quindi non godrà della maggioranza.

Tra i principali temi al centro del dibattito elettorale e politico vi è stato, in avvicinamento al voto, anche il ruolo del gioiello taiwanese e principale attore nell’industria globale dei semiconduttori: Taiwan Semiconductor Manufacturing Company (Tsmc). L’azienda fondata da Morris Chang è certamente nel vortice delle crescenti tensioni tra Stati Uniti e Cina, tanto nella competizione sui chip quanto per il suo ruolo come garante indiretto di un equilibrio strategico nello Stretto, dal momento che su Tsmc si regge una fetta considerevole dell’economia globale. Molti analisti hanno definito questo posizionamento dell’azienda, insieme ad altri attori come UMC, Powerchip Semiconductor Manufacturing Corporation (PSMC) e Vanguard International Semiconductor Corporation, lo “scudo di silicio” che preverrebbe l’uso della forza da parte di Pechino dal momento che anche l’economia e lo sviluppo tecnologico della Cina dipende, in larga parte, dalle fonderie localizzate sull’isola.

L’offensiva americana sui chip, con l’annuncio dell’ultimo round di restrizioni all’export di tecnologia per la fabbricazione dei semiconduttori più all’avanguardia, ha certamente aumentato gli sforzi delle industrie cinesi, appoggiate e sussidiate dal governo, per raggiungere l’autonomia dalla componentistica (ASML) e dai software (Synopsis, Cadence, Nvidia etc.) occidentali. Qualora questi sforzi verso la sovranità tecnologica avessero successo, il fattore dei chip avrebbe sicuramente un peso minore nei calcoli strategici di Pechino sulla questione con Taipei.

In questo scenario, la maggior parte del dibattito tra le forze politiche taiwanesi si è concentrata sui diversi approcci questione, che rimane una delle più sentite e che ha evidenti riflessi sulla politica estera del paese. Un dibattito che ha evidenziato la sempre più stretta relazione del Partito Democratico Progressista, attualmente eletto, con l’amministrazione Biden e i membri del Congresso favorevoli a Taiwan, diventata particolarmente evidente con la visita di Nancy Pelosi e in seguito alla costruzione da parte di Tsmcdi due fonderie di chip nei pressi di Phoenix, in Arizona.

Tsmc è sicuramente la punta di diamante per il posizionamento di Taiwan sulla scacchiera geopolitica globale. La rilevanza tecnologica e industriale dell’azienda ne fa un perno su cui il governo di Taipei costruisce un’abile e al contempo complessa operazione di avvicinamento agli alleati occidentali (in primis, gli Stati Uniti) e di distanziamento con Pechino, dal momento che la forte integrazione di Tsmc nelle filiere globali rende qualsiasi soluzione militare un costo economico troppo grande da potersi permettere. Negli ultimi anni, tuttavia, per via delle conseguenze della pandemia e delle prospettive più preoccupanti di una possibile crisi nello stretto hanno reso urgente la necessità di diversificare le forniture di semiconduttori (maturi e avanzati) dall’isola, ricostruendo capacità manifatturiere resilienti.

Il candidato presidente del DPP, Lai Ching-te, ha dovuto affrontare forti critiche da parte dei partiti di opposizione, tra cui Hou Yu-ih, del Partito Nazionalista (Kuomintang, KMT), e Ko Wen-je, leader del più piccolo Partito Popolare di Taiwan (TPP), per le crescenti tensioni tra Washington e Pechino sulla questione taiwanese e, di riflesso, sull’industria dei chip. Entrambi i leader del partito hanno sostenuto che il DPP abbia messo a rischio la sicurezza di Taiwan segnalando, non troppo velatamente, alla Cina che Taipei si stesse muovendo su un sentiero pericoloso: quello dell’indipendenza de jure con il tacito sostegno degli Stati Uniti. Al contrario, secondo i suoi detrattori il KMT avrebbe commesso diversi errori che ne hanno rafforzato l’immagine di un paese troppo morbido nei confronti di Pechino.

I leader di quella che sarà l’opposizione al nuovo governo di Lai hanno più volte sottolineato una decisione infausta: quella di Tsmc di investire ben 40 miliardi di dollari in due fonderie avanzate e all’avanguardia in Arizona, rendendo l’industria nazionale (di cui Tsmc è la bandiera) il simbolo di relazioni troppo strette tra gli Stati Uniti e Taiwan. L’azienda sta inoltre costruendo altre fonderie a Kumamoto, in Giappone, in collaborazione con Sony e Denso, e a Dresda, in Germania, in collaborazione con Bosch, Infineon e NXP. Si tratta di due progetti importanti, rispettivamente sovvenzionati dal governo nipponico (che coprirà il costo del capitale investito) mentre la fonderia di Dresda potrà godere del sostegno dell’European Chips Act con 4,2 miliardi di euro e di 5 miliardi di euro da parte del governo tedesco sottoforma di aiuti di stato.

In un sondaggio condotto a settembre 2023 dall’Istituto per gli Studi Europei e Americani dell’Academia Sinica, solo il 39% degli intervistati si è detto d’accordo con l’affermazione secondo cui gli investimenti di Tsmc nella produzione negli Stati Uniti renderebbero Washington meno propensa a inviare truppe in aiuto di Taiwan contro un attacco cinese, mentre il 52% non è d’accordo. Mentre il 45% ha affermato di ritenere che l’importanza di Tsmc per gli Stati Uniti renderebbe più probabile tale supporto militare, il 48% non era d’accordo.

Ad ogni modo, si tratta di investimenti storici di Tsmc, che per la prima volta aprirà due fonderie nel cuore industriale di Usa ed Europa ma con un obiettivo specifico: rispondere alle esigenze di sicurezza industriale degli Usa e per avvicinare l’azienda al boom di chip in vista dell’elettrificazione del settore automotive in Germania e non solo (di recente, Tsmc e Tesla hanno annunciato una partnership). Una condivisione di tecnologie, processi industriali e know-how che tuttavia non prevede l’offshoring dei chip più avanzati.

A differenza delle due fonderie di Tsmc in costruzione in Arizona, almeno inizialmente, le fonderie di Kumamoto e Dresda non produrranno chip avanzati da 2-5 nm, ma produrranno principalmente chip specializzati da 28/22 e 16/12 nanometri (nm), progettati per applicazioni industriali specifiche, come i processori di segnali di immagine utilizzati nei sensori di immagine nel caso di Sony e nei veicoli nel caso di Denso. Tsmc e il governo giapponese stanno inoltre discutendo di un secondo stabilimento che utilizzerebbe macchine per la litografia ultravioletta estrema (EUV), realizzati da ASML, per la produzione di chip a 7 nm e inferiori entro il 2025 e anche di una terza fonderia per la produzione di chip a 2 nm.

Circa trent’anni dopo la nascita di Taiwan fondazione nel 1947, Tsmc è così diventata un’industria strategica globale con un impatto geopolitico che va ben oltre le piccole dimensioni di Taiwan, i suoi 24 milioni di abitanti e la mancanza di uno status diplomatico riconosciuto a livello internazionale. Uno status che tuttavia è indirettamente riconosciuto dalla gran parte dei paesi occidentali per la rilevanza dell’Isola negli equilibri geostrategici nel Pacifico e per la sua centralità tecno-industriale.

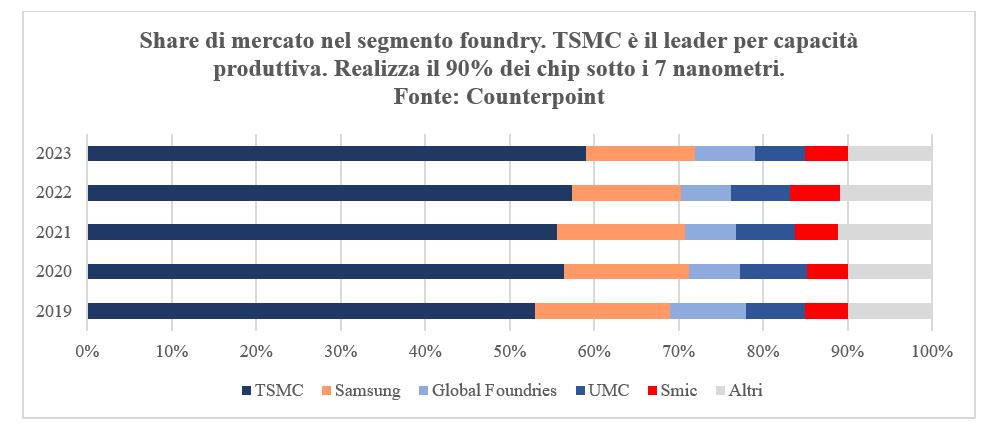

Tsmc domina la produzione a contratto (foundry) di oltre il 90% dei semiconduttori avanzati del mondo, soprattutto per aziende americane, e più della metà della produzione mondiale di chip in generale (si veda il Grafico sopra). Anche la Cina dipende da Taiwan per circa il 70% dei chip necessari a sostenere le più grandi industrie di assemblaggio per l’elettronica avanzata e il settore automobilistico. Tsmc è il produttore esclusivo di chip all’avanguardia per aziende americane come Apple, Google, Nvidia e Intel. Più della metà degli azionisti istituzionali dell’azienda sono americani, ma Taiwan detiene la quota maggiore.

Il Fondo nazionale di sviluppo di Taiwan, istituito nel 1973, è infatti il maggiore azionista di Tsmc. Il gioiello fondato da Chang nel 1987 godette inizialmente di un forte supporto da parte dello Stato per posizionare la nascente industria elettronica su un sentiero di sviluppo tecnologico, per appoggiare la visione del suo fondatore. Ma il governo di Taiwan è legato a Tsmc anche per un altro aspetto: l’azienda di chip domina totalmente il mercato azionario dell’isola. “Questo crea un problema reale, perché gli interessi di Tsmc non sono necessariamente i migliori per la nostra economia in generale”, ha dichiarato al Financial Times uno studente di fisica taiwanese lo scorso dicembre. Alla fine del 2023, Tsmc rappresentava circa il 26,8% della capitalizzazione di mercato della Borsa di Taiwan.

Inoltre, circa il 40% delle esportazioni del paese sono costituite da circuiti integrati e semiconduttori, molti di questi destinati al mercato cinese. Qualora Pechino riuscisse a sviluppare maggiore autonomia in questo settore – con il mercato dei chip maturi che è diventato un segmento strategico per la Cina – per diminuire la capacità di diniego da parte degli USA e alleati, l’impatto sull’economia di Taiwan potrebbe essere molto forte. Solo nel 2023, secondo alcuni dati commerciali preliminari, Taiwan ha esportato in Cina circuiti elettronici integrati, o chip, per un valore di oltre 47 miliardi di dollari.

Secondo il rapporto sugli utili trimestrale dello scorso anno, la Cina ha rappresentato per Tsmc l 12% del suo fatturato netto in quel periodo nel 2023, in aumento rispetto all’8% dello stesso periodo dell’anno precedente. Il Nord America ha contribuito per il 69% al fatturato netto dell’azienda. Una sproporzione che si spiega per il trend di mercato degli ultimi anni. Il più grande chipmaker al mondo sta consolidando il suo business verso clienti come Apple e Nvidia, beneficiando sempre di più dall’aumento della domanda di applicazioni legate all’intelligenza artificiale. Di conseguenza, ha registrato un fatturato di 20,10 miliardi di dollari, un risultato poco più di quello dello stesso periodo nel 2022 (19,93 miliardi di dollari), ma che ha battuto le stesse previsioni del management e l’aspettativa degli analisti che scommettevano su 19,8 miliardi di dollari. Tsmc è dunque ora la società asiatica con maggior capitalizzazione di borsa, ma che non ha potuto evitare i contraccolpi dovuti al rallentamento delle vendite di chip per smartphone e laptop e da un eccesso di scorte invendute in tutto il mercato.

Proprio per la politica di contenimento tecnologico di Washington nei confronti della Cina, è altresì improbabile che Tsmc potrà servire il mercato cinese per le applicazioni legate all’IA. Tsmc gestisce due stabilimenti in Cina, a Nanjing e Songjiang, che producono chip meno avanzati. Ma l’azienda si è ormai allineata alle richieste degli Stati Uniti e di altri partner commerciali di limitare le esportazioni di attrezzature e tecnologie per semiconduttori all’avanguardia. Un aspetto che spingerà l’azienda a catturare sempre di più il mercato e i clienti americani, rafforzando ancor di più le relazioni industriali e diplomatiche tra Washington e il governo di Taipei. In un circolo vizioso di cui sarà difficile capire il punto di rottura nel triangolo strategico con Pechino.