L’amministrazione Biden vuole pressare i governi olandese e giapponese per allargare le misure sull’export anche a ricambi e servizi di manutenzione per i macchinari litografici, importati dalle industrie di chip cinesi. Intanto, Xi predica l’ascesa tecnologica della Cina mentre Asml…

Gli Stati Uniti sono in contatto con gli alleati per inasprire le restrizioni sul mantenimento delle attrezzature per la produzione di chip in Cina, al fine di ostacolare ulteriormente l’ambizione di Pechino di fabbricare in autonomia semiconduttori all’avanguardia (mentre gli Usa cercano di limitare la propria esposizione su Taiwan nel segmento foundry).

A riferirlo Bloomberg nella giornata di mercoledì, secondo le dichiarazioni del sottosegretario al Commercio per l’Industria e la Sicurezza, Alan Estevez. “Stiamo lavorando con i nostri alleati per determinare cosa è importante servire e cosa no”, lasciando intendere che gli Stati Uniti non stanno proponendo restrizioni sui componenti non essenziali che le aziende cinesi possono riparare da sole. La mancata manutenzione di un’apparecchiatura per la produzione di chip (come i dispositivi a immersione DUV) causerebbe nel tempo il degrado o l’interruzione delle sue prestazioni, dunque sfavorendo il ramp-up della produzione di chip domestica e la capacità delle industrie cinesi di servire adeguatamente i clienti come Huawei, Baidu, Alibaba e gli altri colossi tech.

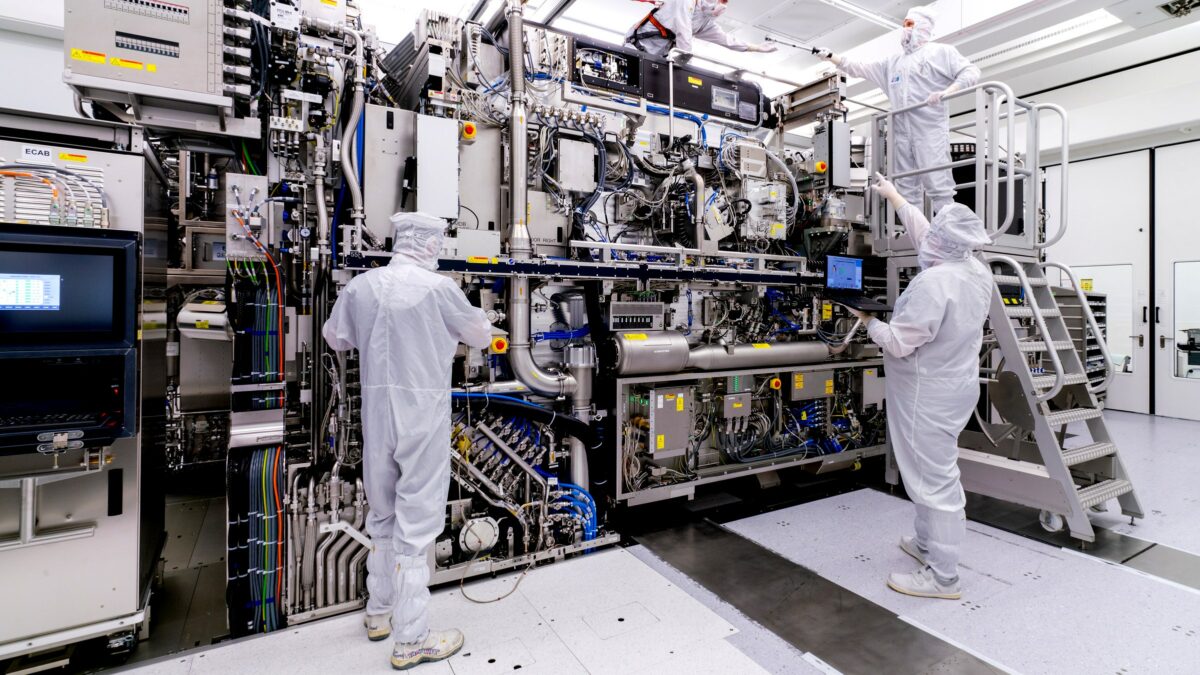

Il fattore che ha scatenato una maggiore vigilanza e presidio del Bureau of Industry and Security (BIS) – organismo incaricato del Dipartimento del Commercio per l’implementazione delle misure di export control dell’ottobre 2023 – negli Stati Uniti è stato il lancio da parte di Huawei di un nuovo smartphone 5G nell’agosto dello scorso anno, dotato di chip avanzati a 7 nanometri di produzione nazionale provenienti dalla Cina. Secondo le ricostruzioni più recenti, i chip forniti a Huawei dal suo partner SMIC sono stati realizzati utilizzando attrezzature di fornitori statunitensi come Applied Materials e l’olandese ASML.

Da allora, gli Stati Uniti avrebbero aumentato la pressione su alleati come Olanda, Germania, Corea del Sud e Giappone, invitandoli a inasprire ulteriormente le restrizioni sull’accesso della Cina alla tecnologia avanzata dei chip. Inoltre, gli Stati Uniti hanno limitato i fornitori di apparecchiature, come Applied Materials, dal fornire servizi di manutenzione a entità cinesi già soggette a sanzioni. Tuttavia, né i Paesi Bassi né il Giappone hanno ancora implementato simili divieti per le loro aziende nazionali, dunque aumentando la preoccupazione che le misure di controllo sull’export degli Usa, senza un necessario allineamento con gli alleati, possano indebolire la cintura di contenimento tecnologico, già molto complessa considerando il network di fornitori di equipaggiamento e materiali specialistici per la supply chain dei semiconduttori.

Gina Raimondo, segretario al Commercio Usa, ha dichiarato che gli Stati Uniti adotteranno “un’azione il più possibile forte ed efficace” per difendere gli interessi di sicurezza nazionale, tra cui appunto la necessità di bloccare i desideri di autarchia tecnologica della Cina nei settori abilitanti i sistemi di intelligenza artificiale (IA), come i chip avanzati – motivo per cui Pechino ha deciso di vietare l’utilizzo di microprocessori di Intel e AMD. Tra le aziende che sono state inserite nell’Entity List del Dipartimento del Commercio statunitense figurano Huawei, SMIC (Semiconductor Manufacturing International Corporation) e Shanghai Micro Electronics. Inoltre, l’altro grande produttore cinese di memorie, Yangtze Memory Technology Corp, è stato aggiunto nel 2022.

Nonostante i divieti occidentali all’esportazione di apparecchiature per chip che sono entrati ufficialmente in vigore a partire dal gennaio 2024, la Cina avrebbe importato 32 sistemi litografici dai Paesi Bassi (la Cina ha contato per il 26% del fatturato di Asml nel 2023, con l’azienda che prevede di perdere tra il 10-15% delle sue vendite dal mercato cinese nel 2024 per via della compliance alle restrizioni statunitensi) nel periodo gennaio-febbraio 2024, segnando una crescita del 256,1% su base annua. Secondo i dati delle dogane cinesi, ripresi da TrendForce, le importazioni dai Paesi Bassi nel primo bimestre di quest’anno sono state pari a 1,057 miliardi di dollari, con una crescita del 256,1% su base annua, ma un calo del 44,8% su base trimestrale, con 32 sistemi importati. A gennaio sono stati importati 666 milioni di dollari, con un aumento del 522% su base annua e un calo del 41% su base trimestrale, con 20 sistemi; febbraio ha registrato importazioni per 390 milioni di dollari, con un aumento del 105,9% su base annua e un calo del 41,4% su base trimestrale, con 12 sistemi a litografia DUV non critica per i benchmark previsti dal BIS statunitense.

Dai dati risulta evidente che nel 2024 le importazioni cinesi di sistemi litografici dai Paesi Bassi hanno registrato una crescita significativa rispetto allo stesso periodo dell’anno precedente, ma un notevole calo rispetto al trimestre precedente. Nei primi due mesi, le importazioni cinesi di macchinari litografici dai Paesi Bassi sono diminuite del 44,8% rispetto al dicembre del 2023. Tra le aree metropolitane e industriali cinesi che più hanno beneficiato dall’import, Shanghai (dove ha impianti SMIC, TSMC, Hua Hong Semiconductor), Pechino, Shandong, Sinchuan e il Guandong. Il prezzo medio di vendita di un sistema litografico DUV acquistato dall’Olanda è aumentato significativamente, dai $10 milioni del 2023 ai $30 milioni nei primi due mesi del 2024.

Tra i principali fornitori, Asml che ha infatti dichiarato che dal 1° gennaio non si sarebbe aspettata di ricevere dal governo olandese le licenze per spedire le sue linee di macchinari DUV ai clienti cinesi (che, proprio per questo, hanno fatto di tutto per assicurarsi i macchinari prima della fine dell’anno considerando che nel corso 2024 diventeranno operative 18 nuove fonderie in Cina, seppur la maggior parte a nodi meno avanzati). Tuttavia, rimane ancora poco chiaro per quante delle attrezzature che l’azienda ha spedito in Cina – per un valore complessivo di oltre €6.5 miliardi solo lo scorso anno – potranno essere supportate (manutenzione e controllo) secondo i termini commerciali. È proprio qui che si inserisce la proposta degli Usa, sulla quale sarà sicuramente complesso un coordinamento con il governo olandese dal momento che le autorità dell’Aia dovranno cercare un compromesso con il proprio campione nazionale, che non ha escluso di muovere le attività industriali fuori dall’Olanda.

Mark Rutte, premier olandese, ha fatto visita a Xi Jinping in un incontro che ha avuto al centro proprio il tema delle esportazioni di Asml. Le posizioni di Rutte sono state molto concilianti con la Cina nel contesto della competizione geo-tecnologica con gli Stati Uniti, in un tentativo di raffreddare le tensioni tra i due paesi dal momento che al centro della disputa vi è proprio il gioiello nazionale. “Anche il popolo cinese ha il legittimo diritto allo sviluppo e nessuna forza può fermare lo sviluppo e il progresso scientifico e tecnologico della Cina”, ha detto il premier cinese a Rutte. Lo stesso giorno, il ministro del commercio cinese Wang Wentao ha incontrato il ministro del commercio olandese Geoffrey van Leeuwen, auspicando relazioni commerciali “normali” soprattutto per le macchine litografiche, senza tuttavia menzionare direttamente Asml. “Speriamo che la controparte olandese [n.d il governo] possa sostenere le aziende nell’adempimento dei loro obblighi contrattuali”, ha dichiarato Wang. Il messaggio è diretto a Rutte e alla preoccupazione che il governo olandese possa nuovamente interferire, allineandosi a nuove proposte di controlli come avanzato dagli Stati Uniti. Il ministro van Leeuwen ha rassicurato (per il momento) durante l’incontro con l’omologo cinese, dichiarando che “le misure di controllo sull’export olandesi non prendono di mira alcun paese e le decisioni sono prese sulla base di un’analisi indipendente, sicura e controllabile, al fine di minimizzare l’impatto sulle filiere industriali globali dei semiconduttori”. Dichiarazioni, comunque, in netto contrasto con posizioni precedenti del Ministro olandese, che aveva enfatizzato l’utilizzo dei dispositivi litografici da parte delle industrie cinesi per fini militari.

Intanto, il gabinetto di Mark Rutte ha deciso di investire €2.5 miliardi nell’area di Eindhoven (“Progetto Beethoven”), al fine di rafforzare le infrastrutture (soprattutto le reti elettriche) e le opportunità educative (aspetto centrale per il reclutamento di ingegneri qualificati, e motivo di preoccupazione di Asml che alimentava i rumors sull’offshoring di alcune sue divisioni). Le risorse pubbliche sono state fortemente volute dal lobbying delle aziende, tra cui Asml (terza azienda per capitalizzazione borsistica in Ue) e NXP Semiconductors (tra i principali fornitori di chip per l’automotive e l’IoT), puntando proprio sul ruolo strategico che queste giocano nel contesto tecnologico globale ed europeo. Gran parte di queste risorse sono nazionali (€1.7 miliardi), mentre le restanti verranno erogate dalla regione. Asml ha dichiarato infatti di valutare l’espansione delle proprie operazioni e attività nel paese, ma solo e soltanto con le dovute garanzie per un contesto favorevole per il business.

Si tratta, dunque, di una risposta del governo in preda al panico rispetto alle pressioni di Asml, NXP e altre aziende? Può darsi. Ma queste misure sembrano tuttavia utili per due motivi: innanzitutto, per ridurre la possibile congestione industriale dovuta alla crescita della domanda di chip e apparecchiature per la produzione di semiconduttori (in risposta, dunque, alle necessità del mercato). In secondo luogo, il rafforzamento di questo segmento – critico per il ruolo dell’Ue nella ‘guerra’ dei chip, che vede sempre più il ricorso alla politica industriale come dimostrano Cina, Giappone e Corea del Sud – inoltre spinge a tutelare la posizione dell’Ue nella sua partnership con gli Usa, in un’ottica di cooperazione transatlantica nel settore.

Con fondi nazionali – da capire come si inseriscono nel quadro, più ampio, dell’European Chips Act – l’Olanda entra con forza nella competizione geopolitica sui chip, dimostrando di voler tutelare i suoi asset. È possibile che con queste garanzie, Asml possa ascoltare con meno riluttanza eventuali nuove richieste dal governo sul regime di export control, seppur rimanga fondamentale per l’azienda bilanciare le performance aziendali (EBTDA) e gli investimenti ingenti per spingere ulteriormente la frontiera tecnologica.