La commissione Industria ed Energia del Parlamento europeo ha votato a favore dell’adozione di uno dei pilastri legislativi del Green Deal. Si tratta di un altro passo verso l’approvazione, ma intanto aumenta la pressione dai gruppi industriali verso Bruxelles: servono più fondi per contrastare il dominio cinese e pareggiare gli investimenti americani…

La Commissione Industria ed Energia (Itre) del Parlamento europeo ha approvato, con 53 voti a favore, 1 contrario e 5 astensioni, il mandato negoziale sul regolamento proposto dalla Commissione europea lo scorso marzo, il Critical Raw Materials Act. Durante le discussioni, anche l’unico emendamento (al punto 5 dell’ordine del giorno) di compromesso tra i relatori è stato approvato.

Il percorso normativo è ancora lungo. Ora, il regolamento dovrà passare al vaglio del Parlamento, previsto per la settimana prossima, per poi proseguire il negoziato al Consiglio Ue. Tuttavia, si tratta di un altro importante passo per un pilastro del Green Deal europeo, che insieme al Net Zero Industry Act (misura legislativa che punta ad incentivare la manifattura clean tech) si propone di rafforzare la base industriale e le filiere delle materie prime critiche, essenziali per raggiungere gli obiettivi di decarbonizzazione del blocco europeo e ridurre la dipendenza da paesi terzi (tra cui la Cina).

Tra le novità introdotte rispetto alla proposta iniziale – la quale prevede che entro al 2030, il consumo di queste materie prime nell’Ue (1) sia coperto almeno per il 10% dall’estrazione nazionale, (2) sia coperto almeno per il 40% dalla lavorazione nazionale, (3) sia coperto almeno per il 15% dal riciclo, e non più del 65% di ogni materia prima strategica debba provenire, in ogni fase rilevante della lavorazione, da un singolo Paese terzo – i legislatori europei hanno rilanciato il ruolo del riciclo per ridurre la domanda del continente e al contempo assicurarsi approvvigionamenti interni, potenziando i regolamenti a supporto.

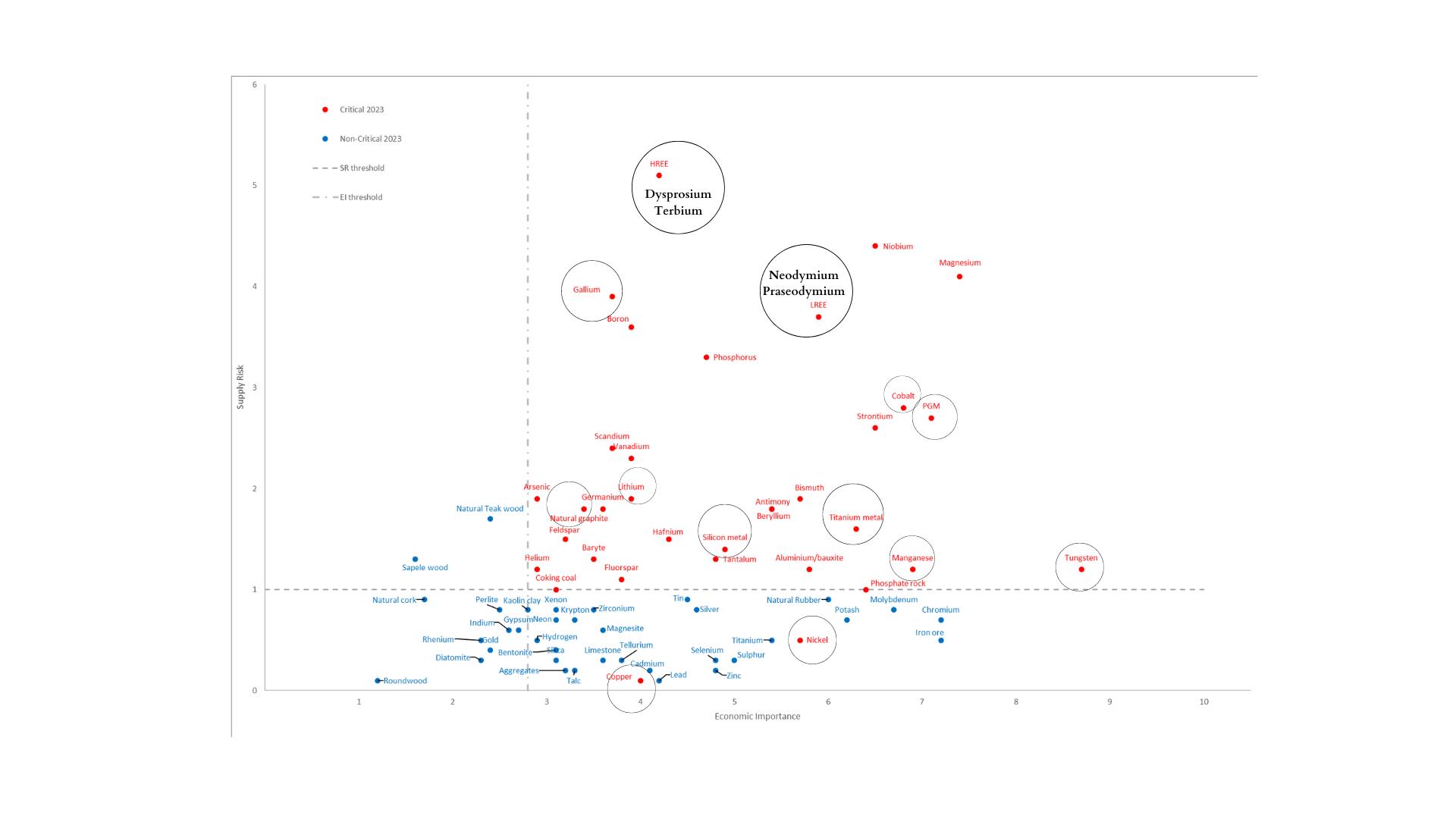

Il testo della commissione Itre, infatti, propone che l’Ue aumenti la sua capacità di riciclo del 10% per ognuna delle 16 “materie prime strategiche” individuate dalla Commissione nell’analisi allegata alla proposta di regolamento entro il 2030 attraverso la raccolta e la processazione del 45% delle materie prime raccolte dentro ai confini europei, e soggette naturalmente ad una valutazione di fattibilità tecnico-economica. Il target, dunque, riguarderà materiali come litio, cobalto, nichel, terre rare (disprosio, terbio, neodimio e praseodimio), magnesio, gallio, germanio, manganese, tungsteno, titanio, rame e materiali del gruppo del platino (Pgm).

Il Parlamento ha anche supportato anche l’aumento del target per la processazione al 50%, che riflette una posizione degli Stati membri espressa in un voto lo scorso 30 giugno, ma non ha ritenuto necessario includere nella lista l’alluminio nonostante la pressione dei gruppi industriali. La bauxite, minerale da cui si ottiene il grosso dell’alluminio grezzo, è comunque all’interno della più ampia lista delle “materie prime critiche” che include le 16 strategiche e arriva ad un totale di 34. Per queste rimanenti, l’Ue prevede di semplificare le procedure, aumentarne il riciclo e diversificare le importazioni, ma senza applicare target specifici.

Tra le altre modifiche apportate in commissione Itre, si segnalano alcune rilevanti novità che sono state avanzate dai lavori dell’europarlamento rispetto al regolamento del marzo scorso: individuare e possibilmente impiegare materiali sostituti (come il sodio al posto del litio per le batterie), riducendo la domanda complessiva Ue; alla Commissione Ue è richiesto di presentare proiezioni del consumo annuale di materie prime critiche al 2050, con analisi intermedie ogni 4 anni (che, dunque, potrebbero affiancarsi all’aggiornamento della lista che attualmente avviene ogni tre); per le grandi imprese che operano lungo le filiere delle materie prime strategiche, verrà escluso l’obbligo di audit per le catene di approvvigionamento (a condizione che ogni Stato membro individui le suddette aziende); riceveranno lo status di progetto “strategico” di interesse comune europeo qualunque iniziativa che dimostri, lungo la catena del valore, di contribuire significativamente alla fornitura di materie prime strategiche, a patto di superare i controlli su temi ambientali e sociali e delle misure di mitigazione adottate; i piani di esplorazione mineraria dei paesi membri (tra cui quello italiano, in rampa di lancio) dovranno essere rivisti ogni 3 anni, anziché ogni 5; nel monitoraggio dei rischi delle forniture, la Commissione dovrà includere nelle sue analisi di ‘criticità’ volatilità dei prezzi, possibili ritardi per il rilascio delle autorizzazioni, capacità di riciclo europeo e mondiale, oltre a valutare il contesto geopolitico e di sicurezza per il blocco; anche le grandi aziende che operano nelle filiere delle materie prime critiche dovranno aggiornare i piani di gestione e mitigazione del rischio. Infine, all’interno dell’European Raw Materials Alliance (Erme) verrà allargata la partecipazione ad un rappresentante dell’European Defense Agency (Eda), dell’European Chemicals Agency (Echa), dell’European Environment Agency e dell’European External Action Service (Eeas) per discutere a aggiornarsi sullo stato dei progetti strategici e delle iniziative dell’alleanza europea sulle materie prime.

Il think tank Transport & Environment (T&E), tramite la direttrice Julia Poliscanova, ha espresso soddisfazione per la mossa e le novità introdotte. “Questi obiettivi significano che l’Europa relocalizzerà attività di raffinazione, assicurando che siano fatte in maniera sostenibile, sviluppando expertise in aree in cui attualmente mancano”. Tuttavia, il grande assente nelle discussioni rimane ancora l’aspetto finanziario: da dove verranno i necessari investimenti? Basteranno per supportare gli ambizioni piani dell’Ue?

Figura 1 | Materie prime considerate critiche (sopra le linee di soglia, in rosso, oltre a nichel e rame) e strategiche (cerchiate) nell’UE. Fonte: Commissione europea, e aggiunte dell’autore.

A sollevare la questione, in una lettera indirizzata al presidente della Commissione europea, 19 aziende e organizzazioni hanno chiesto di ampliare il Fondo europeo per l’innovazione per contribuire a rafforzare la catena di valore delle batterie al litio in Europa, al centro della competizione tra Usa, Cina, Corea e Giappone per innovazione, capacità produttive (gigafactory e celle) e manifatturiere dai catodi ai materiali precursori, come idrossido di litio e cobalto, attualmente dominati dalle aziende cinesi.

In vista del discorso sullo Stato dell’Unione, gli industriali chiedono di creare l’equivalente della Banca dell’idrogeno dell’Ue per il settore dei minerali critici. La lettera, firmata tra gli altri da Northvolt, Umicore, Rio Tinto, Lkab, Solvay e Transport & Environment, afferma che il fondo dovrebbe fornire un sostegno basato sulla produzione (ad esempio un premio per ogni kg di materiale per batterie lavorato in Europa) e finanziare gli investimenti di capitale e i costi operativi per aumentare la produzione (GWh).

Una proposta che, in parte, emula quanto già previsto dall’Inflation Reduction Act (Ira), introdotto dall’amministrazione Biden ormai un anno fa e che prevede incentivi per la localizzazione della filiera delle batterie, dalle componenti ai materiali, negli Stati Uniti, attirando investimenti esteri e cercando di ricostruire un network di approvvigionamenti da paesi produttori alleati, come Australia e Canada oltre ai paesi sudamericani (Cile, Argentina), diminuendo la dipendenza da Pechino.

“Oggi la Cina controlla non solo una larga fetta della manifattura del cleantech” si legge nella lettera “ma anche dal 50 al 90% della capacità di processazione di minerali critici necessari, oltre a moltre altre risorse”. Seppur l’Europa stia tentando di rientrare nella corsa, con il passaggio del Net Zero Industrial Act e del Crm Act, queste misure tuttavia non forniscono una soluzione al gap d’investimenti che si sta aprendo con gli altri paesi industrializzati. A riguardo, la lettera è lapidaria: “Lo Strategic Technologies for Europe Platform (Step) – piattaforma comunitaria per la gestione degli investimenti (n.d) – non è nè sufficiente nè abbastanza focalizzato. Principalmente, rimescola fondi già disponibili e previsti in piani d’investimenti esistenti senza tentare di velocizzarne significativamente l’accesso. E fondamentale, manca un focus sulla catena del valore dei minerali critici a supporto a lungo termine per la conversione e raffinazione in scala”.

Sostanzialmente, quello che emerge dall’accorato appello è una disconnessione tra ambiziosi obiettivi (i target fissati dalla Commissione e rilanciati da Itre) e gli strumenti per perseguirli, un gap d’investimenti che sarà essenziale colmare tra forniture di materiali e capacità produttive downstream anche in un’ottica geopolitica. Seppur le regole sugli aiuti di stato siano state parzialmente rilassate in seguito al passaggio dell’Ira (che, ricordiamo, ha stanziato circa 370 miliardi di dollari per le tecnologie clean-tech), questo passaggio ha beneficiato quei paesi che godono di uno spazio fiscale (come Francia e Germania) maggiore rispetto ad altri motori industriali dell’Ue, come l’Italia, e dunque attirato investimenti in una geografia che rischia di creare asimmetrie. Ma per inserirsi nella battery race ad armi pari con Usa e Cina, serve innanzitutto un piano industriale e di investimenti coordinato a livello europeo. A partire dagli stadi della filiera, upstream e midstream, che sono concentrati in pochi paesi.

Processare litio, nichel, cobalto e manganese per ottenere materiali battery grade (ovvero, funzionali alla produzione di catodi, anodi e in seguito celle) è di vitale importanza per assicurare l’autonomia strategica e industriale del blocco. Uno stadio della filiera in cui le aziende europee sono quasi assenti, e che viene dettato principalmente dalle infrastrutture energetiche (disponibilità di energia a buon mercato) dalla geologia (se vi sono, in vicinanza, depositi promettenti, altrimenti contando sulle importazioni di minerali grezzi da paesi esteri, come Australia e Cile su cui l’Ue dovrebbe scommettere) e dalla presenza di expertise industriale e tecnica.

Ecco perché servirebbe un meccanismo comune di finanziamenti di questi progetti. Uno strumento già ci sarebbe, appunto l’European Innovation Fund (che già supporta decine di progetti su idrogeno, rinnovabili, celle al combustibile e batterie), ma attualmente non sono previsti finanziamenti su quegli stadi della filiera (dove sono concentrate le criticità maggiori, come la dipendenza da un mercato estremamente concentrato, ma dove si crea la maggior parte del valor aggiunto nella filiera delle batterie al litio).

“Nel breve e medio periodo, i finanziamenti dovrebbbero provenire dall’espansione del fondo” che attualmente prevede di aggiungere altri 5 miliardi nell’attuale budget di 50 miliardi di euro fino al 2030, “e potrebbe essere fatto replicando il concetto pilota della Banca Europea per l’Idrogeno per il settore dei minerali critici”, come viene proposto dal gruppo di industriali. L’obiettivo ultimo dovrebbe essere quello di stabilire un European Critical Minerals Fund come parte dell’agenga di investimenti europei a supporto del Green Deal, che possa in qualche modo mettere insieme le risorse europee, evitando una parcellizzazione di fondi sovrani.