Il Dipartimento del Commercio ha svelato e confermato gli incentivi del CHIPS Act al gigante dei semiconduttori di Taiwan. L’obiettivo: costruire tre fab all’avanguardia per la produzione di microprocessori avanzati, e tutelare così i clienti americani da shock geopolitici. Ecco i dettagli

Nella giornata di lunedì, l’amministrazione Biden ha riposto un altro, importantissimo mattone nella sua strategia nazionale per rilanciare la produzione e l’innovazione dell’industria dei semiconduttori americana. Dopo circa due anni di corteggiamento e di annunci, di dubbi e perplessità sulla fattibilità di progetto così complesso per costi e manodopera, il Dipartimento del Commercio ha annunciato di aver assegnato a Taiwan Semiconductor Manufacturing Corporation (TSMC), attraverso la firma di un memorandum non vincolante, $6.6 miliardi di fondi federali attraverso il CHIPS for America Act, firmato dal presidente ad agosto 2022.

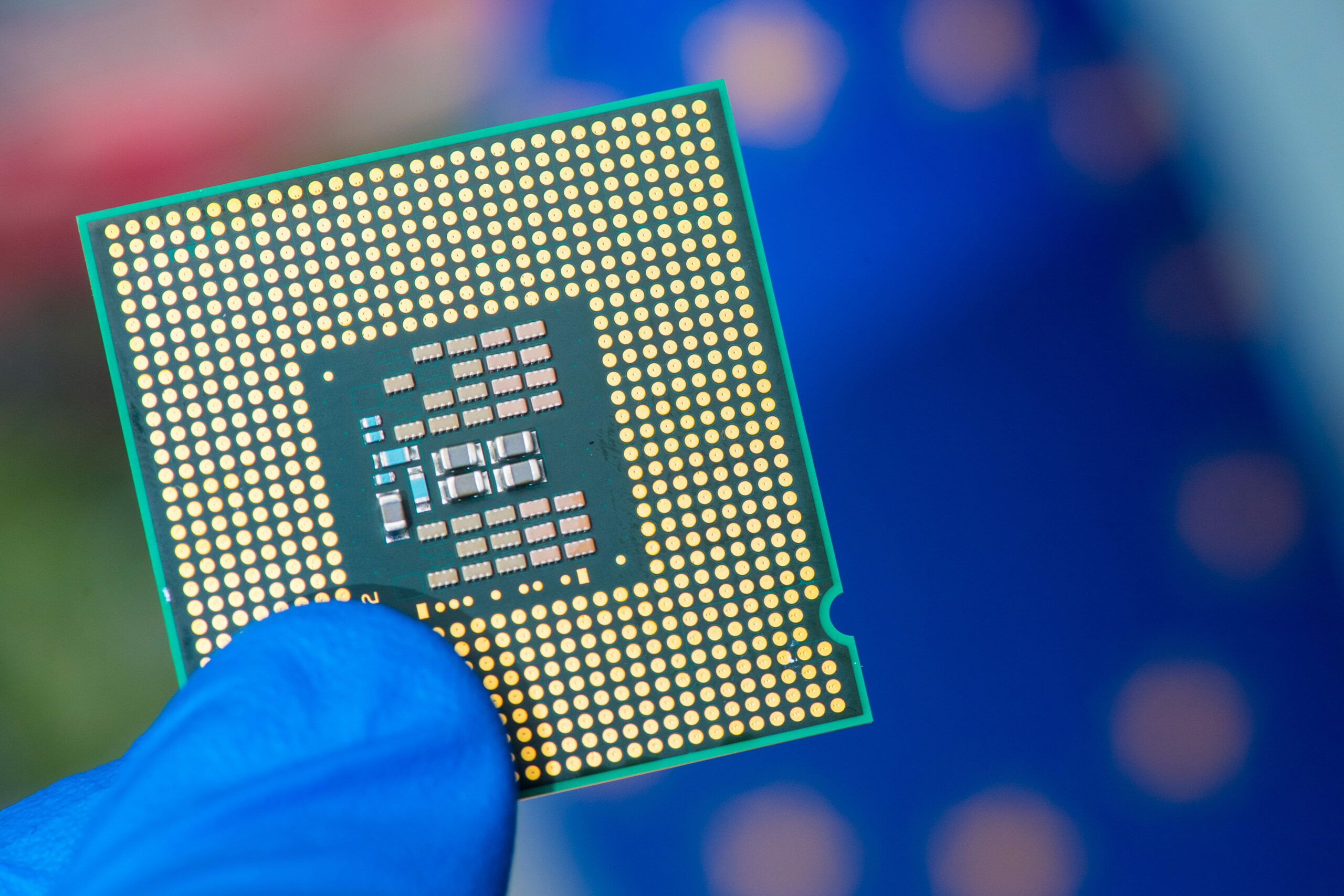

Secondo i termini dell’accordo, il finanziamento pubblico sarà rivolto a supportare TSMC nella costruzione di due fab avanzate, in Arizona attraverso una propria sussidiaria con sede a Phoenix. Proprio grazie ai sussidi americani, TSMC ha in programma di investire circa $65 miliardi (dai $40 inizialmente preventivati) per la costruzione dei due impianti nello stato americano: la prima (Fab 21) con tecnologia a 4 nanometri e una capacità di circa 20.000 wafer-per-month (wpm) e prevista per la prima metà del 2025, mentre la seconda (Fab 2) con tecnologia a 3 nm è prevista tra il 2027 e il 2028 (con un posticipo di un anno rispetto alle stime iniziali), con la capacità complessiva che potrebbe arrivare a 50.000 wpm. È stata inoltre annunciata la costruzione di una terza fab, sempre in Arizona, che produrrà tecnologie di processo a 2 nm o più avanzate, a seconda della domanda dei clienti. A pieno regime, i tre stabilimenti di TSMC Arizona potranno produrranno decine di milioni di chip all’avanguardia che alimenteranno prodotti come gli smartphone 5G/6G, i veicoli autonomi e i server dei data center AI. TSMC prevede di richiedere al Dipartimento del Tesoro degli Stati Uniti crediti d’imposta sugli investimenti fino al 25% della spesa in conto capitale pianificata.

Ciascuna delle fabbriche, come tutte quelle avanzate di TSMC, avrà una cleanroom di dimensioni circa doppie rispetto a quelle di una fabbrica logica standard del settore. Si tratta di tre impianti che riporteranno la produzione avanzata di chip negli Stati Uniti dopo oltre un decennio, considerando che Intel ha perso lo scettro con la durissima competizione con Samsung Electronics (che a breve riceverà tra i $6 e i $7 miliardi dal governo per gli impianti in costruzione in Texas) e appunto TSMC. Secondo le stime dell’amministrazione, molto ottimistiche considerando i tempi e i progressi della costruzione, gli Stati Uniti sarebbero sulla buona strada per produrre circa il 20% dei chip all’avanguardia del mondo entro il 2030. TSMC è infatti leader mondiale nella produzione di CPUs e GPUs per clienti del calibro di Apple e Nvidia. Secondo i risultati del 2023, l’azienda di Cupertino ha contato per il 25% del fatturato del gigante taiwanese, seguita dalla società guidata da Jensen Huang con l’11% e poi AMD, Qualcomm e Intel. Nel complesso, le società di semiconduttori americane (principalmente fabless, con la sola eccezione di Intel) contano così per oltre metà del fatturato complessivo di TSMC. Non stupisce, dunque, l’impegno dell’azienda – su spinta del governo statunitense – a rafforzare le sue capacità produttive negli Stati Uniti per dare garanzie agli stakeholder americani.

Una clientela che utilizza principalmente i processi (“node”) avanzati di TSMC, con una quota di mercato a 5 nm del 70-80% e una quota di mercato a 3 nm superiore al 90%, guidata dalla domanda di chip per calcolo ad alte prestazioni (HPC), compresi i chip AI di Nvidia, A100 e H100, e AMD Instinct MI250 e MI300. Si tratta di microprocessori al centro della ‘guerra’ tecnologica con Pechino, e che sono attualmente sotto embargo secondo le misure di presidio e controllo del Bureau of Industry and Security (BIS) e per le quali non è possibile spedire macchinari avanzati (come quelli di ASML, e delle società americane, per la loro manifattura in Cina e su cui sono in corso dialoghi tra USA e Olanda per stringere ulteriormente le maglie dei controlli sull’export). Con l’annuncio della nuova architettura di Nvidia, Blackwell, con i B100/B200 TSMC vedrà ulteriormente consolidare la sua quota di mercato (oltre il 90% per i chip logici, secondo alcune stime) in questo segmento leading-edge, grazie alla sua partnership strategica con la società californiana e al boom di chip per l’intelligenza artificiale ̶ secondo alcune stime, la domanda di chip IA potrebbe contare per poco meno di un terzo del fatturato di TSMC già nel 2027 e diventare poi predominante anche sul segmento degli smartphone (la cui domanda è sottoposta a maggiore stagionalità). Secondo alcuni rumors, TSMC ritarderà la produzione di chip per smartphone a 2 nanometri fino al 2026, anno in cui debutteranno gli Iphone 18 di Apple. È dunque molto probabile che l’azienda punterà fortemente a scommettere sul suo ruolo come “fabbrica” dell’IA.

I dati sul primo trimestre hanno già sorpreso gli analisti e superato le aspettative di mercato: TSMC ha infatti registrato un aumento del 16.5% del fatturato rispetto allo stesso periodo del 2023, fermatosi a quota $16.72 miliardi, seppur non siano stati rivelati i dettagli sull’impatto dell’IA sul business. È altresì importante notare che Intel appalta parte della sua manifattura a TSMC, dal momento che l’azienda di Pat Gelsinger sta cercando di rilanciare i suoi servizi Foundry. L’ultimo chip acceleratore di intelligenza artificiale svelato da Intel, Gaudi 3, sarà infatti prodotto da TSMC con tecnologia di processo N5, a dimostrazione che le tecnologie e il know-how della società taiwanese rimangono imprescindibili per produrre chip in scala: un aspetto che, al momento, rimane il vero punto debole delle industrie cinesi senza accesso, perlopiù, ai macchinari litografici avanzati. La cinese SMIC, unico player capace di produrre semiconduttori sotto i 10 nanometri, applica ai suoi prodotti un prezzo premium del 50% rispetto a quelli fabbricati da TSMC.

Ad ogni modo l’investimento di TSMC in Arizona è il più grande investimento diretto estero in un progetto greenfield (ovvero la costruzione di un nuovo impianto, e non l’espansione di esistenti come quelli di Intel) nella storia degli Stati Uniti e che segue un trend di rafforzamento della capacità produttiva degli USA grazie anche al CHIPS Act. “Il CHIPS and Science Act offre a TSMC l’opportunità di fare questo investimento senza precedenti e di offrire alla nostra fonderia un servizio con le tecnologie di produzione più avanzate degli Stati Uniti”, ha dichiarato il presidente di TSMC, Mark Liu. “I semiconduttori all’avanguardia che verranno prodotti qui in Arizona sono fondamentali per la tecnologia che definirà l’economia globale e la sicurezza nazionale nel XXI secolo, tra cui l’intelligenza artificiale e il calcolo ad alte prestazioni. Grazie alla leadership del Presidente Biden e ai continui investimenti di TSMC nella produzione di semiconduttori negli Stati Uniti, i finanziamenti proposti contribuiranno a rendere più sicure le nostre catene di approvvigionamento e a creare migliaia di posti di lavoro di qualità nel settore edile e manifatturiero per gli abitanti dell’Arizona” ha commentato Gina Raimondo, deus ex machina della strategia americana che ha portato altri player, come GlobalFoundries e Microchip Technology, a investire nuovamente nel paese.

Secondo le informazioni raccolte dalla Semiconductor Industry Association (SIA), grazie alla misura legislativa sono stati stimolati quasi $340 miliardi di investimenti privati (tra nuovi progetti o espansione di esistenti) lungo tutta la catena del valore dei semiconduttori, dai materiali alle fab passando per design e packaging avanzato. Considerando gli alti costi di capitale per realizzare le fonderie e la priorità dettata dai termini del CHIPS Act, gran parte di questi investimenti sono confluiti nelle attività di manifattura, tra servizi foundry e packaging, contando per oltre del 90% sul totale. “L’annuncio di TSMC di oggi è una grande vittoria per l’economia americana, per la resistenza della catena di approvvigionamento e per l’ecosistema della produzione di chip avanzati” ha dichiarato, in una nota a margine, il Presidente della SIA John Neuffer. L’investimento di TSMC ha chiaramente rappresentato un volano per la filiera, che ha seguito i passi del gigante del silicio: così hanno rilanciato aziende come l’americana Applied Materials, la giapponese Tokyo Electron e la taiwanese GlobalWafers, tutti fornitori di TSMC.

La strategia di diversificazione della sua base industriale foundry, con investimenti in Giappone e in Europa, rappresenta non solo motivo di riduzione del rischio per i suoi clienti (come testimoniato dal recente terremoto), ma anche e soprattutto una modalità per consolidare le sue quote di mercato e approfittare dell’aumento strutturale della domanda di semiconduttori in più settori, dall’automotive (con l’elettrificazione della flotta e la partnership con Tesla) alle tecnologie digitali.

Tuttavia, come ha ricordato il ministero per l’Economia taiwanese, l’isola rimane (e rimarrà) l’hub di produzione più importante di TSMC, nonostante l’investimento in 5 impianti tra Usa, Giappone e Germania, aggiungendo che l’80%-90% della capacità produttiva di TSMC (calcolata come wafer di silicio prodotti al mese) è localizzata nelle altre fonderie tra Hsinchu e Tainan Science Park. In quasi quarant’anni, TSMC ha costruito 15 fonderie, grazie soprattutto ad un network di fornitori consolidato, compagnie di costruzione e lavoratori specializzati nel mantenimento di queste cattedrali dell’economia digitale. Mantenere questi asset a Taiwan è una questione rilevante anche per il governo di Taipei: la centralità tecno-industriale dell’isola ne fa, secondo molti esperti, un deterrente ad una possibile invasione cinese secondo la teoria dello “scudo di silicio”. Ma la stessa TSMC rimane fortemente contraria ad un offshoring selvaggio della sua tecnologia: soprattutto perché, all’estero, è molto difficile ricreare le condizioni economiche e culturali che hanno permesso questo processo di apprendimento continuo nella produzione efficiente dei chip. Soprattutto in un contesto di de-globalizzazione in questo settore strategico come più volte rimarcato dal suo fondatore, Morris Chang. A rimanere incerto è dunque il tasso di rendimento che potranno raggiungere le fab di TSMC negli Stati Uniti, considerando il superamento dei costi (quasi del 30% secondo alcune stime) e il confronto (spesso aspro) con i sindacati locali che si sono registrati in questi mesi.